顶尖财经网(www.58188.com)2024-8-5 22:03:27讯:

【20240804】股指周报:全球资产交易欧美衰退,中国加大刺激的必要性和空间都在打开

核心观点:偏多 全球大类资产继续反转,美国疲弱的就业和PMI数据支持美联储9月降息,但同时也表明经济走向衰退,市场交易重点转向欧美衰退。美债大幅上涨,中美利差迅速回升,人民币升值,中国加大刺激的必要性和政策空间打开,政治局会议积极表态坚决完成全年5%的增长目标。中国资产有望受益于全球资产在配置和刺激政策力度的增加。A股反弹的基础在增强。

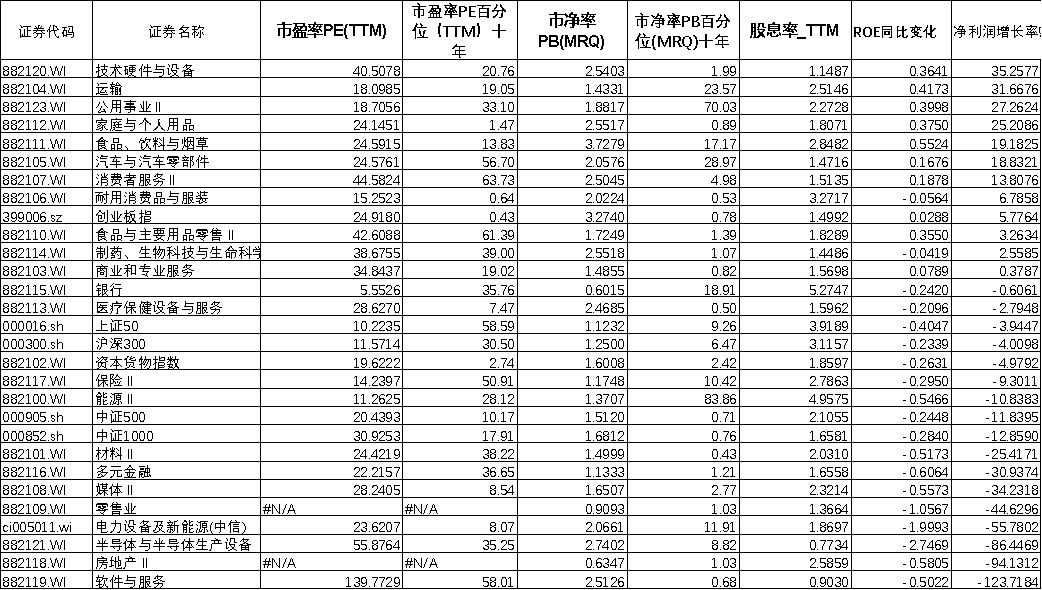

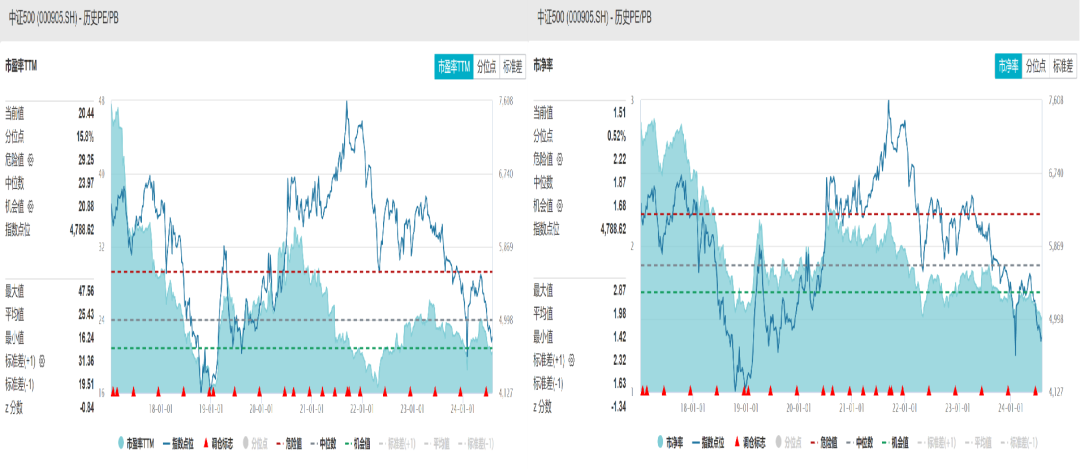

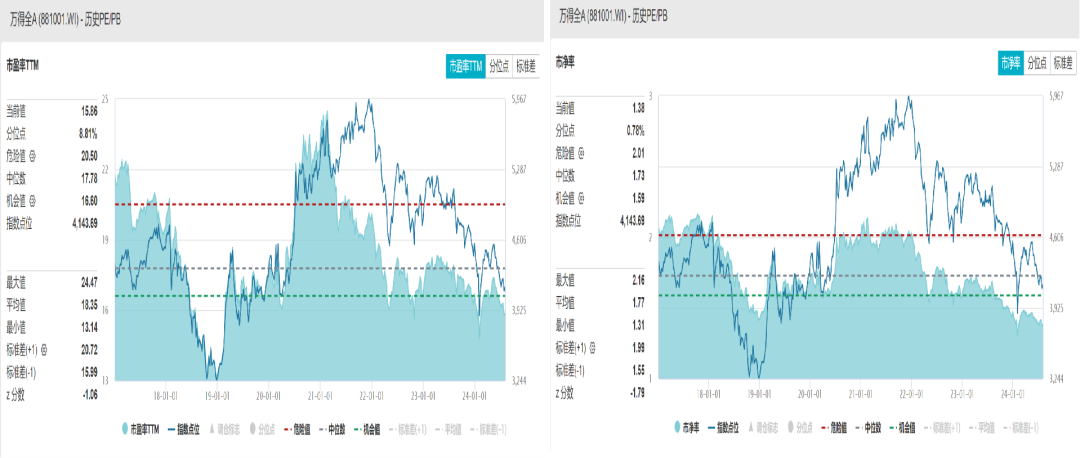

估值:偏多 十年期国债利率2.13%,十年风险溢价率分位数94%,股市性价很高。沪深300PE十年分位点18%,PB分位点5%,处于低位。上证50PE十年以来分位点52%,PB分位点10%,中证500PE注册制改革以来PE分位点15%,PB分位数0%,中证1000PE注册制改革以来分位点22%,PB分位数0%,全A估值PE分位数8%,PB分位数0%,处于历史低位。

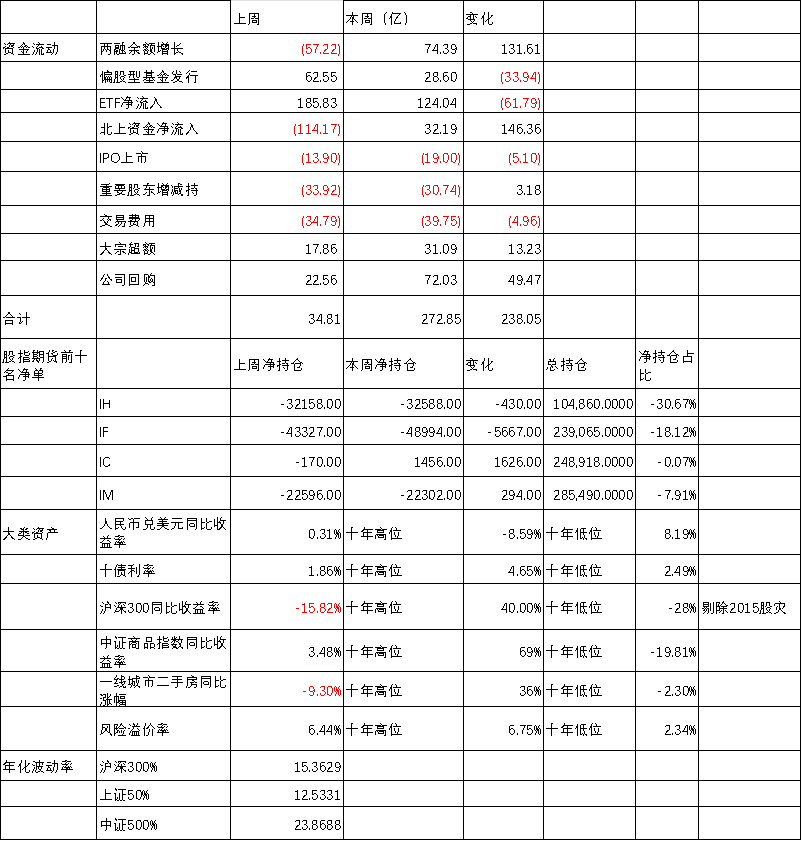

短期资金:偏多 上周资金面整体转为大幅流入,两融余额开始增加,ETF继续保持流入,北上资金大幅回流,公司回购增加,大宗交易有所回升,基金发行依旧低迷,产业股东减持维持较低水平。

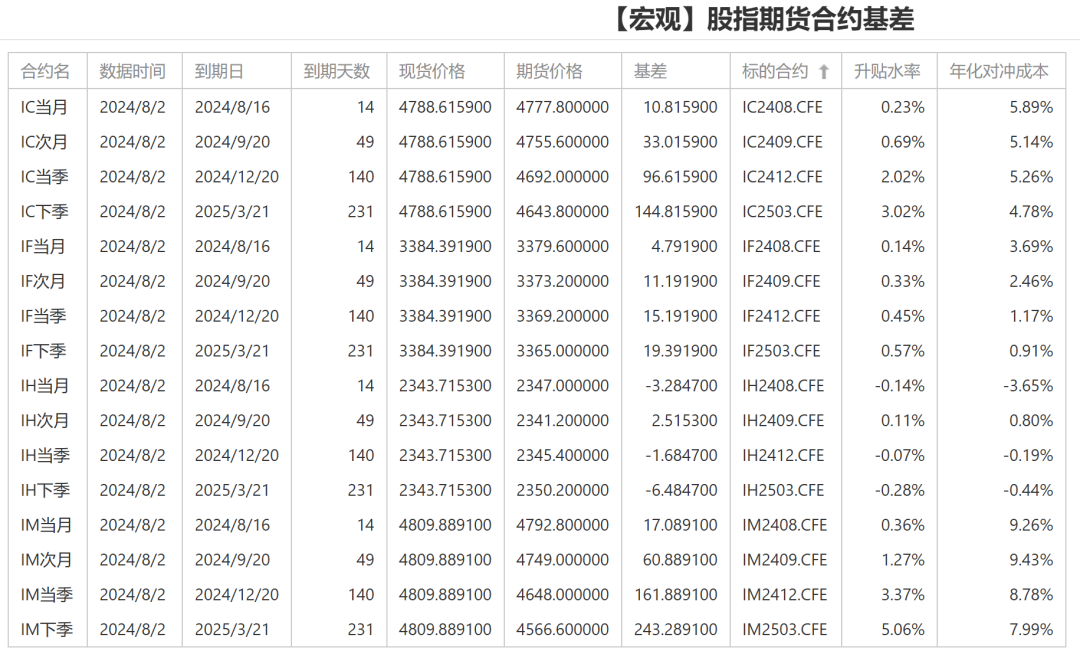

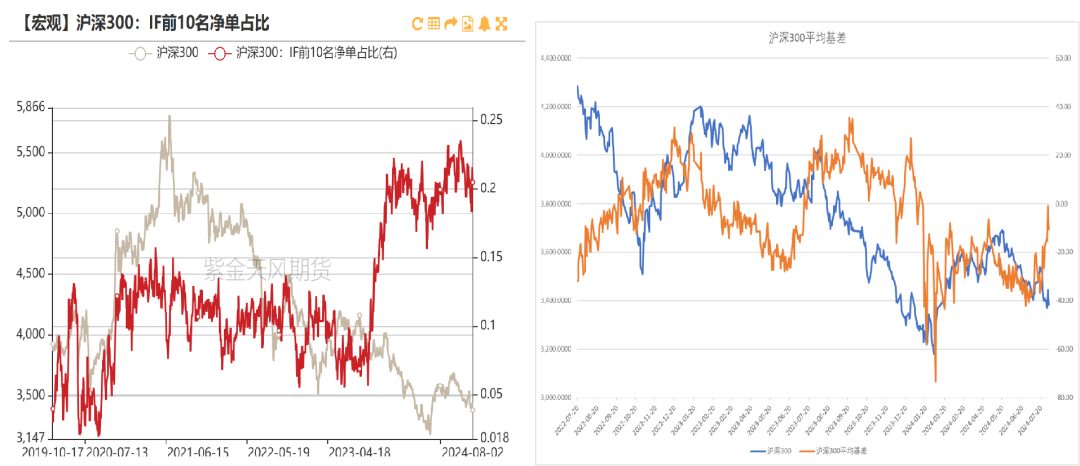

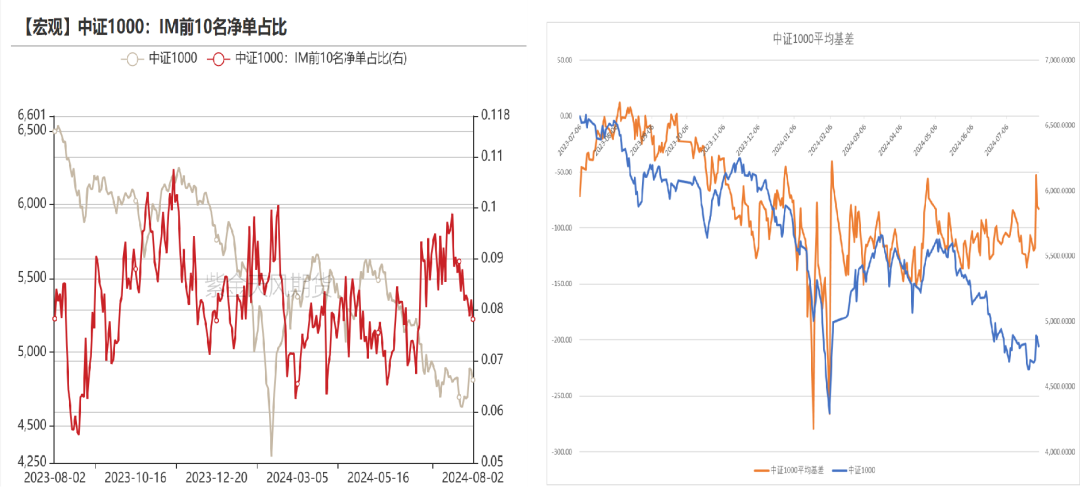

股指期货:中性 股指期货方面前十会员净空单方面有加大分化,IF净空明显增加,IC转为净多,IH和IM变化不大。基差贴水IM维持在8-9%水平,IC维持在5-6%,IH转为升水,IF基本持平。

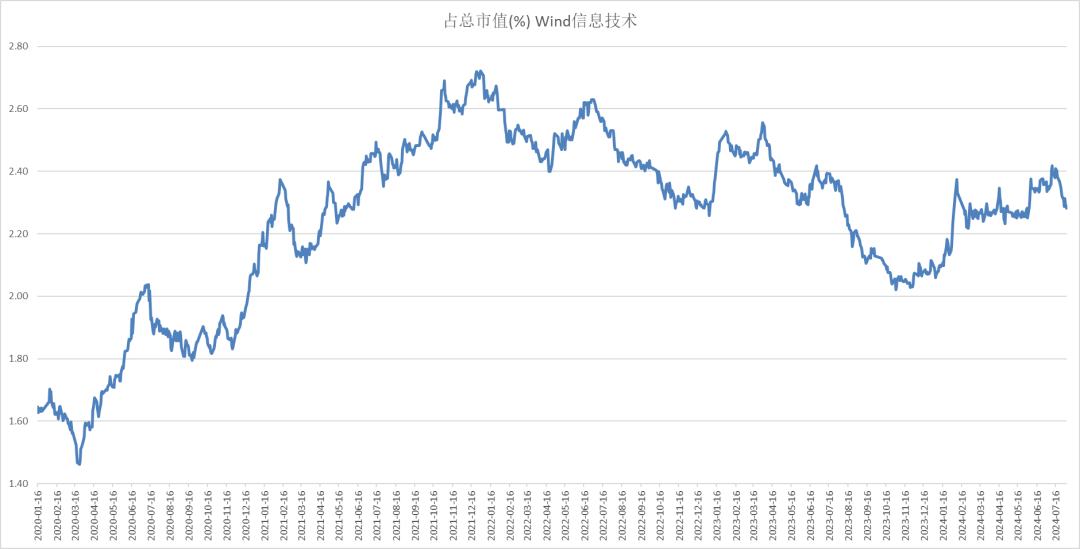

经济数据:中性 美国7月就业数据低于预期,失业率上升到4.3%。美国疲弱的就业数据引发了市场对美国衰退的担心,9月份降息的概率很高。7月全球PMI数据全面下行,美国PMI跌到46.8%,远低于市场预期,中国连续三月处于收缩区间。

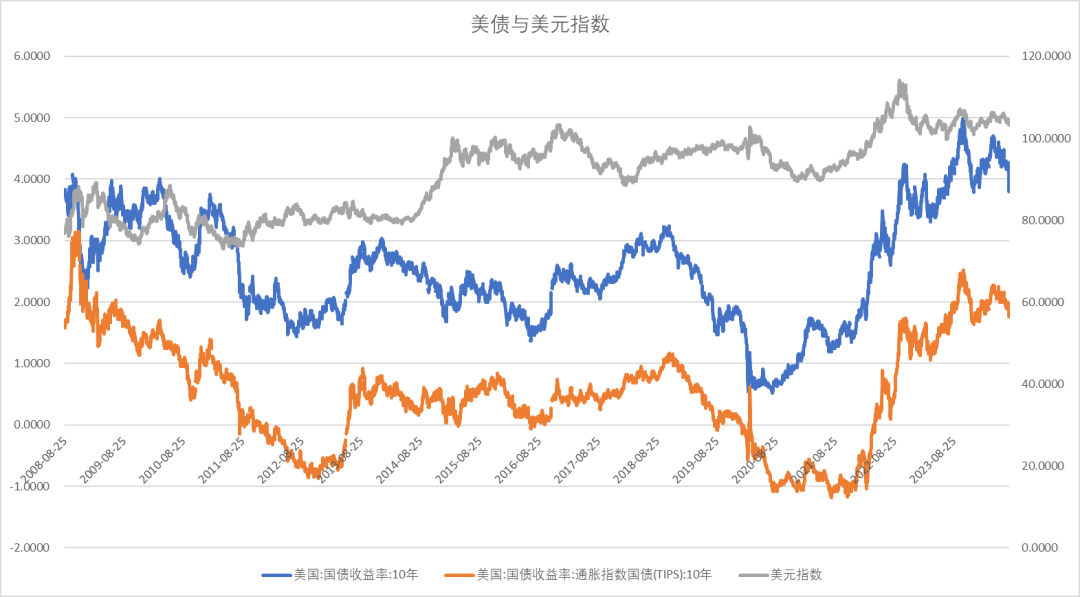

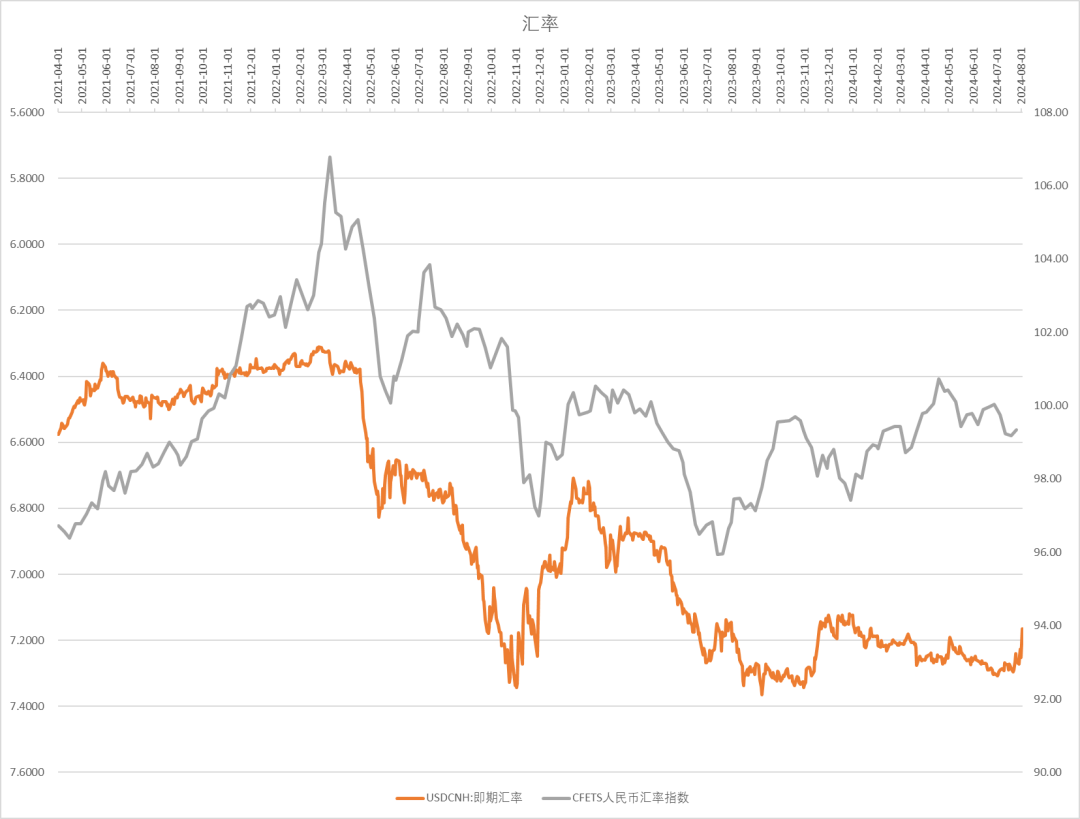

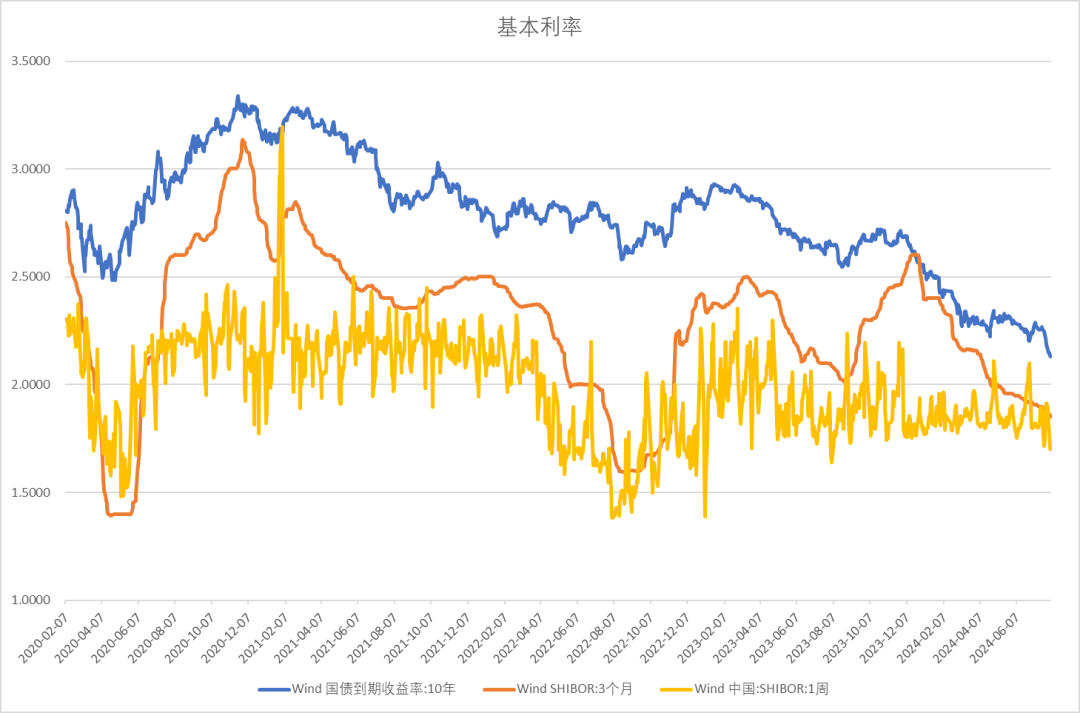

大类资产:中性 美十年期国债利率大幅下行到3.8%,实际利率下降到1.76%以下,美元下跌。美股破位下跌,纳指见顶回落幅度已经超过10%。巴菲特大幅减持苹果股票更是加速了科技股的抛售。人民币兑美元大幅反弹。中美利差大幅反弹。货币市场利率下行,十年期国债利率再创新低,3个月shibor继续下行,货币宽松持续。商品指数下跌,石油、贵金属领跌,生猪、钢铁抗跌。

政策:偏多 美联储为9月降息打开窗口,重要的是美联储将措辞改为“委员会关注通胀及就业的双重任务风险”,就业重回关注重点。中国政治局会议召开,要求完成全年增长目标,政策偏向更加积极,强调持续用力,更加给力,加强逆周期调节,强调提振消费为重点扩大内需。

一、经济数据

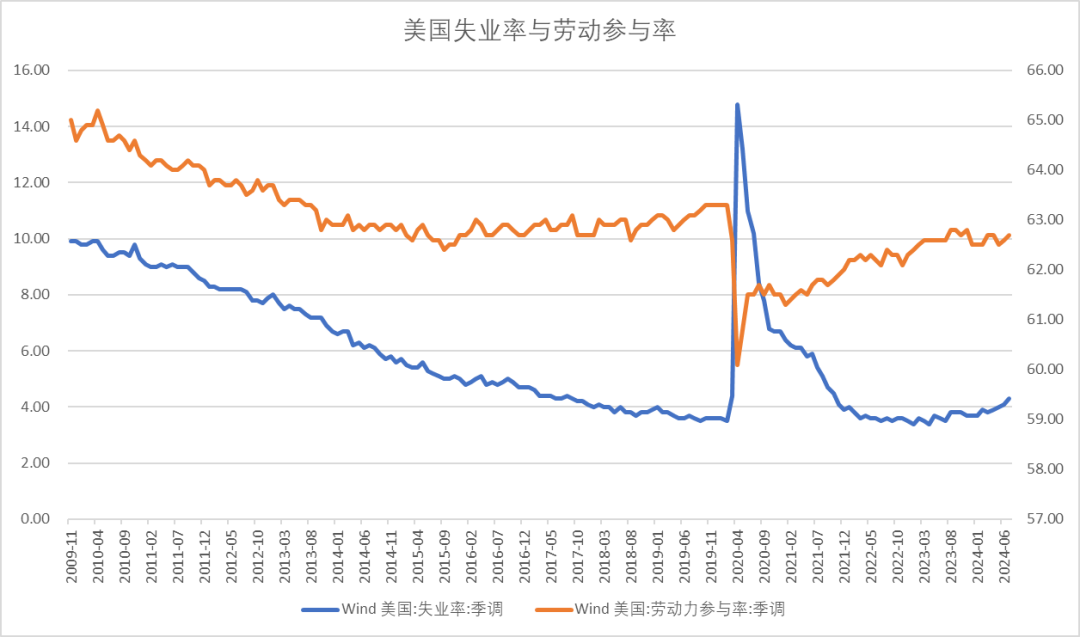

美国7月就业数据低于预期,失业率上升到4.3%,新增非农就业114万,劳动参与率稳定,职位空缺数持续下降。美国疲弱的就业数据引发了市场对美国衰退的担心,9月份降息的概率很高。

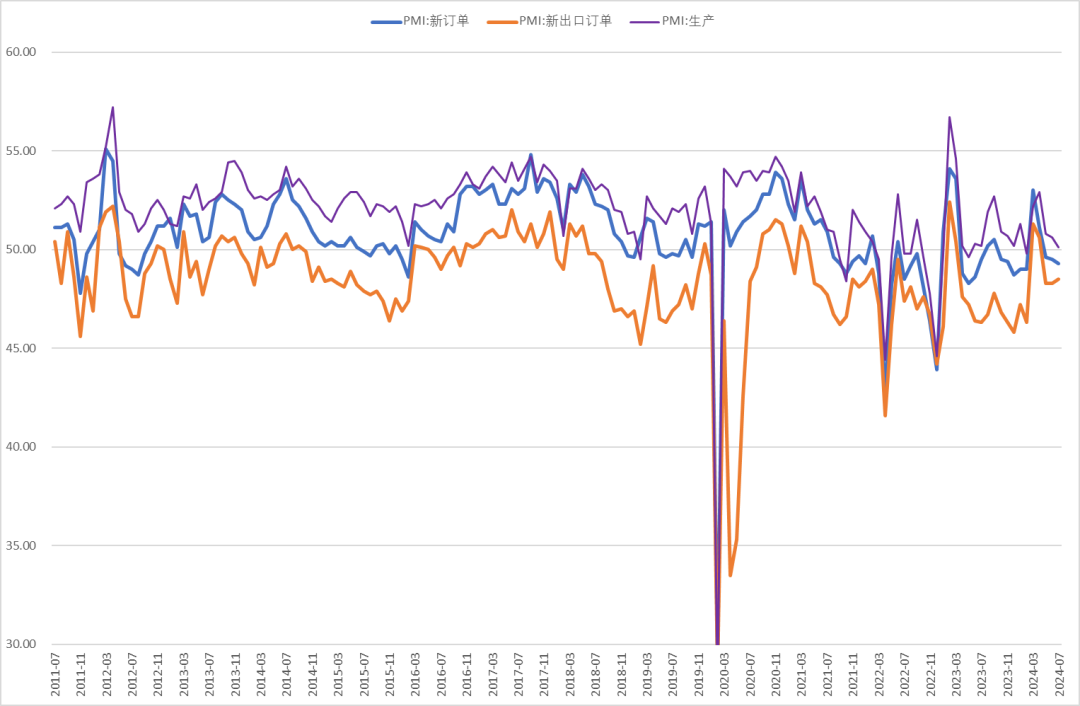

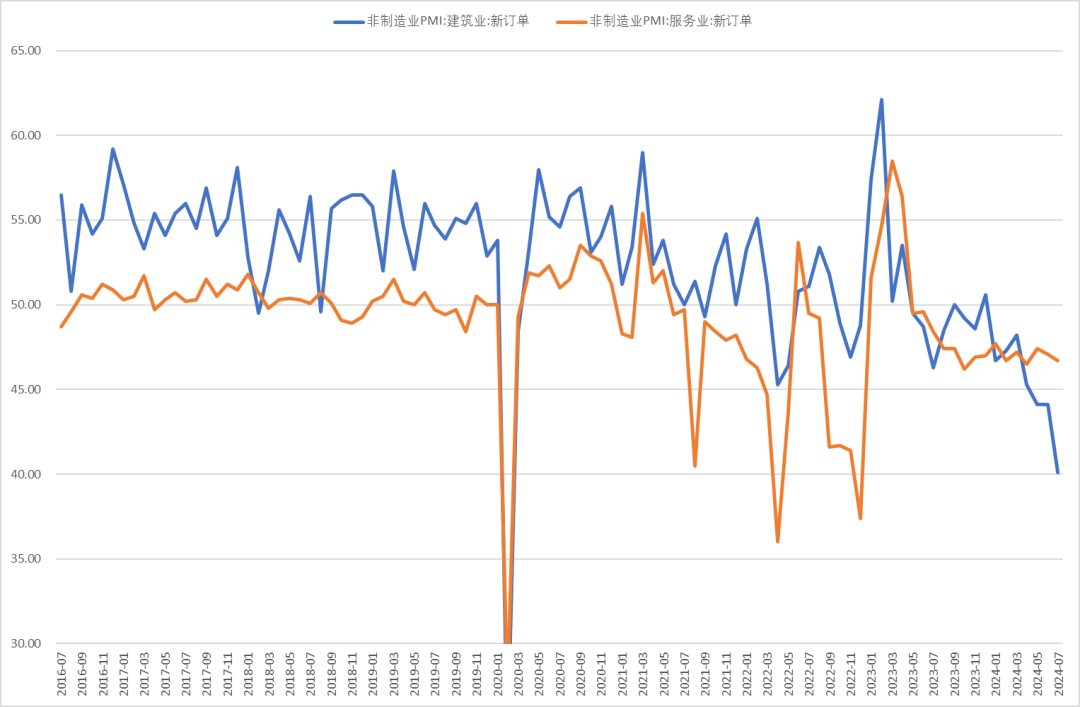

7月全球PMI数据全面下行,美国PMI跌到46.8%,远低于市场预期,日本跌到49.1%,中国PMI连续三个月低于50%,欧洲PMI继续垫底。

从结构上看制造业新订单指数为49.3%,比上月下降0.2个百分点,需求继续回落,价格指数有所下降。受市场需求不足和近期部分大宗商品价格下降等因素影响,主要原材料购进价格指数和出厂价格指数分别为49.9%和46.3%,比上月下降1.8和1.6个百分点。非制造业新订单继续收缩,受高温暴雨和洪涝灾害等不利因素影响,建筑业企业生产经营活动有所放缓。建筑业新订单几乎崩溃,只有40.1%。

二、经济政策

美联储7月议息会议保持利率不变,但是为9月降息打开窗口,如果数据支持的话,9月降息成为选项。重要的是美联储将措辞改为“委员会关注通胀及就业的双重任务风险”,而之前的措辞是“委员会仍高度关注通胀风险”。就业问题开始回归美联储决策核心。

中国政治局会议召开,相比4月的会议,中央不再判断积极因素增多,反而判断外部不利影响增多,国内需求不足,新旧动能转换存在阵痛。政策上强调坚定不移完成全年经济增长目标。宏观政策强调持续用力,更加给力,加强逆周期调节,强调提振消费为重点扩大内需,产业政策上强调防止“内卷式”恶性竞争,房地产强调积极支持收购存量房用作保障房。7月的政治局会议显然偏向加大政策刺激力度。跌加欧美降息和经济下行,中国加大刺激的必要和空间都在显著增加。

三、大类资产

受美联储打开降息窗口指引和超出预期疲弱的PMI和就业数据,市场交易重点转向衰退。美十年期国债利率大幅下行到3.8%,实际利率下降到1.76%以下,美元下跌。美股破位下跌,纳指见顶回落幅度已经超过10%。巴菲特大幅减持苹果股票更是加速了科技股的抛售。

人民币汇率指数平稳,人民币兑美元大幅反弹。中美利差大幅反弹。货币市场利率下行,十年期国债利率再创新低,3个月shibor继续下行,货币宽松持续。

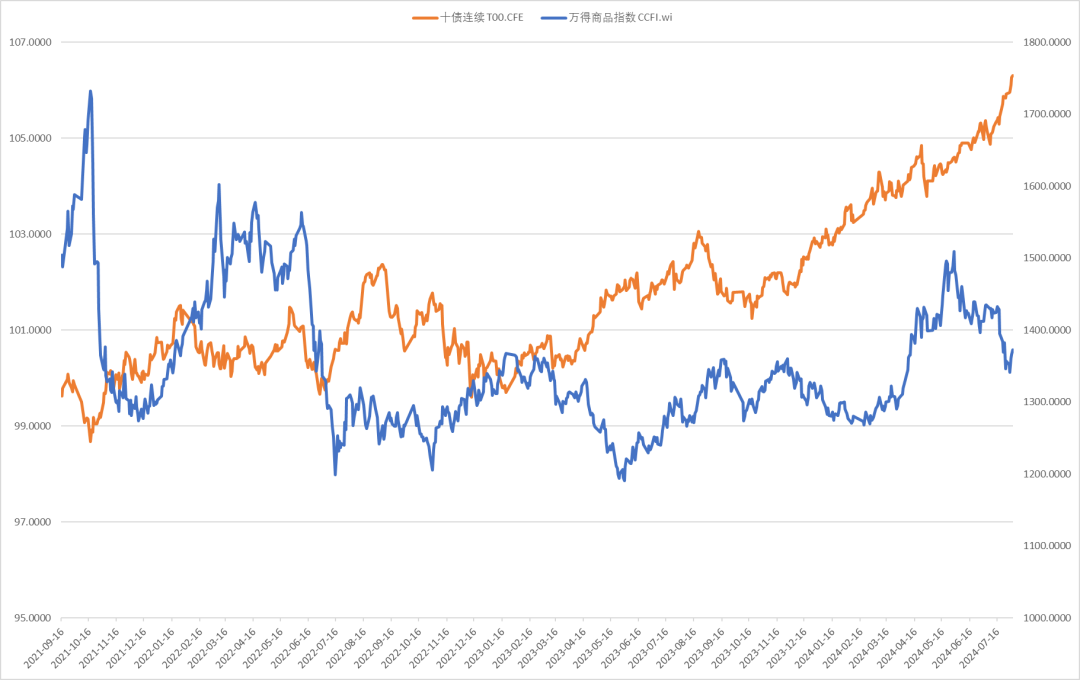

上周十年期国债期货继续创出牛市新高,商品指数下跌,石油、贵金属领跌,生猪、钢铁抗跌。

四、A股市场

上周A股低位震荡加大,沪深300下跌0.73%,上证50下跌0.49%,中证500上涨1.1%,中证1000上涨2.29%。

上证指数上涨0.5%,创业板下跌1.28%。

估值方面,十年期国债利率2.13%,十年风险溢价率分位数94%,股市性价很高。沪深300PE十年分位点18%,PB分位点5%,处于低位。上证50PE十年以来分位点52%,PB分位点10%,中证500PE注册制改革以来PE分位点15%,PB分位数0%,中证1000PE注册制改革以来分位点22%,PB分位数0%,全A估值PE分位数8%,PB分位数0%,处于历史低位。

上周资金面整体转为大幅流入,两融余额开始增加,ETF继续保持流入,北上资金大幅回流,公司回购增加,大宗交易有所回升,基金发行依旧低迷,产业股东减持维持较低水平。

股指期货方面前十会员净空单方面有加大分化,IF净空明显增加,IC转为净多,IH和IM变化不大。基差贴水IM维持在8-9%水平,IC维持在5-6%,IH转为升水,IF基本持平。

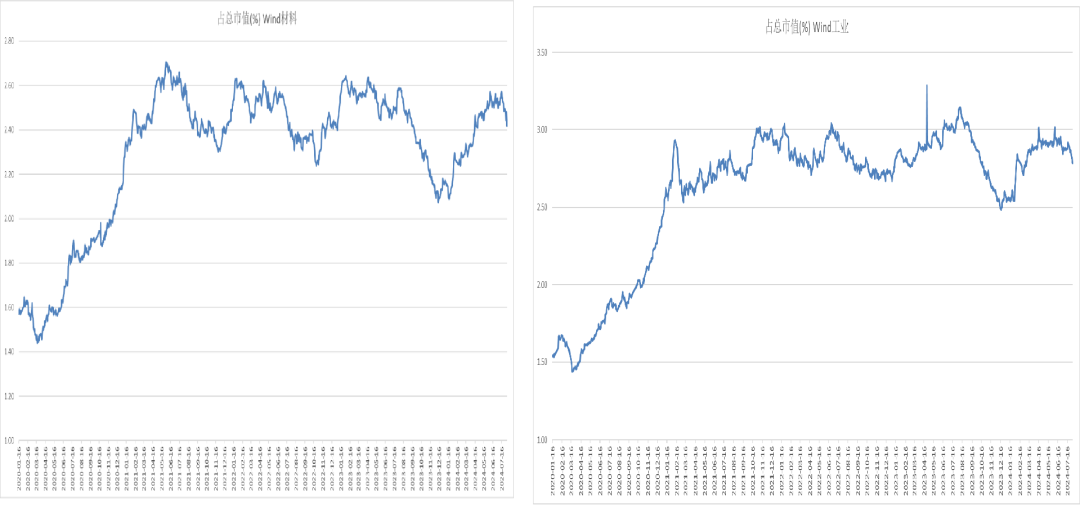

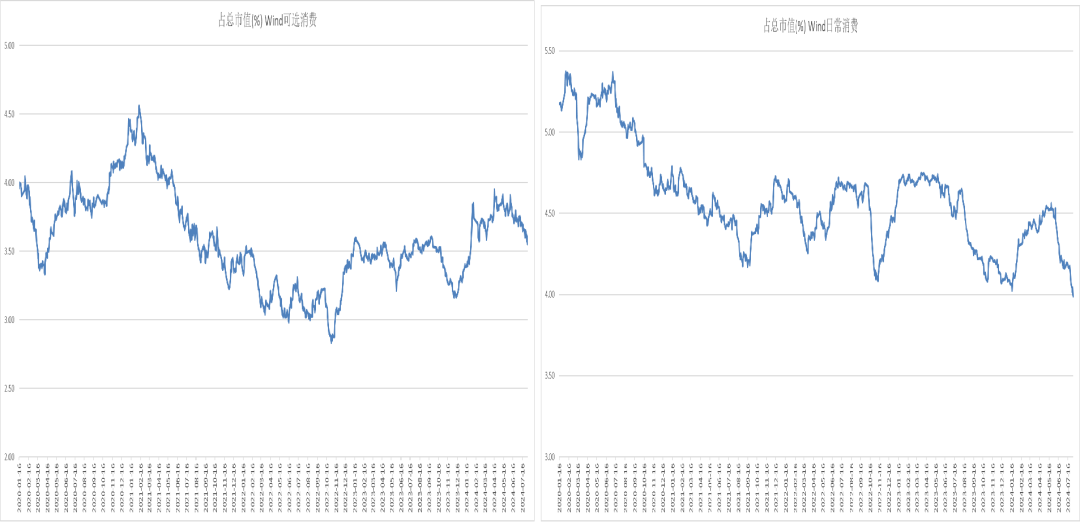

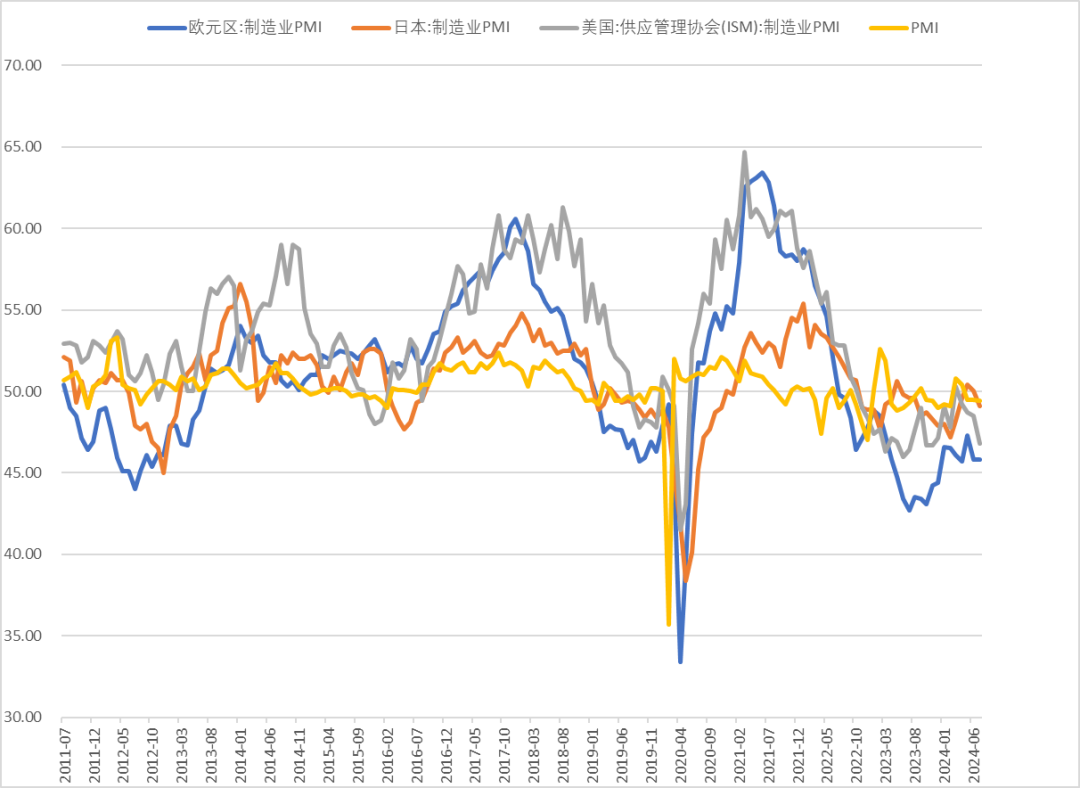

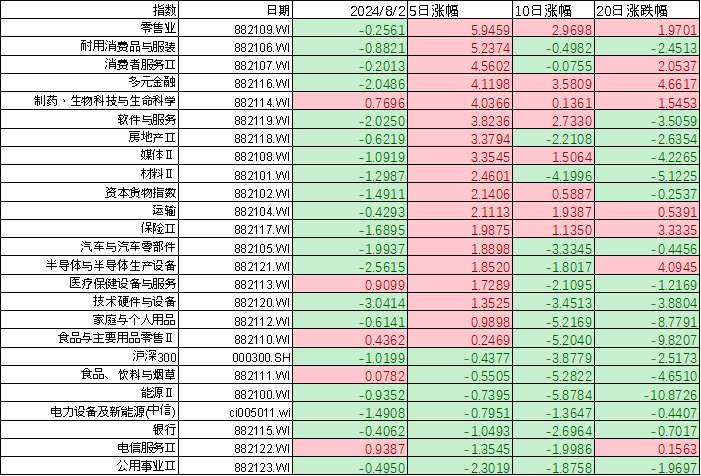

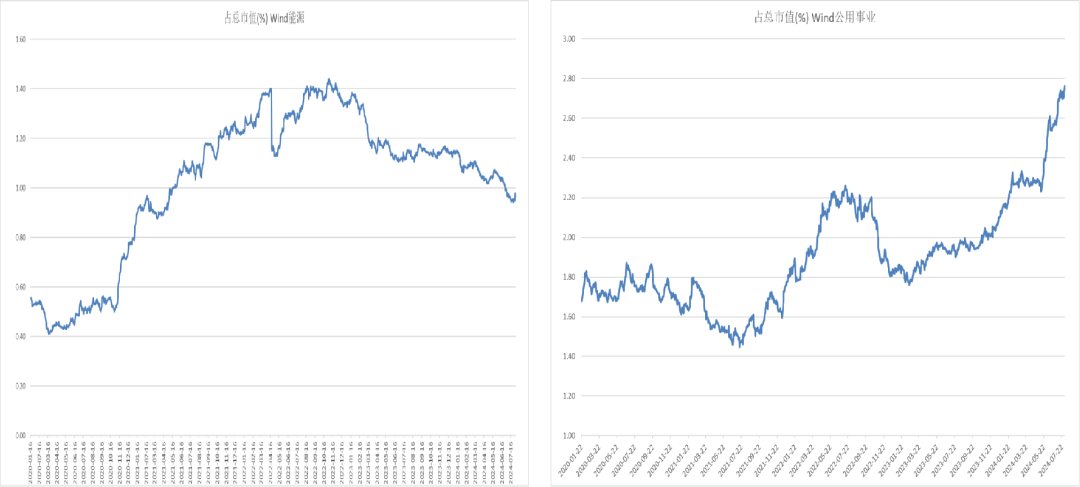

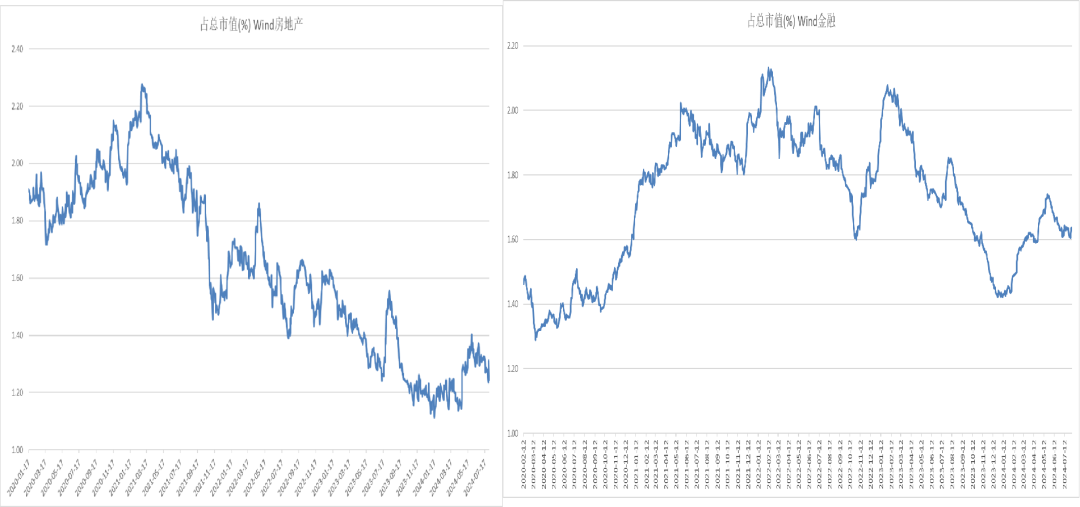

上周行业表现上零售、耐用消费品、券商、医药等领涨,公用事业、电信、银行等红利板块垫底。市场风格偏向积极。上周A股传统行业成交占比当中,金融、工业成交占比活跃,材料、能源占比下降,房地产、公用事业继续低迷。新经济行业成交占比中信息技术活跃度下降,可选消费和医疗保健成交占比上升,电力新能源、日常消费继续低迷。

陆股通流入的一级行业:能源、公用事业、电信、医疗保健;陆股通平稳的一级行业:房地产、金融;陆股通流出的一级行业:材料、工业、可选消费、日常消费、信息技术。

全球大类资产继续开始反转,美国疲弱的就业和PMI数据支持美联储9月降息,但同时也表明经济走向衰退,市场交易重点转向欧美衰退。美债大幅上涨,中美利差迅速回升,人民币升值,中国加大刺激的必要性和政策空间打开,政治局会议积极表态坚决完成全年5%的增长目标。中国资产有望受益于全球资产在配置和刺激政策力度的增加。A股反弹的基础在增强。

全球PMI收缩

中国PMI新订单低迷

美国就业市场疲弱

指数与行业估值表

周度市场综合数据监测

上周资金面整体转为大幅流入,两融余额开始增加,ETF继续保持流入,北上资金大幅回流,公司回购增加,大宗交易有所回升,基金发行依旧低迷,产业股东减持维持较低水平。

股指期货方面前十会员净空单方面有加大分化,IF净空明显增加,IC转为净多,IH和IM变化不大。基差贴水IM维持在8-9%水平,IC维持在5-6%,IH转为升水,IF基本持平。

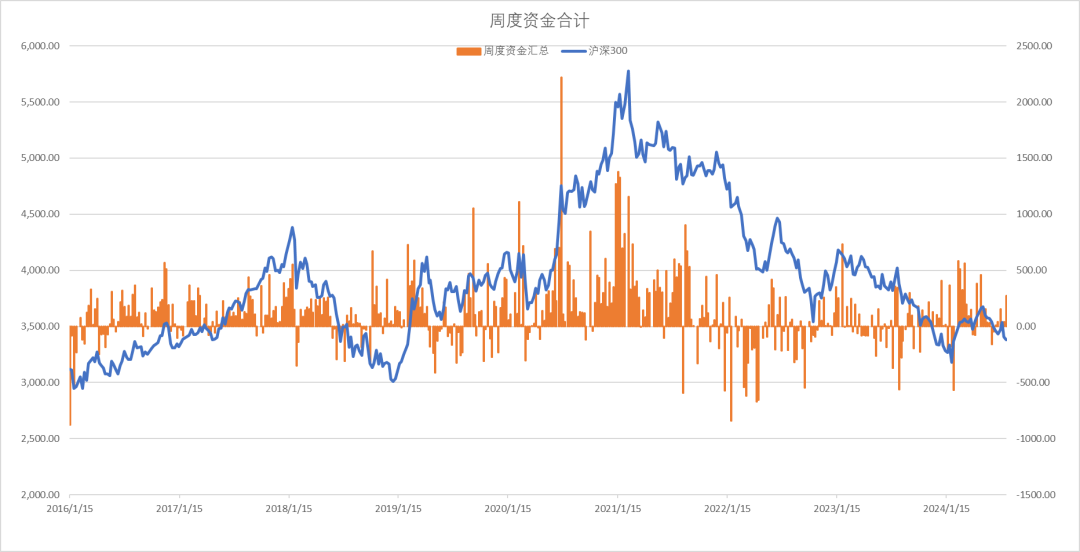

周度流动资金合计图

累计资金流向

股指期货基差概览

沪深300风险溢价率

十年期国债利率2.13%,十年风险溢价率分位数94%,股市性价比高。

沪深300估值

沪深300PE十年分位点18%,PB分位点5%,处于中低位。

上证50估值

上证50PE十年以来分位点52%,PB分位点10%,处于历史中低位。

中证500估值

中证500PE注册制改革以来PE分位点15%,PB分位数0%,处于中低位。

中证1000估值

中证1000PE注册制改革以来分位点22%,PB分位数0%,估值低位。

全A估值

全A注册制以来估值PE分位数8%,PB分位数0%,处于中低位的水平。

全球资产定价中枢的美国十年期国债

美十年期国债利率大幅下行到3.8%,实际利率下降到1.76%以下,美元下跌。

美国债期限利差与通胀预期

美国十年期国债与两年期国债利差回升,原油震荡回落,通胀预期大幅下降。

人民币汇率

人民币汇率指数平稳,人民币兑美元大幅反弹。

中美利差与股指

中美十年期国债利差大幅反弹。

货币债券市场利率

货币市场利率走低,十年期国债利率创出新低,3个月shibor继续下行,货币宽松持续。

股债商轮动

上周十年期国债期货价格继续上涨,商品指数下跌,沪深300指数弱势震荡。

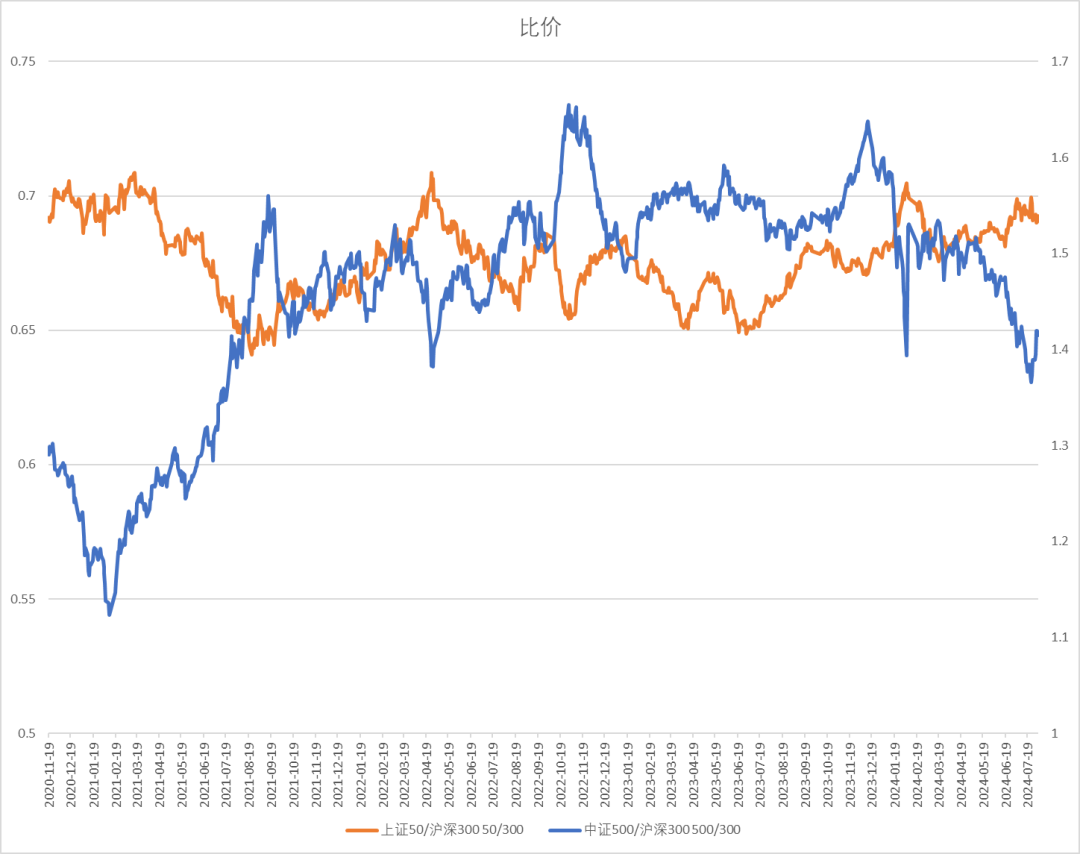

中证500、沪深300、上证50比价

中证500与沪深300的比值反弹,上证50与沪深300比值小幅回落。

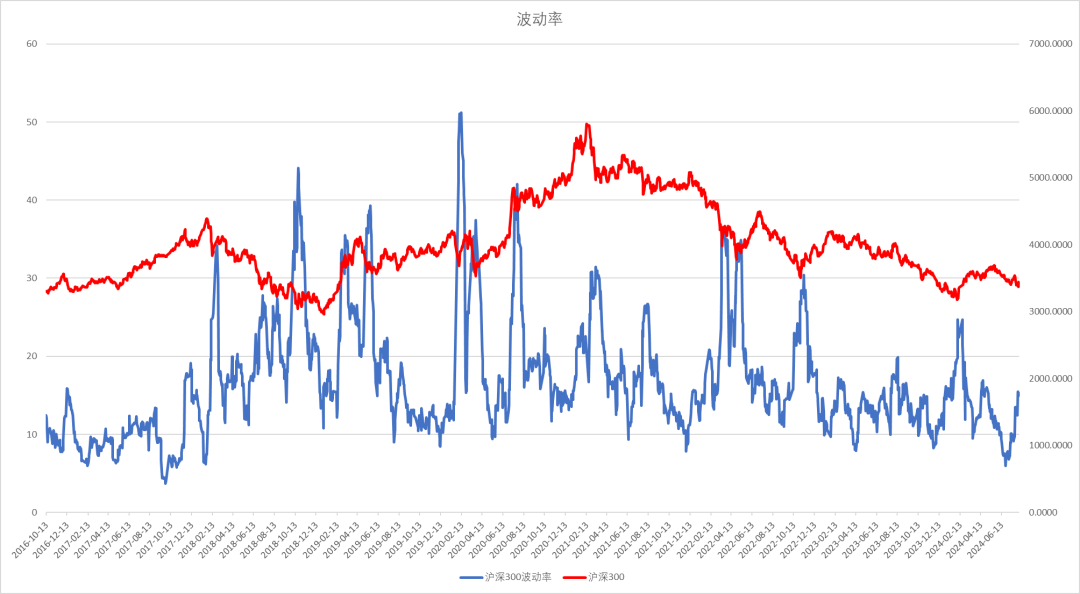

沪深300波动率指数VIX

沪深300波动率VIX回到历史低位大幅回升。

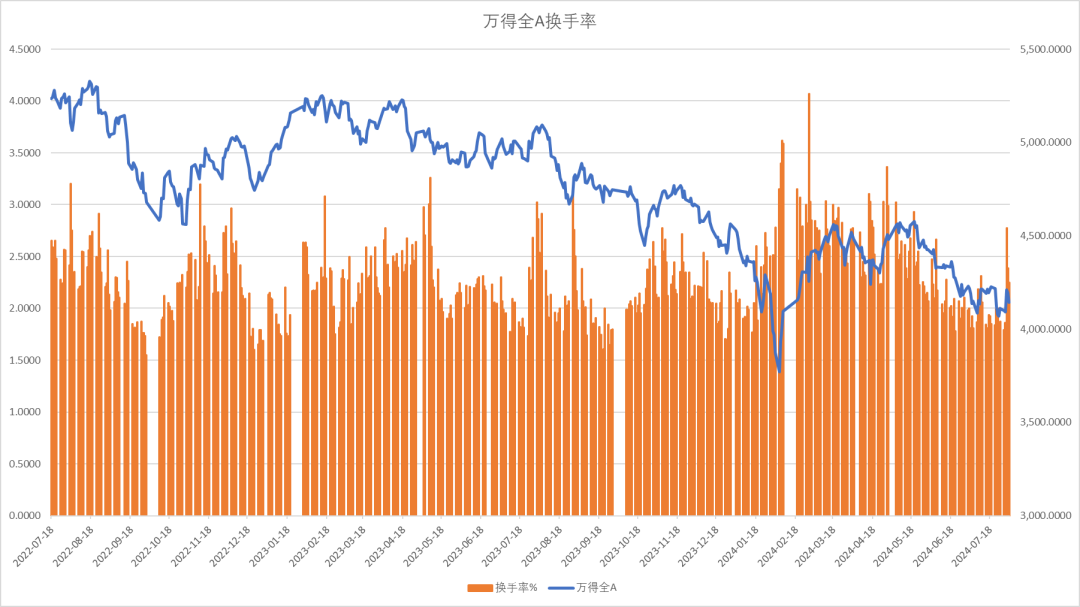

换手率

全A指数换手率显著回升。

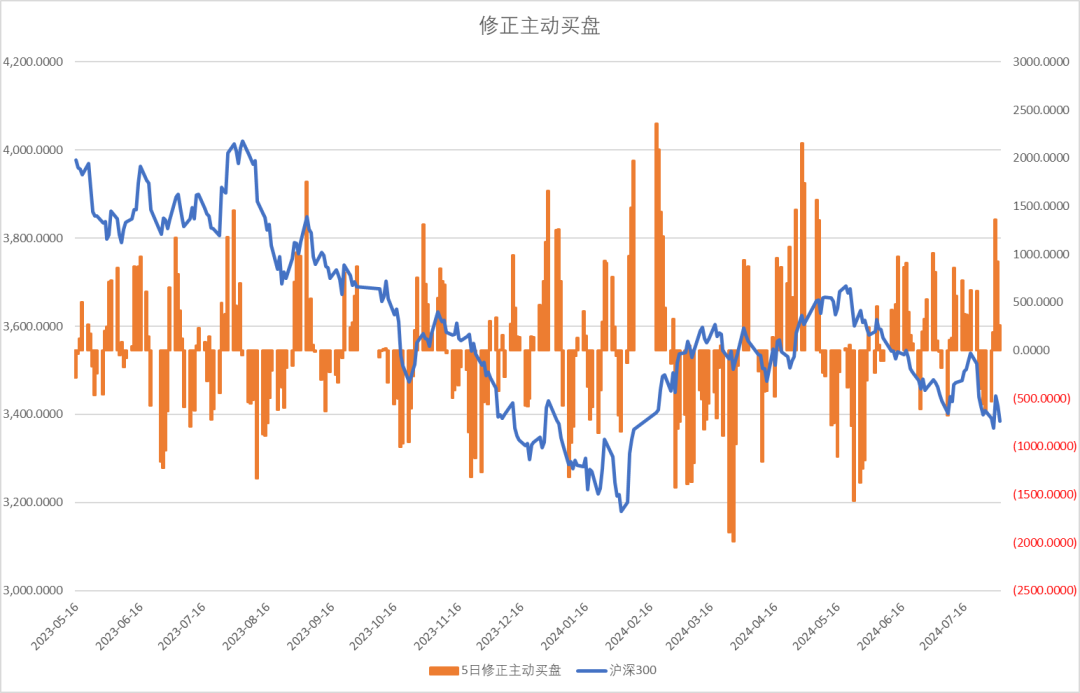

修正主动买盘

A股修正买盘回升。

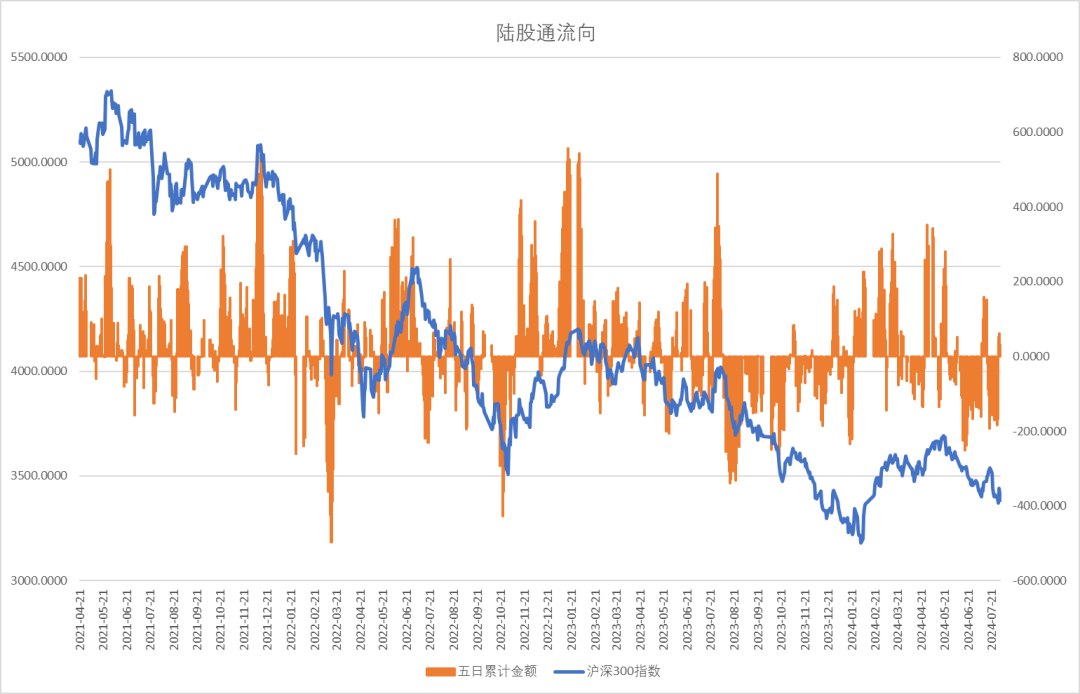

北上资金变化

上周北上资金转向流入32亿。

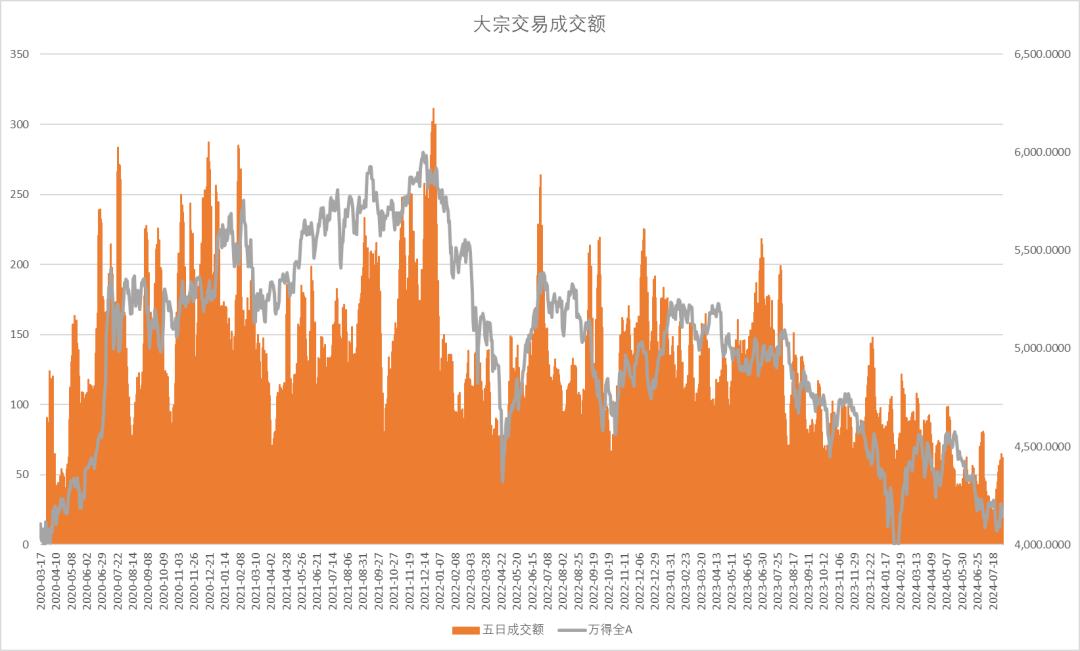

大宗交易成交额

五日大宗交易成交额62亿,活跃度有所回升,但仍处于低位。

两融余额与交易占比

两融余额周度流入75亿,杠杆资金,余额接近今年春节市场出清水平后开始回升。

股票型ETF份额增加124亿,救市资金持续流入。

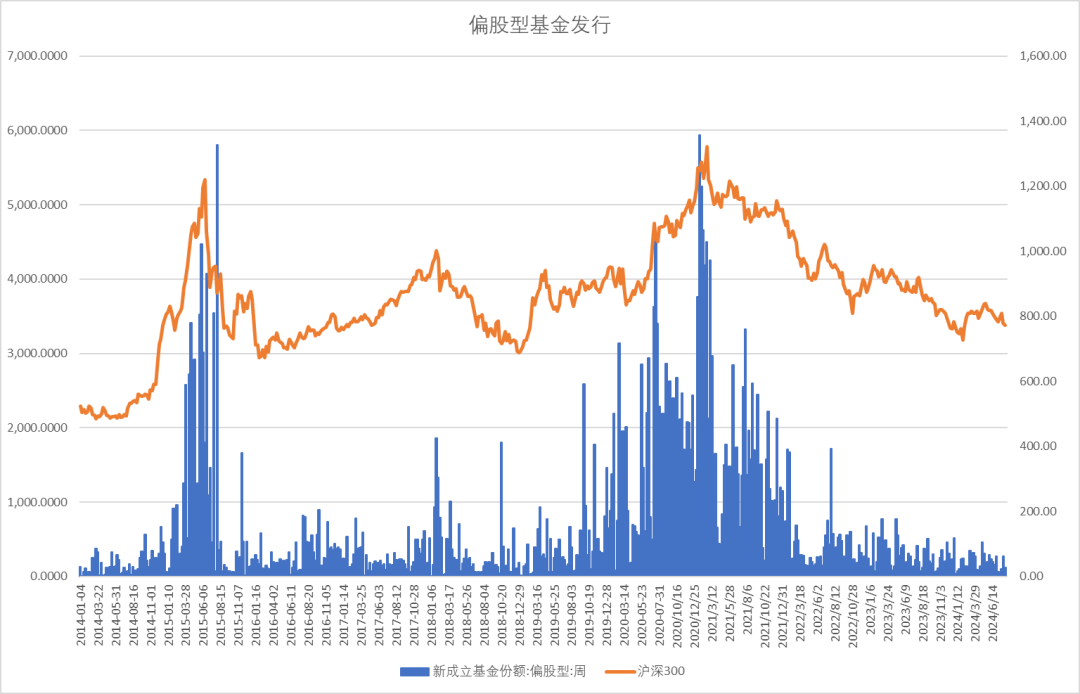

新成立偏股基金规模

新成立偏股基金发行规模上周增28.6亿,基金市场发行处于低位。

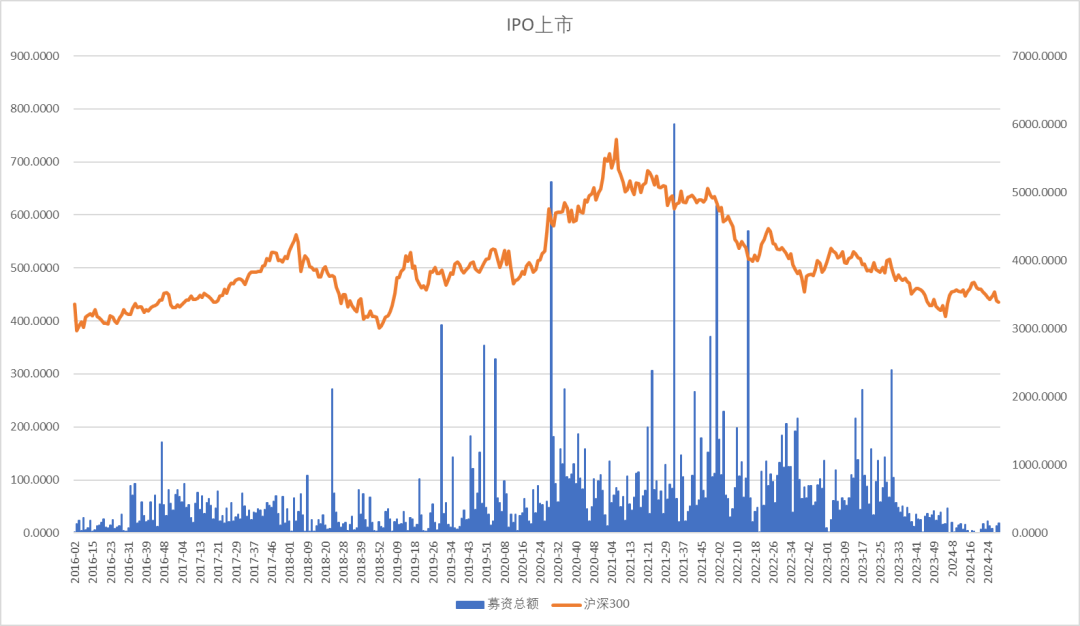

IPO继续停滞,周度上市金额19亿,IPO过会融资0亿。

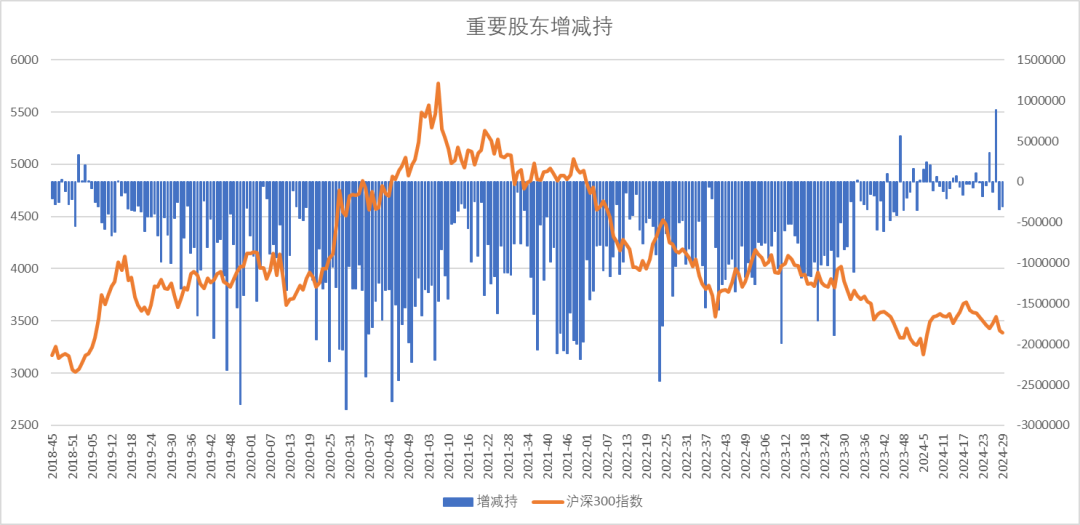

重要股东增减持规模

上周产业资本减持30亿。

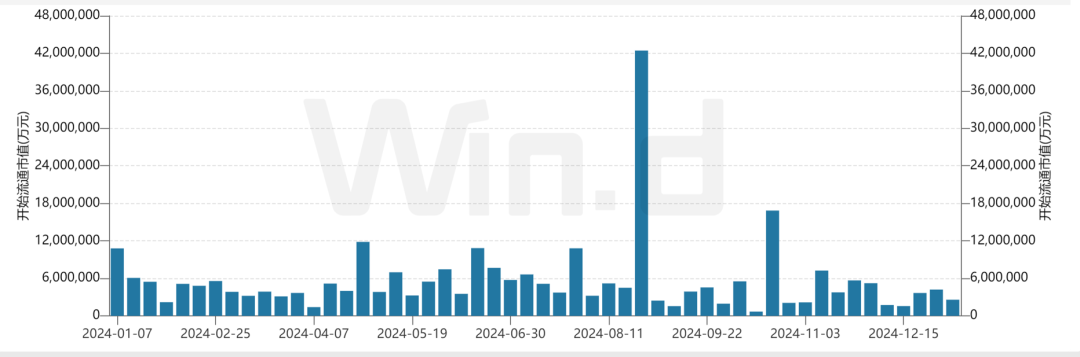

周度限售股解禁规模

2024年8月下旬解禁压力较高。

IH前十会员净单占比上升,基差出现升水。

IF前十名会员净空单占比稳定,平均基差回到零值。

IC前十会员净空占比处于低位,贴水偏低。

IM前十会员净空单占比回落,基差贴水明显减少。

行业变化

上周行业表现上零售、耐用消费品、券商、医药等领涨,公用事业、电信、银行等红利板块垫底。市场风格偏向积极。

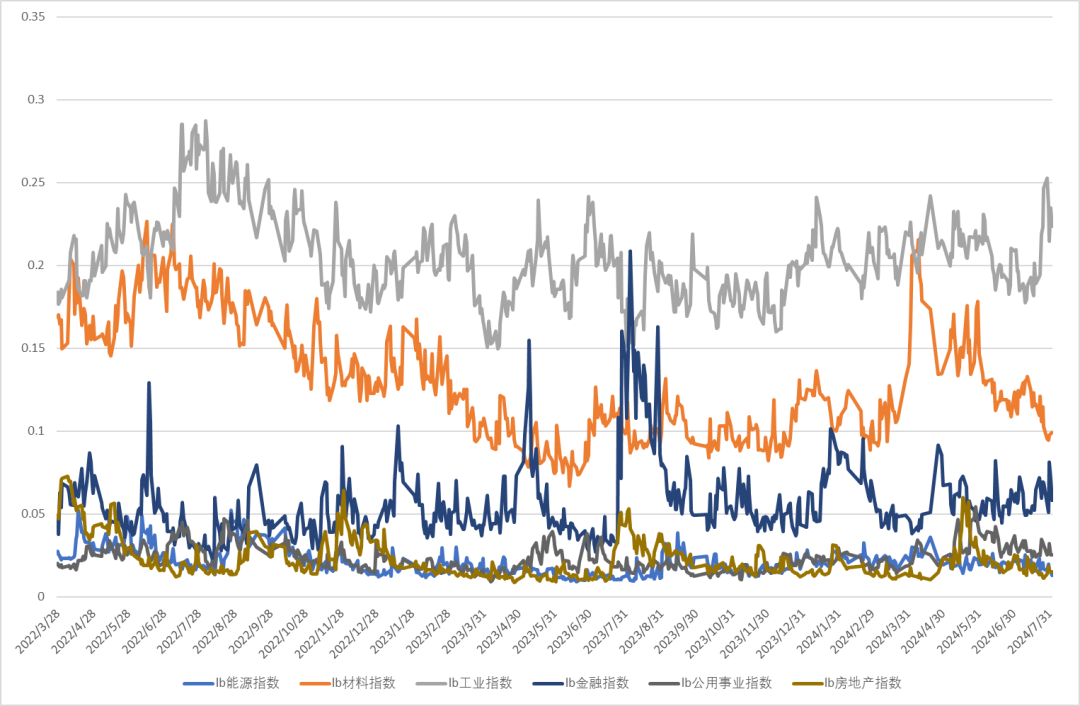

传统行业成交占比

上周A股传统行业成交占比当中,金融、工业成交占比活跃,材料、能源占比下降,房地产、公用事业继续低迷。

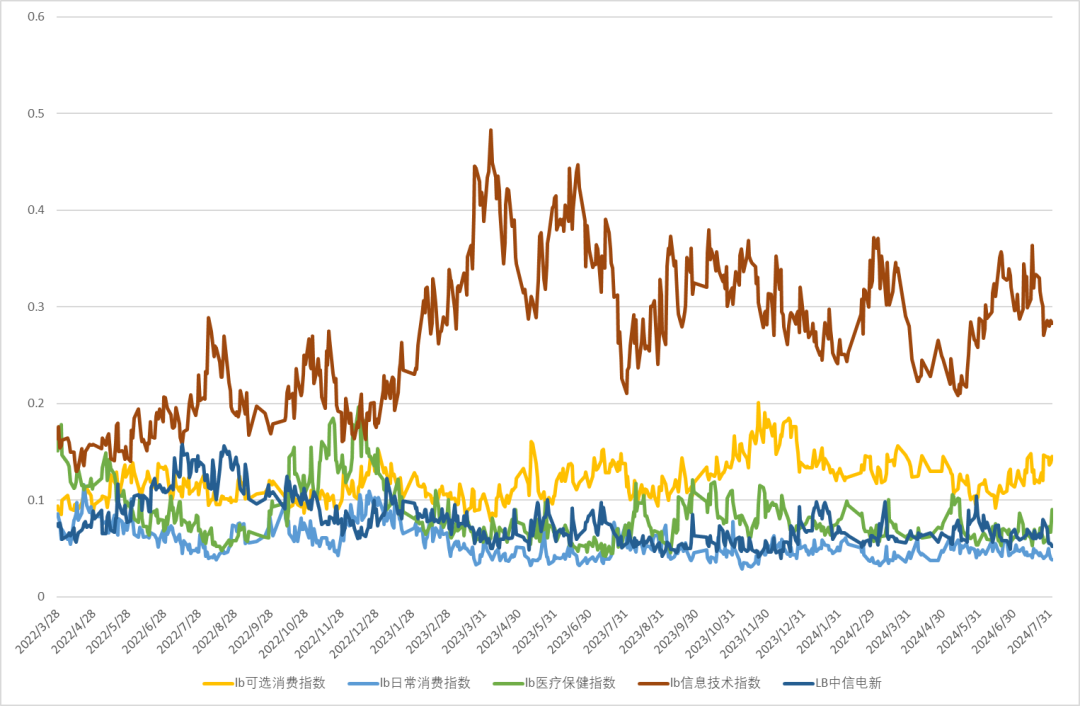

新经济行业成交占比

新经济行业成交占比中信息技术活跃度下降,可选消费和医疗保健成交占比上升,电力新能源、日常消费继续低迷。

陆股通流入的一级行业:能源、公用事业、电信、医疗保健

陆股通平稳的一级行业:房地产、金融

陆股通流出的一级行业:材料、工业、可选消费、日常消费、信息技术