| 顶尖财经网(www.58188.com)2024-8-25 13:55:05讯:

(以下内容从信达证券《8月LPR维持不变,金融进一步服务实体银行》研报附件原文摘录)

本期内容提要:

事件:8月23日,国务院新闻办公室举行新闻发布会,会上介绍了2024年上半年及7月末的金融运行情况,并指出,我国银行业是稳中向好、风险可控,主要的经营指标和监管指标都处于健康合理区间。

资产质量保持稳定,不良贷款率稳中有降。今年以来,我国信用风险总体可控,7月末,银行业不良贷款率为1.61%,比去年同期低0.08个百分点。不良资产处置力度也进一步加大,今年上半年银行处置不良资产1.4万亿元。风险抵补稳中有增。7月末,银行贷款拨备覆盖率是216.7%,贷款损失准备是不良贷款的2倍多。同时,上半年末,银行资本充足率是15.53%,保险公司综合偿付能力和核心偿付能力充足率分别是195.5%、132.4%,银行和保险机构抵御风险的能力强。银行两个主要的流动性指标,流动性覆盖率和净稳定资金比例,都符合监管要求。当前我国银行业是稳中向好、风险可控,主要的经营指标和监管指标都处于健康合理区间。

聚焦落实金融“五篇大文章”,金融机构进一步服务实体经济,重大战略、重点领域、薄弱环节的金融供给持续增加。科技金融方面,加大了对先进制造业和科技创新领域的支持力度,全国高新技术企业贷款余额15.3万亿元,其中信用贷款和中长期贷款占比均超过四成,贷款余额同比增长19.5%;绿色金融上,到6月末,21家主要银行绿色信贷余额是31万亿元,同比增长25.9%;针对小微企业和“三农”的金融服务水平也在不断提升,7月末普惠型小微企业贷款同比增长17%。养老层面,对健康产业、银发经济的支持力度在进一步提升,7月末养老产业贷款较年初增长16.1%。从金融资金的供给来看,7月末,人民币贷款余额是251万亿元,较年初增加13.5万亿元;银行保险机构债券投资余额103万亿元,较年初增加4.9万亿元;保险资金运用余额31万亿元,较年初增长7.4%。

优化中小金融机构布局,注重防范风险。我国中小银行占整个银行业总资产的28%;贷款余额62万亿元,近80%是投向了小微企业和“三农”领域。下一步,监管将采取实事求是、稳步推进的原则,不搞“一刀切”,一方面,要加强信息披露,发挥市场约束和外部监督的作用;另一方面,特别加强行为监管,重点对主要股东的行为加强监管,严防大股东操纵、凌驾于中小金融机构之上。此外,要根据区域经济发展规模、金融总量和发展趋势,以及金融需求变化等因素,优化区域金融布局。我们认为,中小金融机构风险防范与化解是永恒的主题,中小金融机构要脚踏实地、稳中求进,争取发挥自身优势服务实体、服务社区、服务本地。

LPR报价不变,期待银行息差企稳。8月20日,LPR报价公布,1Y-LPR为3.35%,5Y-LPR为3.85%,保持不变。年初以来,LPR进行过2次调整,分别是2月5Y-LPR下调25BP,7月1Y-LPR、5Y-LPR分别下调10BP。当前,我国银行业经营压力仍然存在,息差下行、净利息收入增速放缓。今年1-7月,银行新发放企业类贷款平均利率较上年同期下降39BP,我们认为,当前银行贷款利率处于低位,8月LPR未变,在一定程度上缓解了银行息差压力,后续银行息差有望企稳。此外,“手工补息”整改、7月银行存款挂牌利率的下调也为银行负债成本的下行做出贡献。下一步,监管将引导银行机构继续加强精细化管理,优化资产负债结构,不断提高银行的盈利能力。

投资建议:

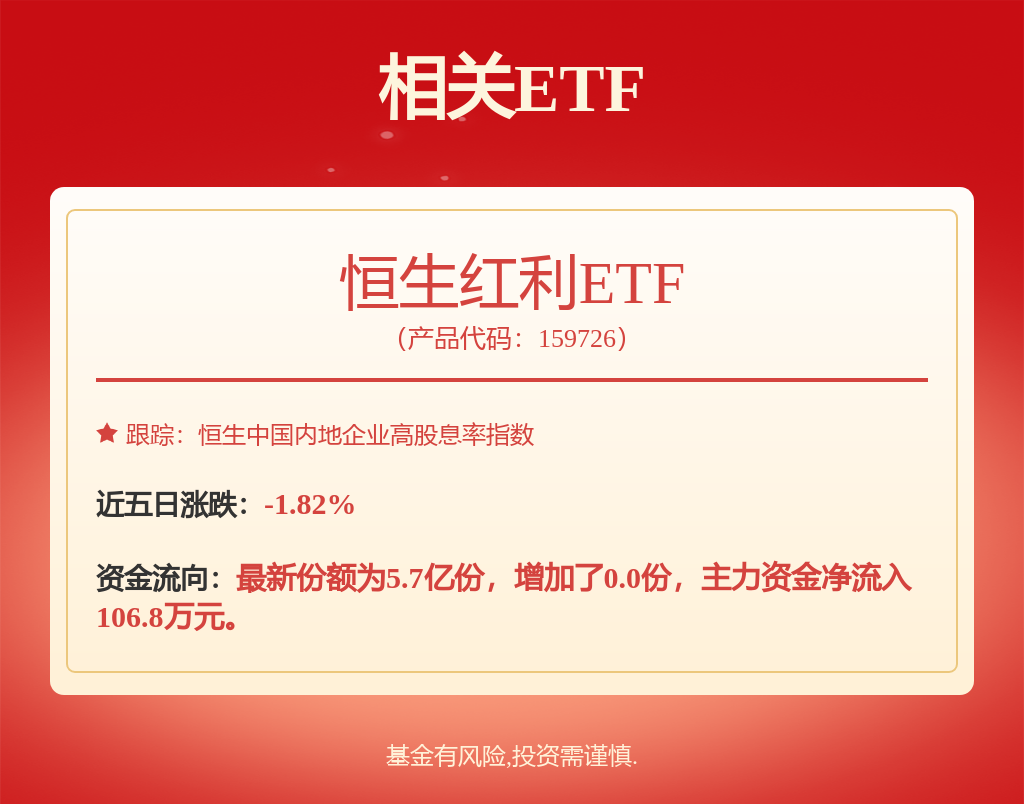

政策利好带动经济预期改善,助力银行基本面和估值修复。银行股低估值、高股息特征鲜明,收益相对稳定,而且历史上银行股行情往往启动于预期修复的拐点,银行板块攻守兼备。我们认为,未来积极的财政政策及货币政策有望密集出台,在政策利好带动经济预期改善的背景下,银行基本面和估值均有望得到修复。下阶段可重点关注三条主线:1)国企改革背景下,基本功扎实+低估值+高股息的全国性银行:农业银行、邮储银行、中信银行。2)基本面优质、业绩持续性有望加强、存在区域新亮点的银行:齐鲁银行、常熟银行、瑞丰银行。3)随着政策呵护,地产风险缓释可期有望带来估值修复的宁波银行、平安银行、招商银行等。

|