顶尖财经网(www.58188.com)2024-3-13 15:43:26讯:

股票ETF市场迎来新的里程碑!

交易所最新数据显示,截至3月12日,华泰柏瑞沪深300ETF总规模超过2002亿元,由此成为我国历史上首只规模站上两千亿元大关的股票ETF产品。

今年以来,国内股票ETF市场诞生多只重磅产品,除了华泰柏瑞沪深300ETF之外,华夏上证50ETF、易方达沪深300ETF、嘉实沪深300ETF、华夏沪深300ETF相继晋升“千亿元级俱乐部”,股票ETF年内吸金接近3700亿元。

多位业内人士表示,在资本市场有效性逐步提升的背景下,被动产品配置价值提升,投资者对ETF的认知也在增加。股票ETF规模迅速增长,意味着被动投资大时代正加速到来。

首只两千亿级股票ETF

正式诞生

2024年注定在国内ETF发展史上留下浓墨重彩的一笔,这一年不仅是国内股票ETF市场成立的第20个年头,还见证了首只两千亿元级股票ETF的诞生。

上交所最新数据显示,截至3月12日,华泰柏瑞沪深300ETF总规模达到2002.75亿元,突破两千亿元大关。

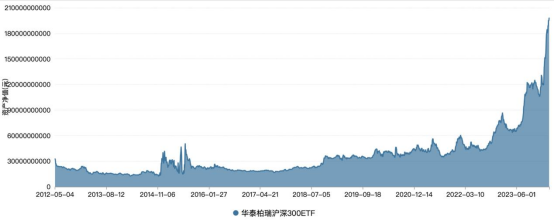

Wind数据显示,华泰柏瑞沪深300ETF成立于2012年5月4日,是国内首批跨市场ETF,首募规模达到329.69亿元,一直保持着被动产品首发的历史纪录,之后规模一度有所缩水。直到2014年年末,随着牛市行情启动,该ETF规模迅速突破400亿元,2015年牛市行情顶峰过后突破500亿元,之后规模一直在500亿元附近徘徊。

2022年开始,华泰柏瑞沪深300ETF再次驶入规模上升的“快车道”,当年1月末,规模正式站上600亿元整数关,同年年末再上一个台阶,突破700亿元大关。2023年,华泰柏瑞沪深300ETF规模更是实现“三连跳”,1月中旬规模超越800亿元,7月末继续飙升突破900亿元,8月7日突破千亿元大关,成为国内市场首只千亿级股票ETF,引发市场关注。

今年以来,华泰柏瑞沪深300ETF规模继续突飞猛进,1月22日正式突破1400亿元整数关,并只用了1个多月的时间,于3月5日突破1900亿元大关,3月12日正式站上2000亿元之上,创下国内单只股票ETF新纪录。Wind数据显示,今年以来,华泰柏瑞沪深300ETF规模涨超690亿元,增幅超过50%。

华泰柏瑞沪深300ETF规模的增长也与沪深300指数自身的吸引力密切相关,目前,在全市场5只规模超千亿元的股票ETF中,有4只就是跟踪沪深300指数。在一位业内人士看来,沪深300指数行业较为均衡,科技创新成长属性持续加强。Wind数据显示,当前沪深300指数市盈率TTM为11.60倍,处于历史22.9%分位,估值相对偏低。当前阶段沪深300指数投资性价比较高,具备估值修复潜力,配置价值显著。

股票ETF年内“吸金”近3700亿元

未来仍有较大的发展空间

首只2000亿元股票ETF的出炉,是今年股票ETF强势“吸金”的一个缩影。

银河证券基金研究中心数据显示,截至2024年3月11日,全市场844只股票ETF规模达到2.01万亿元,相比2023年底资金净流入接近3700亿元,达到3666.02亿元,显示出股票ETF强悍的“吸金”能力。

股票ETF中“大块头”颇多。除了华泰柏瑞沪深300ETF之外,易方达沪深300ETF、华夏上证50ETF、嘉实沪深300ETF、华夏沪深300ETF规模超过千亿元,南方中证500ETF、华夏上证科创板50ETF、易方达创业板ETF等规模均超500亿元。

市场人士表示,股票ETF近年来加速扩张,主要是因为近两年市场较为低迷,主动基金挖掘alpha难度不断提高。大家也逐渐认识到,指数基金能够很好地把握各类市场风格、行业主题、细分赛道的平均行情,吸引越来越多的资金流入布局。

还有一位基金公司人士表示,无论是从政策面,还是情绪面,今年市场基本处于历史相对底部,由于ETF较强的工具性,投资者倾向于用ETF在底部进行布局,期待在反弹中赚取收益。而在当前市场环境下,投资者较难找到一条主线能显著超越板块分布相对均衡的宽基指数,另外,板块分布相对均衡的宽基指数风险更为分散,适合投资者进行左侧布局。因此,在底部区域,投资者更愿意配置宽基ETF。

此外,还有投资人士表示,在当前较低的市场估值水平下,投资宽基产品的确定性相对较强。特别是当前在波动市场下,市场对于投资标的的整体思路逐步由锐度转向对胜率的关注。若2024年宏观环境未出现明显变化、行业未出现明显投资主线,宽基产品的资金流入速度或仍将高于行业主题ETF。同时机构配置需求叠加较大的市场容量,未来宽基尤其战略政策相关板块的ETF将显著增长。

激烈竞争之下两极分化严重

用“创新”赢得未来

虽然股票ETF规模节节攀升,千亿级ETF不断涌现,但是行业的另一面是,ETF两极分化严重,大量的ETF产品规模不足1亿元。在“越来越卷”的ETF赛道上,基金公司纷纷进行ETF费率降价、发力联接基金等举措,而行业人士认为,要用“创新”迎战未来。

据一位第三方研究人士表示,业务发展的着力点还是要从ETF创新入手。ETF创新是ETF市场发展的重要推动力,对宽基ETF也是如此。从2023年跟踪宽基指数ETF的发行来看,发行规模前四的跟踪指数都是首次发行ETF,并且都是2023年新发布的指数,产品数量占比为66%。说明无论是指数发布,还是跟踪指数ETF发行,宽基ETF仍保持着旺盛的创新能力,不断满足投资者更加多元化的投资需求。

一位ETF基金经理也表示,未来ETF发展的着力点不仅仅是费率改革,更关键在于产品和业务创新。宽基产品的编制思路往往有三个维度,包括市场差异、规模差异和风格差异。通过各维度的拆分和叠加,可以有效寻找布局思路。其次,从美国市场经验看,创新型产品主动ETF占比持续上升,已成为美国ETF市场新的增长点。同时,在同质化竞争激烈的背景下,通过由重“投”轻“顾”向重“投”重“顾”转变,丰富ETF运营方式,从卖方投顾思维转向买方投顾思维,加强投资者的深度陪伴,也是业务突破口之一。

此外,还有业内人士表示,未来业务发展的重点可以从两个方面展开:一方面,基金公司和各渠道可进一步探索ETF买方投顾模式,以投资者盈利为目标,提供更专业的投研服务和更紧密的客户陪伴;另一方面,基金公司可以从横向和纵向继续探索差异化产品,如进一步布局不同市场的跨境产品、开发基于宽基指数的smart beta产品等。