顶尖财经网(www.58188.com)2024-1-10 14:51:35讯:

目前,硅数股份正在科创板IPO,且于近日公布问询回复函,披露了不少新数据和信息。从数据来看,硅数股份2023年上半年营业收入为2.17亿元,同比下降58.54%。

根据QYResearch的统计,2022年全球范围内,硅数股份显示主控芯片市场占有率排在全球第六,在中国大陆企业中排名第一。

硅数股份此次科创板IPO融资金额为15.15亿元,发行不超过4001万股,占发行后总股份的10%。以此计算,硅数股份的目标估值为151.46亿元。发展逾二十年的硅数股份能否实现这一目标估值?

2023年上半年营业收入腰斩

硅数股份的主营业务包括设计及销售集成电路业务以及IP授权及芯片设计服务业务。其中,设计及销售集成电路业务为硅数股份最主要收入来源,占比在90%以上。

硅数股份的设计及销售集成电路业务包含显示主控芯片、智能高速互联芯片两大类芯片产品。其显示主控芯片的应用领域主要是笔记本电脑和显示器,高速智能互联芯片的应用领域主要是电脑。

资料显示,显示主控芯片又称TCON 芯片,其为显示器内部重要的元件之一,主要功能是为显示面板中的显示驱动芯片,提供必要的时序控制以及显示数据信号。

显示主控芯片所处位置,数据来源:申报稿

根据QYResearch统计数据,2022年全球显示主控芯片的市场规模为21.50亿美元,以手机为代表的小尺寸屏幕市场是显示主控芯片最主要的应用领域,在占比为45.95%;其次为以电视为代表的大尺寸屏幕市场销售占比为32.43%;笔记本电脑及显示器为代表的中尺寸屏幕市场占比15.03%,市场规模为3.23亿美元。

可以看出,显示主控芯片最主要的终端应用领域是小屏的智能手机和大屏的电视。回复函显示,从下游应用领域看,硅数股份应用领域主要是电脑和显示器,未布局手机和电视领域。在此背景下,硅数股份在全球笔记本电脑领域市场占有率达29.92%,但其在显示主控芯片全球的市场份额才3.73%。

显示主控芯片行业前三名为中国台湾的联咏和谱瑞、以及韩国的三星,2022年市场份额分别为20.21%、19.48%、12.6%。申报稿显示,硅数股份芯片市场占有率在中国大陆企业中排名第一。

值得一提的是,另外一家科创板IPO企业信芯微申报稿显示,根据CINNO Research数据,信芯微2022年显示主控芯片出货量排名全球第二,与中国大陆第一。所以硅数股份申报稿中的“中国大陆企业中排名第一”或是按销售额计算。

显示主控芯片市场份额摘要,数据来源:回复函

值得一提的是,硅数股份产品主要领域之一的笔记本电脑原本是一个成熟、稳定的市场,受智能手机和平板电脑等移动设备的影响,笔记本电脑所承载的娱乐休闲功能被智能手机、平板电脑所分流,2011年之后笔记本电脑的市场规模有所下滑。比如数据显示,2011年全球笔记本电脑出货量为2.04亿台,而2019年时已降为1.72亿台。

但2020年起受居家办公/学习的需求驱动,笔记本电脑的出货量快速增长。比如数据显示,2020年全球笔记本电脑出货量为2.06亿台,同比增长19.8%;2021年出货量为2.46亿台,同比增长19.4%。

在此背景下,硅数股份2021年营业收入为8.4亿元,同比增长28.21%。不过,这种情况在2022年下半年发生改变,彼时消费电子进入周期下行阶段,硅数股份产品的主要下游领域如笔记本电脑行业、显示面板行业采购需求下降,且因前期库存水平较高,叠加之下对硅数股份产品的需求大幅减弱。比如,硅数股份2022年第四季度营业收入仅为1.03亿元,相较2021年同期同比下降53.42%。

受此影响,硅数股份2022年营业收入为8.95亿元,同比增速放缓至6.54%。并且 通过回复函数据初步计算得出,硅数股份2023年上半年营业收入为2.17亿元,同比下降58.54%。

通过回复函数据初步计算得出,硅数股份2023年上半年营业收入为2.17亿元,同比下降58.54%。

季度数据摘要,数据来源:回复函

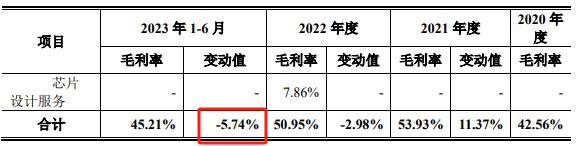

受此影响,回复函显示,硅数股份2023年上半年主营业务毛利率为45.21%,相较2022年减少了5.74个百分点。此外,硅数股份2022年主营业务毛利率为50.95%,相较2021年减少了2.98个百分点。

主营业务毛利率摘要,数据来源:回复函

从利润表来看,硅数股份2020年至2022年归母净利润虽然连续增长,分别为2566.57万元、7984.70万元、1.13亿元,但其受非经常性损益影响较大。

某会计师事务所合伙人对 表示,非经常性损益是指公司发生的与经营业务无直接关系,或是虽与经营业务相关,但由于其性质、金额或发生频率,影响了真实、公允地反映公司正常盈利能力的各项收入、支出。

表示,非经常性损益是指公司发生的与经营业务无直接关系,或是虽与经营业务相关,但由于其性质、金额或发生频率,影响了真实、公允地反映公司正常盈利能力的各项收入、支出。

扣除非经常性损益后,硅数股份2020年至2022年归母净利润分别为1286.97万元、9359.28万元、5838.67万元。其中2022年,硅数股份扣非前归母净利润同比增长41.36%,但扣非后归母净利润却同比下降37.62%。

在扣除所得税影响额前,硅数股份2022年非经常性损益为6053.58万元。其中3632.31万元主要来自针对高新区集成电路产业支持补贴;2451.16万元 主要来自短期银行结构性存款、理财产品。

非经常性损益摘要,数据来源:申报稿

2023年上半年,硅数股份归母净利润为-5842.17万元,扣非后归母净利润为-8370.18万元。由于 暂未在回复函中找到有关数据,所以同比情况尚不知晓。

暂未在回复函中找到有关数据,所以同比情况尚不知晓。

无实控人

硅数股份2020年至2022年研发费用分别为1.51亿元、2.39亿元、2.51亿元,以此计算出的研发费用率分别为23.09%、28.49%、28.04%。

在回复函中,硅数股份列举的同行业可比公司共有7家,分别是龙迅股份、思瑞浦、纳芯微、圣邦股份)

href=/300661/>圣邦股份(300661)、帝奥微、裕太微-U、信芯微。这7家可比公司2020年至2022年的平均研发费用率分别为56.98%、18.05%、25.2%。即硅数股份除2020年外,2021年和2022年均高于可比公司均值。

不过从数值来看,硅数股份2022年研发费用还是低于思瑞浦、纳芯微、圣邦股份等3家可比公司。这3家可比公司2022年研发费用分别为6.56亿元、4.04亿元、6.26亿元。

此外,硅数股份2023年上半年研发费用率虽然猛增至58.38%,为1.27亿元。但研发费用仍低于这3家可比公司,且硅数股份研发费用率猛增与营业收入“腰斩”有关。

值得一提的是,硅数股份虽然成立时间为2016年9月,但其核心资产之一的硅数美国早于2002年3月在美国硅谷创立。因此,硅数股份在申报稿多次提及“二十年”。比如,“经过二十年的发展,公司在……”

另外,硅数股份2017年收购硅数美国的整体估值为33亿元,共形成商誉15.94亿元。某知名会计师事务所合伙人对 表示,商誉是收购方付的对价比被收购方的净资产多的部分,这样在账面上形成了商誉。也就是公司在收购时支付的溢价。

表示,商誉是收购方付的对价比被收购方的净资产多的部分,这样在账面上形成了商誉。也就是公司在收购时支付的溢价。

需要指出的是,2017年年末,硅数股份便计提了9.71亿元的商誉减值准备。对此,硅数股份在回复函中表示,主要原因是收购对价是基于2015年12月31日为估值基准日的《企业价值估值报告书》。而2017年公司所处外部环境产生了较大不利变化,存在重要客户减少采购、技术迭代导致研发投入金额较大等因素,导致营业收入和净利润同比大幅下降,因此计提商誉减值准备。

截至2023年6月30日,硅数股份商誉为6.23亿元。虽然硅数股份2023年上半年营业收入“腰斩”,但其在回复函中表示,当前的行业周期性波动是暂时的,公司仍处于稳定的发展,经减值测试后公司商誉不存在减值迹象。

从股权结构来看,硅数股份股权分散,不存在控股股东及实际控制人。持有公司5%以上股份或表决权的股东包括:持股17.74%的上海鑫锚;持股14.31%的集成电路基金;持股5.87%的苏州红土及其一致行动人深创投;持股5.38%的硅谷芯和及一致行动人硅谷芯齐、硅谷芯远。