昨日(6.19)券商板块全天走弱,资金继续逢跌布局,板块代表ETF--券商ETF(512000)单日再获资金净流入超亿元,截至最新,券商ETF(512000)已连续15日吸金,期间合计净流入15.19亿元。

此前券商ETF(512000)已连续4周获得资金追捧,市场坚定加仓券商板块态势不改!

LPR如期下调,简析降息对券商三重利好>

LPR如期下调,简析降息对券商三重利好>

从融资融券角度看,上交所数据显示,券商ETF(512000)杠杆资金看多情绪持续增长!自5月至今券商ETF(512000)融资余额持续增加,已从5月初的13亿增至最新的近16亿元,同时融券余额显著降低,短期融券卖空余额持续回落。

LPR如期下调,简析降息对券商三重利好>

LPR如期下调,简析降息对券商三重利好>

消息面上,今日6月LPR时隔10个月迎来首次下调:1年期LPR报3.55%,上次为3.65%;5年期以上品种报4.2%,上次为4.3%。新一轮“稳增长”政策逐步发力,有利于经济企稳预期的形成,市场风险偏好有望进一步提高。

“稳增长”政策窗口已打开,对于券商板块来说,预计至少将带来三重利好。

流动性

通过复盘历史上历次券商板块领涨行情可知,历次行情离不开货币宽松、经济复苏等宏观催化因素。当前存款利率下降趋势延续,LPR降息预期高企,有望吸引增量资金入市。

浙商证券(行情601878,诊股)判断,超额储蓄或较难大规模形成消费或进入地产,资本市场或成为超额储蓄的核心外溢方向,增量资金入市有望催化券商行情。

交易热度

数据显示,上周市场量能已有显著回暖。市场日均股基成交额为11281亿元,环比增长12.9%;截至6月19日,沪深两市成交额已连续第4日重回万亿元上方。

伴随着政策逐步发力推动复苏预期形成,市场交易热度有望持续走高,手续费型收入同比逐步复苏,有利于券商业绩回暖。

行业使命

今年以来,证券行业已迎来注册制落地、科期权,以及基金投顾、金融IT等多重利好政策,6月13日,证监会最新提出要加强资本市场监管等重点领域研究制定一揽子政策措施,预计后续还将有围绕证券行业发展的利好政策出台,促进行业健康发展。

当前我国正面临房地产去杠杆,经济动能切换的关键时期,资本市场成为居民财富蓄水池和助推企业直接融资作用亟待挖掘。券商是金融市场服务实体经济的关键一环,或在新一轮政策中获得更多机遇。

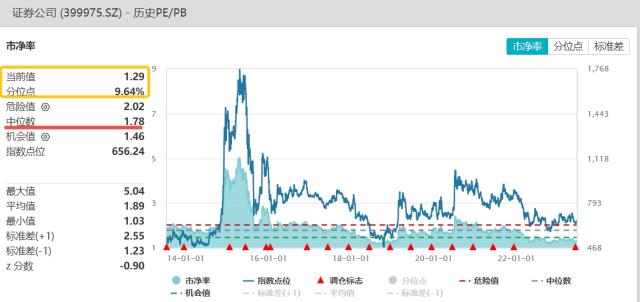

值得注意的是,券商板块当前估值已回落至历史低位区间,截至6月19日,中证全指证券公司指数最新市净率PB(LF)为1.29倍,低于10年来超90%时间区间,距离估值中枢1.78倍有近40%的修复空间,估值性价比凸显。站在当下,不妨更乐观。

LPR如期下调,简析降息对券商三重利好>

LPR如期下调,简析降息对券商三重利好>

展望今年行情演绎方向,天风证券(行情601162,诊股)表示,年内支撑券商板块行情的关键在于beta。

第一阶段是预期阶段,行情的主要推力在于经济周期底部反转的博弈,市场对于具有一定强度的财政乃至货币政策存在预期,这是催化券商上涨的动力。

第二阶段是印证阶段,当市场确认经济反转底部已现之时,板块将以顺周期逻辑开启行情,而这一底部确认的信号可以从宏观数据上确认。建议券商板块仍以左侧事先布局的策略为主。

有行情,买券商!资料显示,券商ETF(512000)跟踪的中证全指证券公司指数,一键囊括50只上市券商股,其中近6成仓位集中于十大,“大资管”+“大投行”龙头齐聚;另外4成仓位兼顾中小券商的业绩高弹性,吸收了中小券商阶段性高爆发特点,是一只集中布局头部券商、同时兼顾中小券商的高效率投资工具。

LPR如期下调,简析降息对券商三重利好>

LPR如期下调,简析降息对券商三重利好>

风险提示:券商ETF被动跟踪中证全指证券公司指数,该指数基日为2007.6.29,发布于2013.7.15。指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适合适当性评级C4以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。