顶尖财经网(www.58188.com)2023-6-19 8:01:11讯:

摘要

1、市场综述:

本周国内多个数据出台,央行降息10BP,稳增长政策预期进一步升温,市场风险偏好提升,海外美联储暂停加息,股指和国债期货延续跷跷板行情,美元兑人民币汇率连续第六周贬值。

2、品种分析:

IH、IF:本周股指延续反弹,食品饮料领涨,银行跌幅靠前,资金方面北向资金流入38.45亿元,杠杆资金流入10.36亿元。

IC、IM:本周IC2307和IM2307强势反弹,IM2307日线级别六连阳,两大期指均涨幅明显,IC2307收涨2.40%,IM2307收涨2.66%。

国债:本周国债期货价格冲高回落,主要是经济数据和降息靴子落地后,市场重心转向期待进一步的宽信用政策出台,市场风险偏好提升下,公司债信用利差显著收窄。

外汇:本周人民币汇率继续贬值至7.12,连续第六周贬值,但日线级别技术上已出现升值信号。

比特币:本周CME比特币期货由26535美元降至26445美元,涨幅为-0.11%,价格重心逐渐下移。

3、总结展望与策略机会

股指IH、IF:为了刺激经济,政策端开始发力,6月13日央行降息10bp,且市场预期后续仍会有进一步的措施,股指开始回暖。从当前点位看中长期建仓的性价比逐步显现,操作上建议做多为主,预计IH2307合约波动2450-2650,IF2307合约波动区间3750-4050。

股指IC、IM:最新5月经济数据显示内需同比较4月继续回落,但部分行业的环比增速反弹,加之本周央行降息10BP,政策预期进一步升温,市场趋势性上行特征逐渐明显。TMT板块短期交易拥挤度处于相对高位,政策升温下预计大小期指间强弱分化或不会非常明显。操作上,前期多单继续持有,IC2307预计波动区间5900-6250,IM2307预计波动区间6400-6750。

国债期货:展望后市,随着MLF利率同步下调,降息靴子落地,宽货币政策利好暂告一段落,市场重心转向期待进一步的宽信用政策出台,国常会强调具备条件的政策措施要及时出台、抓紧实施,市场风险偏好提升,预计在期债价格在快速上涨之后,存在调整压力,关注做陡曲线交易。

人民币汇率:人民币兑美元汇率技术上现调整信号,短期人民币汇率贬值空间有限。尽管国内经济内生需求动力不足,但近期政策预期升温,对人民币汇率支撑增强。海外美联储6月议息会议声明暂停加息,我们倾向于认为短期人民币汇率有望重回升值通道。

比特币:美联储年内仍将有两次加息或对比特币价格形成一定压制,中短期美联储和全球需求对于比特币价格驱动较为有限,比特币或将进一步回调。

4、风险提示

(1)国内经济恢复不及预期。

(2)地缘政治风险升级。

正文

01

市场综述

本周股债延续跷跷板行情,四大期指全线收涨,国债均小幅收跌。

就本周面临的宏观情况而言,美国5月未季调CPI年率录得4%,低于预期4.1%和前值4.9%,为连续第11次下降,创2021年3月以来新低。核心CPI年率录得5.3%,与预期一致。美联储如期宣布暂停加息,止步此前的连续十次加息纪录。但释放了鹰派信号,点阵图和经济展望中暗示,年内还有两次加息且各加息25个基点,市场原本认为7月或9月是本轮周期最后一次加息。此外,美联储利率掉期不再押注美联储将在2023年降息。美联储主席鲍威尔表示,几乎所有与会者都认为,进一步加息是适宜的。加息可能是有道理的,但步伐要更适度。7月会议将根据情况决定是否加息。今年降息不合适,没有政策制定者预计今年会降息。鲍威尔仍然认为存在实现软着陆的途径,强劲的劳动力市场逐渐降温可能有助于经济实现软着陆。国内方面,5月金融数据和经济数据先后公布。5月M1、M2和社融增速均出现不同程度的下降,M1同比降至4.7%,M2同比降至11.6%,社融增速降至9.5%。5月经济数据同比仍低于市场预期下降,但部分环比数据出现回暖信号。5月工业增加值环比由-0.47%增至0.63%,固定资产环比由-0.63%增至0.11%。央行超预期降息,先后将7天期逆回购利率、SLF、MLF均调降10个基点,在调降MLF利率的同时超额续作到期的2000亿元MLF,国内对于稳增长政策预期进一步升温。

总体来看,本周国内多个数据出台,央行降息10BP,稳增长政策预期进一步升温,市场风险偏好提升,海外美联储暂停加息,股指和国债期货延续跷跷板行情,美元兑人民币汇率连续第六周贬值。

02

板块表现

股指期货全线收涨,IH2307收涨2.33%,IF2307收涨3.38%,IC2307收涨2.40%,IM2307收涨2.66%。国债期货全线收跌,TS2309收跌0.07%,TF2309收跌0.23%,T2309收跌0.30%,TL2309收跌0.20%。美元兑人民币汇率小幅贬值0.03%。

图1:股指期货周涨跌 |

|

|

图2:国债期货周涨跌 |

|

|

图3:外汇周涨跌 |

|

|

03

品种分析

1、股指期货

(1)IF、IH

本周股指延续反弹,食品饮料领涨,银行跌幅靠前,资金方面北向资金流入38.45亿元,杠杆资金流入10.36亿元。

6月13日早间,央行下调公开市场操作(OMO)七天期逆回购利率10个基点,为去年8月以来首次下调。6月13日晚上,央行继续降息,将隔夜、7天期、1个月常备借贷便利(SLF)利率均下调10个基点。6月15日,中国央行今日进行2370亿元一年期MLF操作,利率2.65%,此前为2.75%。

北京时间6月15日周四凌晨2点美联储公布6月利率决议,暂停加息,维持联邦基金利率目标区间在5%-5.25%不变,符合预期。但联邦公开市场委员会(FOMC)在此次会议上决定暂缓加息的同时,预计今年年底前还会再加息两次。

图4:四大现指走势 | 图5:四大期指基差 |

|

|

| |

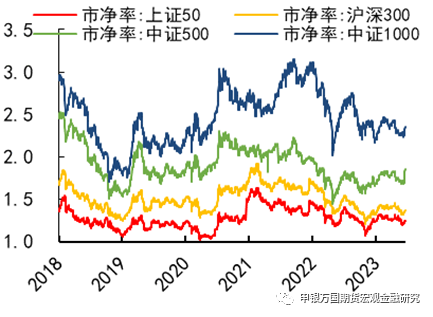

图6:四大现指市盈率 | 图7:四大现指市净率 |

|

|

| |

(2)IM、IC

本周IC2307和IM2307强势反弹,IM2307日线级别六连阳,两大期指均涨幅明显,IC2307收涨2.40%,IM2307收涨2.66%。稳增长政策预期升温带动市场风格走向均衡,申万一级行业中食品饮料、电力设备、汽车板块涨幅居前,银行、石化、房地产跌幅居前,IM/IH比值处于震荡之中。

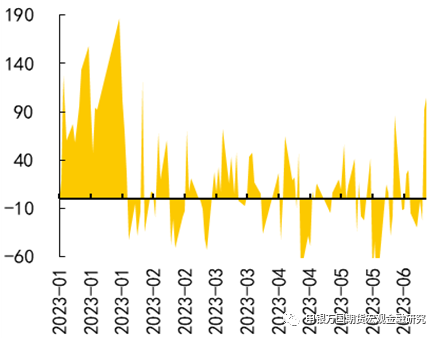

本周市场值得注意的一点是市场量能的回升,自周三以来,两市成交额重回万亿之上,且已连续3个交易日都维持在万亿元上方,这是近期市场较为积极的信号。成交额在很大程度上代表着市场资金的交投情绪,通常情况下,若量能能够企稳回升,表示资金的交投情绪回暖,市场风险偏好有所回升,有助于增量资金的入市。与此同时,外资确实出现了较为明显的流入。本周四、周五连续两个交易日,北上资金分别净买入92亿元、105、5亿元,全周合计净买入143.91亿元,创近3个月以来新高,也在很大程度上促进了市场风险偏好的提升。

在细分主题上,TMT成交额占比已连续近三周处于40%上方,处于历史的相对高位,但是数字经济主题在本周表现依旧强势,大幅收涨8.20%。从目前的情况来看,稳增长政策预期升温下,增量资金入市使得市场风格偏向平衡,部分资金买入新能源、食品饮料、汽车等大消费板块,但并未使得资金大幅流出数字经济。我们认为可能的原因是数字经济和中特估作为全年两大主线主题,两者之间存在较为明显的资金分流现象,而大消费和数字经济主题之间不存在较为明显的资金分流,但目前中特估主题仍处于震荡之中,尚未对数字经济主题形成较强的资金分流,因此尽管数字经济短期交易拥挤度较高,但资金仍旧较为青睐。后续来看,在数字经济交易拥挤度处于相对高位的情况下,市场风格或趋于均衡,较难带动IM和IH之间较为明显的相对强弱。

图8:申万一级行业周度涨跌幅(%) | 图9:市场成交额(亿元) |

| |

| |

图10:北上资金净流入额(亿元) | 图11:融资买入变动额(亿元) |

|

|

| |

图12:TMT短期交易拥挤度 | 图13:TMT细分行业成交额占比MA5 |

|

|

| |

2、国债期货

本周国债期货价格冲高回落。TL2309合约下跌0.14%至97.38元,T2309合约下跌0.30%至101.585元,TF2309合约下跌0.22%至101.81元,TS2309合约下跌0.06%至101.23元,对应的30年期国债收益率下行1.15bp,10年期、5年期、2年期国债收益率分别上行0.48bp、3.66bp、5.83bp;短端上行长端下行,长短端利差收窄,主要是经济数据和降息靴子落地后,市场重心转向期待进一步的宽信用政策出台。公司债信用利差显著,2年期AAA高等级公司债信用利差收窄7.86bp,2年期AA低等级公司债信用利差收窄6.4bp,市场风险偏好提升下,公司债信用利差有所收窄。

图14:主要国债收益率走势(%) | 图15:公司债信用利差走势(%) |

|

|

| |

5月份,企业信贷同比少增,企业债券融资萎缩,表外融资规模保持稳定,居民信贷有所恢复,但仍处于低位,总体社融增量比上年同期少增1.31万亿元。5月末,社融存量增速降至9.5%,较上月回落0.5%,宽信用阶段性受阻。货币供应量增速也同步回落,市场对流动性强的资金需求减弱。当前经济恢复出现分化,制造业景气度回落,物价处于低位,国内外需求偏弱,宽信用政策仍需加码。

1-5月份,全国固定资产投资(不含农户)188815亿元,同比增长4.0%,比1-4月份回落0.7个百分点,主要是因为房地产投资降幅继续扩大,拖累投资增速。5月份,全国规模以上工业增加值同比增长3.5%,比上月回落2.1个百分点;环比增长0.63%。扣除上年同期基数升高的影响,两年平均的增速比上月有所加快。总体上市场需求仍显不足,一些结构性问题比较突出,推动经济高质量发展仍需要加力。

图16:社融存量与M2同比走势(%) | 图17:投资、消费和出口同比走势(%) |

|

|

| |

6月13日,央行公开市场开展20亿元7天期逆回购操作,中标利率1.9%,上次为2.0%。15日,央行开展2370亿元中期借贷便利(MLF)操作,中标利率为2.65%,下调10bp,与逆回购下调幅度一致。政策利率下调10bp一定程度上符合市场预期,主要是因为经济复苏过程中存在内生动力还不强,需求仍然不足,此次逆回购和MLF利率下调,有助于引导LPR等市场利率同步下调,降低市场融资成本,保持市场流动性合理充裕,稳定市场信心,为经济增长营造有利条件。

图18:LPR、MLF、逆回购利率走势(%) | 图19:各品种7天走势(%) |

|

|

| |

海外,本周美国5月CPI同比连续第11个月回落,创2021年3月以来最低,美联储如期暂停加息,符合市场预期,但点阵图和经济展望中暗示,年内还有两次加息且各加息25个基点,释放鹰派信号。而欧洲央行如期宣布加息25个基点,将利率提高至2001年来最高水平,并表示没有考虑暂停加息。在欧洲央行强势和美联储停止加息的情况下,美债收益率维持在3.75%附近震荡,而欧洲国家国债收益率则普遍上行,美元指数也同步走弱。

图20:美国和欧元区目标利率走势(%) | 图21:美欧10年期国债收益率(%) |

|

|

| |

从基差上看,随着期债价格高位回落,市场做多情绪降温,IRR普遍回落,低于同期市场利率水平,中长端债券存在一定的贴水情况。同时,本周期限利差有所手收窄,但对于各个期限来说,短端资金面将保持宽松,而政策逐步落地背景下,长端债券面临的压力会更大,长短端利差有扩大的可能,关注做陡曲线交易。

图22:国债期货IRR走势(%) | 图23:主要期限国债价差走势(元) |

|

|

| |

3、外汇现货

本周人民币汇率继续贬值至7.12,连续第六周贬值,但日线级别技术上已出现升值信号。十年期中债收益率小幅反弹至2.67%,十年期美债收益率在3.7附近震荡。

海外方面,美国5月未季调CPI年率录得4%,低于预期4.1%和前值4.9%,为连续第11次下降,创2021年3月以来新低。核心CPI年率录得5.3%,与预期一致。美联储如期宣布暂停加息,止步此前的连续十次加息纪录。但释放了鹰派信号,点阵图和经济展望中暗示,年内还有两次加息且各加息25个基点,市场原本认为7月或9月是本轮周期最后一次加息。此外,美联储利率掉期不再押注美联储将在2023年降息。美联储主席鲍威尔表示,几乎所有与会者都认为,进一步加息是适宜的。加息可能是有道理的,但步伐要更适度。7月会议将根据情况决定是否加息。今年降息不合适,没有政策制定者预计今年会降息。鲍威尔仍然认为存在实现软着陆的途径,强劲的劳动力市场逐渐降温可能有助于经济实现软着陆。

国内方面,5月金融数据和经济数据先后公布。5月M1、M2和社融增速均出现不同程度的下降,M1同比降至4.7%,M2同比降至11.6%,社融增速降至9.5%。5月经济数据同比仍低于市场预期下降,但部分环比数据出现回暖信号。5月工业增加值环比由-0.47%增至0.63%,固定资产环比由-0.63%增至0.11%。央行超预期降息,先后将7天期逆回购利率、SLF、MLF均调降10个基点,在调降MLF利率的同时超额续作到期的2000亿元MLF,国内对于稳增长政策预期进一步升温。

图24:中美十年期国债收益率对比 |

|

|

4、比特币

本周CME比特币期货由26535美元降至26445美元,涨幅为-0.11%,价格重心逐渐下移。美元指数周线三连阴,回调至102附近,对比特币阶段性的压制有所减弱。

资讯方面,6月10日消息,香港立法会议员、全国政协委员吴杰庄发推称,欢迎全球虚拟资产交易所,包括Coinbase来香港申请合规交易所以及洽谈上市计划,并表示其愿意提供协助。6 月 15 日,据《金融时报》援引知情人士报道,香港金融管理局就英国和中国银行为何不接受加密货币交易所作为客户提出质疑,包括正在向汇丰银行、渣打银行和中国银行施加压力,要求它们将加密货币交易所作为客户。香港金管局在 4 月 27 日致银行的信中表示,“对潜在客户的尽职调查不应‘造成不应有的负担’,尤其是‘对于那些在香港设立办事处以在这里寻找机会的人来说’。”

图25:比特币期货与美元指数走势对比 |

|

|

04

总结展望与策略机会

1、股指期货

IH、IF:为了刺激经济,政策端开始发力,6月13日央行降息10bp,且市场预期后续仍会有进一步的措施,股指开始回暖。从当前点位看中长期建仓的性价比逐步显现,操作上建议做多为主,预计IH2307合约波动2450-2650,IF2307合约波动区间3750-4050。

IC、IM:最新5月经济数据显示内需同比较4月继续回落,但部分行业的环比增速反弹,加之本周央行降息10BP,政策预期进一步升温,市场趋势性上行特征逐渐明显。TMT板块短期交易拥挤度处于相对高位,政策升温下预计大小期指间强弱分化或不会非常明显。操作上,前期多单继续持有,IC2307预计波动区间5900-6250,IM2307预计波动区间6400-6750。

2、国债期货

展望后市,随着MLF利率同步下调,降息靴子落地,宽货币政策利好暂告一段落。5月份经济金融数据普遍不及市场预期,市场需求依然不足,市场重心转向期待进一步的宽信用政策出台,近几日国家发改委等四部门出台相关政策,发改委表示要抓紧制定出台恢复和扩大消费的政策。国常会强调具备条件的政策措施要及时出台、抓紧实施,同时加强政策措施的储备,最大限度发挥政策综合效应。股市企稳上涨,市场风险偏好提升。2.6%也是也处于10年期国债收益率的历史低位,支撑位较强,继续做多性价比降低。总体上,预计在期债价格在快速上涨之后,存在调整压力,关注做陡曲线交易。

3、人民币汇率

人民币兑美元汇率技术上现调整信号,短期人民币汇率贬值空间有限。尽管国内经济内生需求动力不足,但近期政策预期升温,对人民币汇率支撑增强。海外美联储6月议息会议声明暂停加息,我们倾向于认为短期人民币汇率有望重回升值通道。

4、比特币

自5月以来,比特币价格已在窄幅区间内盘整,窄幅震荡中价格重心逐渐下移。从目前来看,美联储年内仍将有两次加息或对比特币价格形成一定压制,中短期美联储和全球需求对于比特币价格驱动较为有限,比特币或将进一步回调。

05

风险提示

1、地缘政治风险升级。

2、政策出台强度不及预期。