顶尖财经网(www.58188.com)2023-6-12 17:09:49讯:

备受关注的无菌包装行业强行并购案又有新进展。

6月6日,无菌包装头部企业新巨丰(行情301296,诊股)(301296.SZ)发布公告称,收到深交所发来的创业板非许可类重组问询函,要求新巨丰对收购纷美包装(00468.HK)28.22%股权的资金来源构成、是否需要反垄断申报等问题进行说明。

统计数据显示,新巨丰在国内无菌包装行业的市占率为第四,纷美包装为第二。有分析认为,新巨丰收购纷美包装,将改变无菌包装行业格局,有望推进国产替代加速。但这桩被纷美包装董事会强烈抵制的并购案最终能否成功,还存在较大的不确定性。

01

纷美包装反对本次收购

今年1月29日,不足69亿市值的A股上市公司新巨丰发布《重大资产购买预案》,称拟通过协议转让方式以现金收购JSH Venture Holdings Limited(以下简称“JSH”)持有的港股上市公司纷美包装3.77亿股股票,约占纷美包装总股份的28.22%。

公开资料显示,JSH是老牌英资公司怡和控股的全资子公司。除了JSH,怡和控股在内地投资项目还包括必胜客、7-11、永辉超市(行情601933,诊股)、万宁药房、文华东方酒店等。2017年6月,JSH买入纷美包装2.96亿股股份,成为纷美包装第一大股东。

新巨丰表示,目前尚未涉及纷美包装从事的灌装机、配件等灌装解决方案业务,纷美包装在国外也有一定布局;通过本次投资,双方有望在产品设计、研发领域、销售市场等开展合作,对完善公司产品种类和市场布局有一定积极作用。

不过,对于新巨丰的收购,纷美包装却表示强烈反对。纷美包装在其公告中给出的反对理由是,纷美包装和新巨丰的第一大客户是竞争对手关系,本次交易可能引起纷美包装与大客户及其他客户业务关系紧张,董事会反对此次交易。

随后,纷美包装先后对新巨丰和JSH提出反垄断举报。3月14日,纷美包装发布公告称,公司已就拟出售事项向国家市场监管总局进行反垄断申报。对此,深交所要求新巨丰说明反垄断相关事项是否会对本次交易构成实质性障碍,进而说明在前期重大资产重组的公告中是否存在未披露或披露不实的事项。

02

本次交易钱从哪里来

根据购买协议,新巨丰收购纷美包装的交易对价为2.65港元/股,交易总价为9.99亿港元,约合8.64亿元人民币。本次交易完成后,新巨丰将取代JSH成为纷美包装的第一大股东。

5月提交的并购草案中,新巨丰还提到,受纷美包装上市所在地证券市场监管要求,无法公开其未来盈利预测,不具备采用收益法估值的条件,同时未设置业绩承诺。本次交易使用上市公司比较法作为最终估值方法,估值结果为31.34亿元,增值率为19.62%。

对此,深交所要求新巨丰说明本次交易未设置业绩承诺的原因及合理性、采用上市公司比较法是否符合行业惯例、本次交易价格的合理性。

新巨丰在并购草案中表示,本次交易资金来源为自有资金及自筹资金,包括首次公开发行股票(IPO)募集资金的剩余超募资金3.66亿元。Wind数据显示,新巨丰于2022年9月2日在深交所创业板上市,IPO募资11.46亿元,较拟募资金额(5.4亿元)多了一倍多。

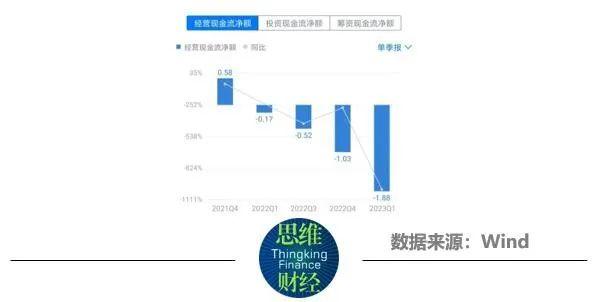

事实上,除了IPO资金,新巨丰自身的造血能力较差。财务数据显示,新巨丰上市前三年(2019-2021年)的经营现金流净额为2.24亿元、2.45亿元和0.80亿元,上市当年(2022年)的经营现金流净额为-3127.75万元。截至今年一季度末,新巨丰的经营现金流净额为-1.88亿元。

新巨丰经营现金流吃紧(单季)

鉴于这种情况,深交所创业板要求新巨丰说明本次收购的资金来源构成、融资利率、融资期限、杠杆比例(如涉及),并穿透至最终出资人;使用IPO超募资金是否符合相关规定;本次收购是否会对公司持续经营产生重大不利影响。

03

能否打破行业格局

遭到纷美包装的反对,新巨丰也要收购同行,或与其股东和无菌包装的行业格局有一定关系。

公开资料显示,新巨丰的业务为无菌包装的研发、生产与销售。无菌包装可以使液体食品在无需添加防腐剂或冷藏的条件下,保持较长无菌状态,有效解决了液态奶和非碳酸软饮料加工周期短、保鲜要求高、难于储存与运输等问题。

年报显示,新巨丰2022年的主营收入为16.08亿元,其中液态奶无菌包装的营收为15.75亿元,营收占比高达97.94%;非碳酸软饮料无菌包装的营收只有2700万元,营收占比不到2%。可以看到,新巨丰的营收很大程度来自奶企。

据招股书披露,新巨丰IPO之前,与伊利有超过12年合作历史。2022年年报显示,来自伊利的销售收入超过12亿元,在新巨丰2022年销售总额中的占比接近75%。

新巨丰营收依靠伊利

另一方面,伊利也是新巨丰的股东。招股书显示,新巨丰2016年12月股改时引进伊利。彼时,伊利持有新巨丰18%的股份,持股比例仅次于新巨丰的大股东北京京巨丰(26.54%)。截至今年一季度末,伊利的持股比例降为4.08%,为新巨丰第六大股东。

目前,国内无菌包装行业为利乐、纷美包装、SIG康美包和新巨丰四分天下的格局。其中,利乐以超过50%的市占率占据行业主导地位,纷美包装、SIG康美包的市占率超过10%,新巨丰接近10%。益普索研究报告显示,按市占率计,纷美包装为行业第二,新巨丰为行业第四。

有分析指出,由于技术壁垒高的原因,国内无菌包装行业曾长期被国际巨头垄断,随着本土包装生产商竞争力的提升,无菌包装有望实现国产化替代。另一方面,在国内奶企的支持下,成本优势也成为无菌包装国产替代的主要驱动力(行情838275,诊股)。

新巨丰在其招股书中就表示,上市后将通过收购、兼并,以低成本优化生产布局,实现规模效应和提高产业链优势。最终新巨丰能否通过获得纷美包装的控制权改变国内无菌包装行业的格局,还有待观察。

二级市场上,自今年1月发布收购预案以来,新巨丰股价没有太大波动。截至6月9日收盘,新巨丰收报16.35元/股,2023年内上涨5.7%,公司市值68.67亿元。