周三,在隔夜原油大跌的影响下,能化板块遭一记“重拳”。

昨日收盘,SC原油主力2307合约收于503.9元/桶,跌幅4.58%;燃料油主力2309合约收2883元/吨,跌幅3.26%;LPG主力2307合约盘中更是创下近年新低,尾盘封跌停,收于3818元/吨。

夜盘时段,能化板块跌势难改。截至23:00收盘依然全线飘绿。

外盘方面,昨夜国际油价持续下跌,WTI 7月原油期货一度跌约3.5%,布伦特7月和8月原油期货盘中至少跌3%。最终,美油收跌1.97%,报68.09美元/桶,布油7月合约收跌1.2%,报72.66美元/桶。5月美油和布油分别累跌11.3%和近8.7%。

消息面上,据路透社今晨最新消息,欧佩克尚未邀请路透社、彭博社及道琼斯新闻的记者参与报道本周末在维也纳举行的部长级会议,该会议预计将讨论未来的石油政策。

截至周三晚间,彭博社没有收到邀请,路透社和华尔街日报的记者也没收到邀请。如果这种情况持续下去,这些记者将无法参加任何会后的新闻发布会。欧佩克没有给出这一决定的原因,这在欧佩克的历史上几乎没有先例。

英国《金融时报》在周三的一篇报道中称,它收到了邀请。包括CNBC在内的其他一些媒体以及定价机构Argus和Platts的记者表示,他们已收到采访会议的邀请。《金融时报》称,此举是由沙特能源大臣阿卜杜勒阿齐兹·本·萨勒曼亲王(Abdulaziz bin Salman)策动的。

据市场猜测,这可能是因为此前这些机构报道了沙特能源大臣的一些言论,沙特官员认为这些报道断章取义。也有评论认为,OPEC可能在会后公布出乎意料的决定,不想让上述媒体泄密。

周三美股盘后,美国众议院在程序性投票环节中批准议案进入议事辩论,为债务上限协议交由众议院全体表决扫清了道路。众议院预计当地时间周三晚间进行投票。

本次程序性投票的结果是,241票赞成,187票反对。其中,有29名共和党众议员投了反对票,52名民主党众议员投了赞成票。有媒体认为,像这种程序性投票通常都能得到多数党全员支持,少数党则投票反对,此次部分共和党议员的倒戈暴露了众议院共和党内部存在严重分歧。

若众议院全体投票通过,参议院将就议案进行投票表决,待通过后,再递交美国总统拜登签字,方可成为立法,正式提高债务上限。参议院多数党民主党的领袖舒默已告知参议员,做准备本周五或者周末可能进行投票。

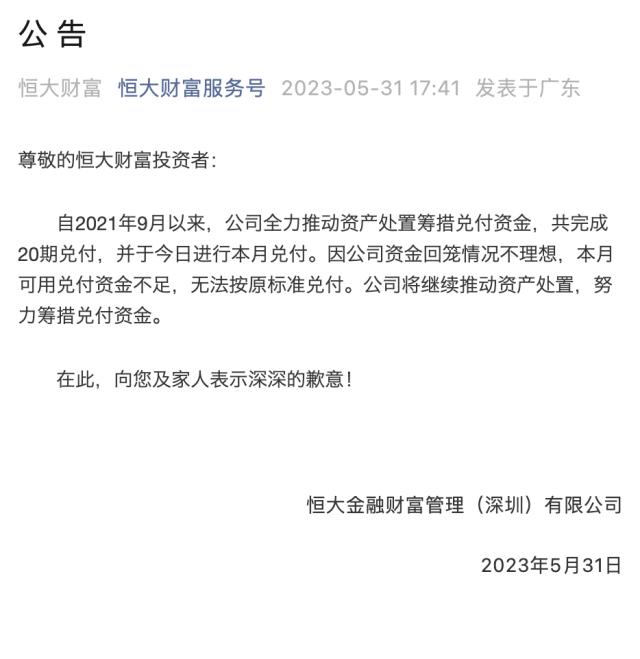

恒大财富称本月无法按原标准兑付

5月31日,恒大财富发布公告称,自2021年9月以来,公司全力推动资产处置筹措兑付资金,共完成20期兑付,并于今日进行本月兑付。因公司资金回笼情况不理想,本月可用兑付资金不足,无法按原标准兑付。公司将继续推动资产处置,努力筹措兑付资金。

2021年9月8日,恒大财富陆续曝出部分理财产品到期未兑付,恒大财富理财产品遭遇兑付危机。

2021年9月8日,恒大财富陆续曝出部分理财产品到期未兑付,恒大财富理财产品遭遇兑付危机。

随后,恒大给出兑付方案。最先的兑付方案为,对于已到期部分,可选择现金兑付方案:到期当月月底兑付10%,剩余部分每3个月兑付10%。

到2021年12月31日,因恒大财富投资的项目资金回笼不理想,调整兑付方案为每月向每位投资人兑付本金8000元。随后在2022年3月,恒大财富公告称将继续执行该兑付方案。

而到了2022年11月30日,恒大财富公告称,将自本月起对2021年12月31日发布的兑付方案进行调整,将现行每人每月兑付8000元调整为每人每月兑付2000元。

根据最新公告,截至2023年4月末,恒大地产集团涉及未能清偿的到期债务(不含境内外债券)累计约2724.79亿元;此外,截至2023年4月末,恒大地产集团逾期商票累计约2459.87亿元。

5月12日晚,中国恒大发布公告称,公司收到广东省广州市中级人民法院就深圳国际仲裁院的仲裁裁决所发出的执行通知书。公司、公司附属公司,即广州市凯隆置业有限公司,以及公司控股股东及执行董事许家印是该执行通知的被执行人。

成本端影响,LPG弱势运行

5月中旬,市场上开始流传一则消息,称“各省税务局已收到通知,要求针对异辛烷进行消费税申报缴纳”。市场传出的“通知”具体内容显示“异辛烷是调和汽油的理想组分,属于非标汽油,符合石脑油征收范围注释规定(政策尚未落地)”。

“本月LPG市场最为关注的利空因素,就来自于异辛烷征收消费税的预期。”徽商期货工业品分析师黄琛表示,对异辛烷征收消费税的政策一旦实施,将直接增加国内调油市场的成本,因汽油标品已经征收了消费税,该增加的消费税成本难以向下游传递,LPG作为烷基化装置的原料端,其需求必然将受到影响。在政策面影响下,烷基化企业理论加工成本大增,直接导致液化气中醚后碳四(C4)价格持续走跌。目前,烷基化企业主动降负荷,导致醚后市场上下游供需博弈加剧,行情振幅呈现扩大趋势。

事实上,近期国内异辛烷征收消费税传闻导致醚后碳四价格大幅下跌的同时,也带动民用气价格大跌,使得国产气与进口气价差大幅收缩,甚至跌至平水附近。从最低成本角度来看,LPG盘面价格目前在进口气和国产气之间游走。

受原油下跌拖累,外盘液化气期货价格跟跌。“近日公布的沙特6月CP官价大幅下调,6月进口气成本估值降至3800元/吨左右。进口气和国产气价格下跌合力造成LPG盘面的弱势局面,而沙特官价大幅下调,是导致周三夜盘LPG大幅低开的主要原因。”高健分析称,目前LPG基本面整体表现依然弱势,国产气供应偏高,下游化工端和民用气需求整体承压,炼厂LPG库存累库,且库存绝对值维持高位。在成本端没有明显好转前,LPG盘面预计还会保持弱势。

“从国内情况来看,上周LPG企业产销率101%,环比增长6个百分点。本周国内市场整体产销情况强于前期,主要因价格触底后部分业者逢低补库的热情提升,上游出货量增多,压力逐步缓解。但当前华南地区LPG的民用气基差走弱,反映当下随着气温的升高,燃烧需求下降。”黄琛补充说。

展望后市,黄琛认为,在政策面压制下国内液化气市场基本面相对偏弱,烷基化油所增加的消费税难以向下游传导,只能向上倒逼成本端降价,上下游博弈力度加大。加之近期原油波动剧烈,伊朗原油供应能否回归未有定性,预计后期LPG价格易跌难涨。

在海证期货能化分析师郑梦琦看来,目前液化气国内商品量及进口气均较为充足,当前为国内液化气燃烧需求淡季,而深加工方面,MTBE和烷基化利润均出现不同程度的回落,PDH利润偏低,均抑制下游需求,且当前库存处于相对高位,加之近期原油价格大幅下挫,均加剧了市场悲观情绪。

宏观层面影响,原油波动加剧

“尽管拜登与麦卡锡就债务上限问题达成协议,但该方案仍需在国会通过,目前多名共和党议员已提出反对意见,而x-date逐步接近,市场对于债务上限问题仍然担忧。”中信期货能源与碳中和组组长朱子悦告诉期货日报记者,PCE数据显示美国物价仍然坚挺,美联储6月加息预期逐步升温,宏观压力仍然较大。OPEC+6月会议临近,OPEC秘书长上周曾警告石油做空者“小心”,但俄罗斯高官暗示OPEC+生产政策或维持不变,市场担心OPEC+挺价力度减弱。在多重因素影响下,昨日原油价格重挫超4%。

事实上,隔夜原油的放量重跌很有可能是对OPEC+进行的一场压力测试。齐盛期货能化分析师高健表示,70美元/桶是原油的强支撑位,此前盘面两次放量下跌至此后均止跌反弹。由于时间临近OPEC+会议,且此前沙特再次发出警告,原油盘面如果此时再次回踩70美元/桶附近,某种程度上是在试探沙特以及OPEC+是否进行产量干预。如果此时OPEC+因为内部分歧而不再进行产量干预,很有可能为未来原油下破埋下伏笔。因此,本周日OPEC+会议仍然较为关键,需要关注三个方面:一是是否有新的产量政策出台;二是JMMC如何评估当前及未来全球原油市场动向,以及给部长级会议提出何种建议;三是核心产油国对原油市场的看法。

从基本面看,5月份加拿大野火使其原油出口量减少15万—45万桶/日,目前加拿大火灾缓解,部分油田生产活动开始恢复;虽然伊拉克与土耳其的法律纠纷已经达成一致,但伊拉克出口仍受管道不可抗力的阻碍,目前45万桶/日的供应仍未恢复。黄琛介绍,从全球发运来看,在途油轮有所下滑,俄罗斯与OPEC的自发减产正在逐步兑现,目前市场已证实俄罗斯3月份的原油减产量为30万桶/天。需求方面,美国正式进入驾驶旺季,5月份表观需求量持续回升,至月底汽油需求升至944万桶日,高出五年均值。库存持续去化,炼厂开工率维持高位,5月份EIA原油和成品油大幅降库,反映供应趋紧的事实。

展望后市,朱子悦认为,短期来看,核心矛盾点仍在于美国债务上限问题及OPEC+会议,不确定性仍较大。中期来看,油价下方的支撑主要来自供需基本面,而需求侧的增量主要来自两个方面:海外夏季出行需求及中国工业需求,但中国工业用油需求增长斜率仍然偏缓,主要关注夏季海外汽油需求状况。供应端主要留意两个风险点:一是西方国家是否将加强对俄油转运的限制进而导致俄油出口下降,二是美国页岩油产量短期是否将因活跃钻机与压裂队数下降而下降。

在黄琛看来,整体6月初大事件集中兑现,美国债务上限协议接受国会审议,OPEC+召开大会,之后还有美联储议息会议,原油波动将加剧。虽然原油去库明显,驾驶旺季来临,但伊朗与沙特重归于好,与原子能机构达成解决方案,拜登暗示或将解除一部分对伊朗制裁,伊朗供应回归预期快速回升,短期原油振荡偏弱。

高健提示,近期原油月差走弱的问题也要持续跟踪关注,美油月差继续走弱,近次月价差负向加深。海外汽柴油裂解总体变化不大,汽油裂解相对偏强势,消费旺季支撑依然存在。美国进入驾车出行高峰期,但同时也要留意美国汽油表需即将升至年内峰值水平,增量空间压缩殆尽,汽油端利多驱动存在边际弱化风险。

基本面支撑不足,燃料油跟随成本承压运行

受成本端原油价格大幅下跌带动,燃料油以及低硫燃料油价格也大幅下行。

从基本面看,4月,我国进口5—7号燃料油266.57万吨,环比增长9.55%,同比增长277.68%;进口其他柴油及燃料油5.98万吨,环比下降62.37%;燃料油总计进口272.55万吨,环比增加5.15%,同比增加286.15%。

郑梦琦表示,稀释沥青通关问题致使我国炼厂对高硫燃料油加工替代需求相对较好,因此,5月高硫燃料油到港依然维持相对高位。

事实上,高低硫燃料油当前均无强支撑强驱动。据郑梦琦介绍,目前中东夏季发电需求旺季正逐步启动,沙特国内正大量使用从俄罗斯采购的燃油,而沙特本国开采的石油则是在加工后销往海外。随着俄罗斯部分炼厂检修逐步结束,高硫燃料油供应或将逐渐增加。

齐盛期货能化分析师张淄越表示,当前液化天然气和煤炭价格持续偏低,燃料油发电经济性受挫,亚太和中东地区燃料油发电需求比预期更疲软,从需求层面抽离高硫燃料油季节性向好驱动,且未来几个月更多套利燃料油将抵达亚洲市场,来自中东的高硫燃料油也将增加。

“而低硫燃料油方面,在全球经济下行压力对贸易格局的冲击下,需求单一依赖航运的低硫燃料油将全年承压。虽然季节性淡季过去,但需求也没有看到明显增长,无法提供强上行驱动。”张淄越说。

展望后市,张淄越认为,阶段内高低硫燃料油基本面均为弱势支撑,缺乏自身驱动,在成本端原油的带动下,整体而言暂无大单边行情,以跟随成本波动为主。