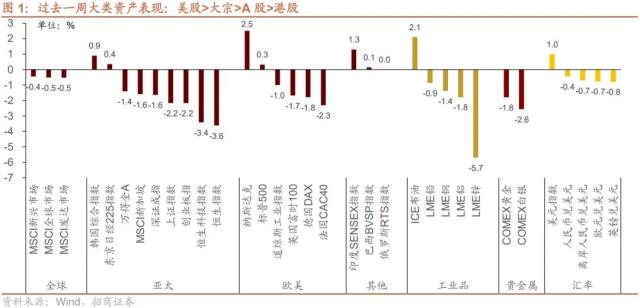

上周A股成交额继续缩量,市场悲观情绪进一步释放,但从估值性价比和融资买入额占比等市场情绪指标来看,当前A股已经具备较高的投资性价比。近期人工智能相关领域密集事件催化,TMT板块的交易额占比触底回升,经历前期调整后,TMT板块有望再度重回市场交易主线。

核心观点

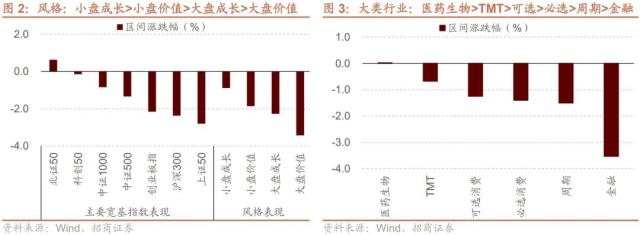

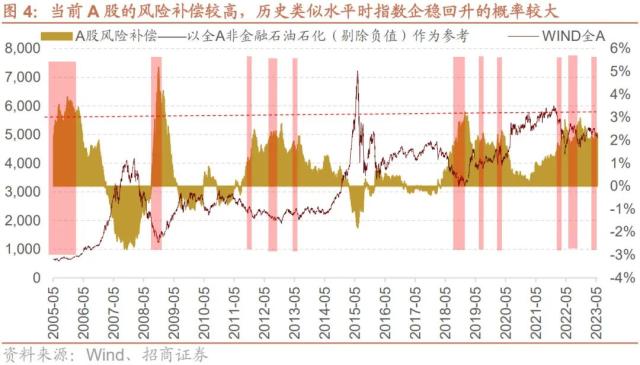

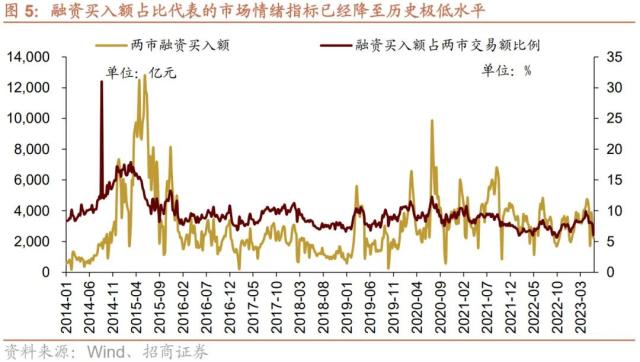

·当前A股市场情绪处于什么水平?上周A股成交额继续缩量,市场悲观情绪进一步释放,但从估值性价比和融资买入额占比等市场情绪指标来看,当前A股已经具备较高的投资性价比。A股的风险补偿水平处在历史较高的水平,历史上处在类似水平时,未来一段时间的回报率相对较高。另外,融资买入占比已经降至2014年以来的历史低位,表明当前市场活跃资金的风险偏好已经降至很低,未来回升概率高。TMT板块的交易热度有触底回升的迹象,交易额占比基本稳定在35%左右。近期人工智能细分领域密集事件催化, TMT板块有望在市场上行过程中重回市场交易主线。

·货币政策与利率:上周(5/22-5/26)央行公开市场净投放580亿元,未来一周将有180亿元逆回购到期。货币市场利率上行,短端国债收益率下行,长端国债收益率上行,发行规模扩大,发行利率涨跌不一。截至5月26日,R007上行20.2bp,DR007上行11.9bp,1年期国债收益率下行3.7bp,10年期国债收益率上行0.5bp,同业存单发行规模增加603.4亿元,3M同业存单利率上行,1M/6M同业存单利率下行。

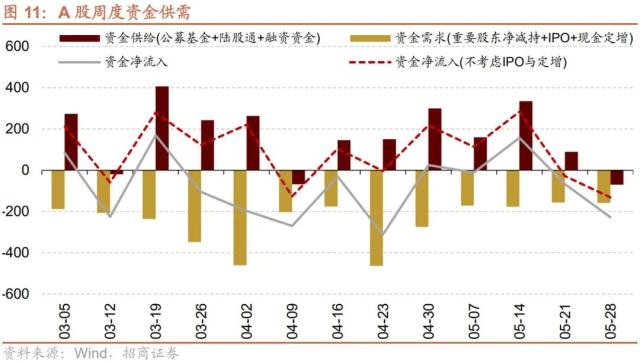

·资金供需:二级市场可跟踪资金净流出。北上资金流出,净流出178.9亿元;融资余额下降,融资资金净卖出59.3亿元;ETF净流入160.7亿元;新成立偏股类公募基金份额增加。重要股东净减持规模下降,公布的计划减持规模扩大。

·市场情绪:上周国内投资者交易活跃度减弱,股权风险溢价上升。VIX指数回升,海外市场风险偏好下降。

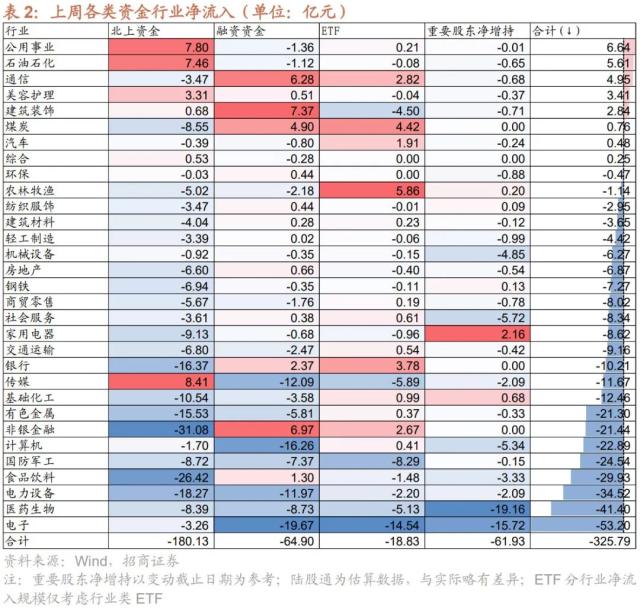

·市场偏好:行业偏好上,公用事业、石油石化、通信获各类资金净流入规模较高。赛道偏好上,北上资金净流入储能、第三代半导体、绿电,融资资金加仓白酒、绿电、CXO。宽指ETF以净申购为主,其中创业板(含创业板50)ETF申购较多;行业ETF申赎参半,其中券商ETF申购较多,金融地产(不含券商)ETF赎回较多。净申购最高的为国泰中证全指证券公司ETF;净赎回最高的为。

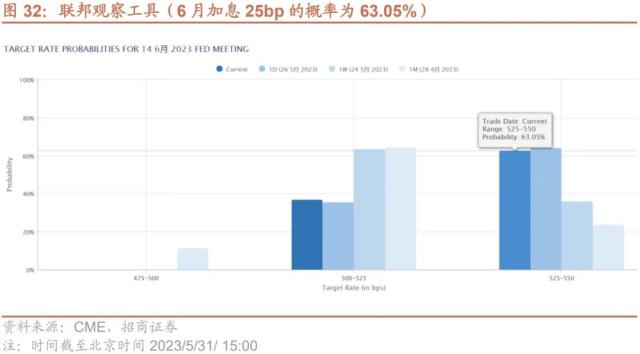

·海外变化:美国4月PCE物价再度反弹,美联储6月加息预期上升。美国公布4月PCE物价指数,核心PCE录得4.7%,较上月环比增加0.1%,连续6个月增速回落后首次反弹,非核心PCE录得4.4%,强于市场预期值4.3%和前值4.2%。

·风险提示:经济数据不及预期;海外政策超预期收紧

01

流动性专题

※当前A股市场情绪处于什么水平?

上周A股成交额继续缩量,市场悲观情绪进一步释放,但从估值性价比和融资买入额占比等市场情绪指标来看,当前A股已经具备较高的投资性价比。从估值性价比的角度来看,当前的利率水平较低,绝对估值水平也相对较低,A股的风险补偿水平处在历史较高的水平,历史上处在类似水平时,未来一段时间的回报率相对较高。另外,代表市场情绪的指标融资买入占比已经降至2014年以来的历史低位(2014年以来的0.62%分位),表明当前市场活跃资金的风险偏好已经降至很低,未来回升概率高。

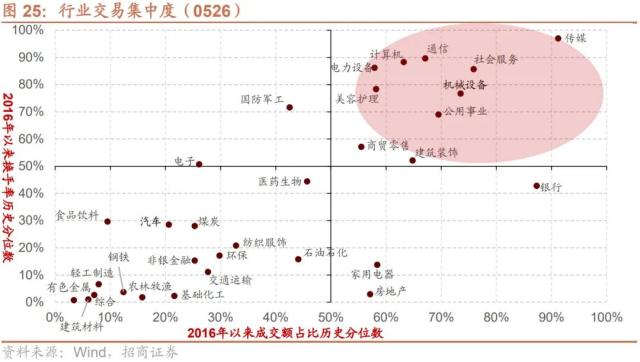

TMT板块的交易热度有触底回升的迹象,交易额占比基本稳定在35%左右。其中,电子、通信等行业的交易占比开始企稳回升,自上周市场触底后,本周截至2023年5月29日TMT板块成交额占比已回升至37%。近期人工智能细分领域密集事件催化,如果市场重拾上行,预计TMT板块有望再度重回市场交易主线。

02

监管动向

03

货币政策工具与资金成本

上周(5/22-5/26)央行公开市场净投放580亿元。为维护体系流动性合理充裕,央行开展逆回购180亿元,同期有100亿元央行逆回购到期,另外开展500亿元国库现金定存,未来一周将有180亿元逆回购到期。

货币市场利率上行,R007与DR007利差扩大;短端国债收益率下行,长端国债收益率上行,期限利差扩大。截至5月26日,R007为2.15%,较前期上行20.2bp,DR007为1.99%,较前期上行11.9bp,两者利差扩大8.3bp至0.16%。1年期国债到期收益率下降3.7bp至2.02%,10年期国债到期收益率上升0.5bp至2.72%,期限利差扩大4.2bp至0.70%。

同业存单发行规模扩大,发行利率涨跌不一。上周(5/22-5/26)同业存单发行542只,较上期增多48只;发行总规模5133.8亿元,较上期增多603.4亿元;截至5月26日,1个月、3个月和6个月发行利率分别较前期变化-8.0bp、1.7bp、-6.0bp至2.06%、2.34%、2.39%。

04

股市资金供需

(1)资金供给

资金供给方面,上周(5/22-5/26)新成立偏股类公募基金71.9亿份,较前期增多29.4亿份。股票型ETF较前期净流入,对应净流入160.7亿元。上周整个市场融资净卖出59.3亿元,从前期净流入转为净流出,截至5月26日,A股融资余额为15164.4亿元。陆股通上周净流出,当周净流出规模为178.9亿元,净卖出额较前期扩大162.0亿元。

(2)资金需求

资金需求方面,上周(5/22-5/26)IPO融资金额回升至92.1亿元,共有8家公司进行IPO发行,截至5月26日公告,未来一周将有5家公司进行IPO发行,计划募资规模29.8亿元。重要股东净减持规模缩小,净减持61.9亿元;公告的计划减持规模142.1亿元,较前期上升。

限售解禁市值为452.4亿元(首发原股东限售股解禁193.6亿元,首发一般股份解禁85.6亿元,定增股份解禁150.7亿元,其他22.5亿元),较前期下降。未来一周解禁规模上升至665.1亿元(首发原股东限售股解禁472.2亿元,首发一般股份解禁3.1亿元,定增股份解禁157.7亿元,其他32.0亿元)。

05

市场情绪

(1)市场情绪

上周(5/22-5/26)融资买入额为2875.1亿元;截至5月26日,占A股成交额比例为7.7%,较前期下降,投资者交易活跃度减弱,股权风险溢价上升。

上周(5/22-5/26)标普500指数上涨2.5%,纳斯达克指数上涨0.3%。上周VIX指数回升,较前期(5月19日)上升1.1点至17.9,市场风险偏好下降。

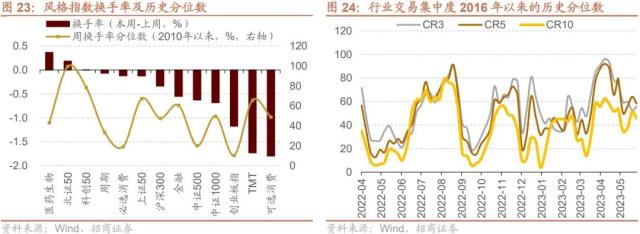

(2)交易结构

上周(5/22-5/26)关注度相对提升的风格指数及大类行业为、北证50、科创50。当周换手率历史分位数排名前5的行业为:北证50(99.5%)、科创50(78.5%)、上证50(67.2%)、TMT(65.7%)、金融(60.6%)。

06

投资者偏好

(1)行业偏好

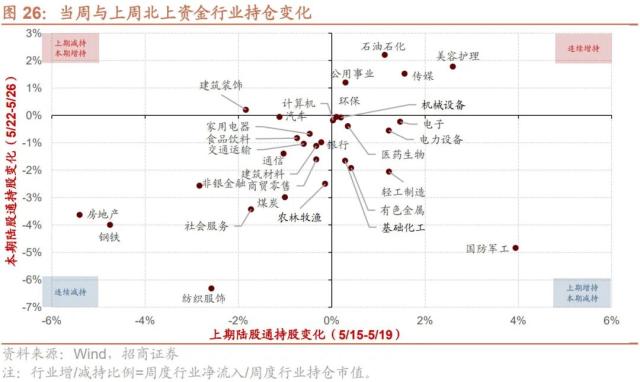

行业偏好上,上周(5/22-5/26)公用事业、石油石化、通信获各类资金净流入规模较高。上周陆股通净流出178.9亿元,净买入规模较高的行业为传媒、公用事业、石油石化,买入金额分别为8.4亿元、7.8亿元、7.5亿元。净卖出规模较高的行业是非银金融、食品饮料、设备等行业。融资资金净流出59.3亿元,净买入规模较高的行业为建筑装饰(+7.4亿元)、非银金融(+7.0亿元)、通信(+6.3亿元)等行业,净卖出电子(-19.7亿元)、(-16.3亿元)、传媒(-12.1亿元)等行业。

(2)赛道偏好

赛道偏好上,上周(5/22-5/26)北上资金净流入规模较高的为中特估(21.3亿元)、人工智能(7.0亿元)、储能(3.8亿元),融资资金净流入规模较高的为白酒(4.0亿元)、绿电(0.5亿元)、CXO(0.4亿元)。

(3)个股偏好

个股偏好上,陆股通净买入规模较高的为同花顺(行情300033,诊股)(+6.7亿元)、比亚迪(行情002594,诊股)(+5.4亿元)、三六零(行情601360,诊股)(+5.0亿元)等;净卖出规模较高的为隆基绿能(行情601012,诊股)(-19.2亿元)、五粮液(行情000858,诊股)(-13.8亿元)、招商银行(行情600036,诊股)(-10.7亿元)等。融资净买入规模较高的为山西汾酒(行情600809,诊股)(+6.2亿元)、民生银行(行情600016,诊股)(+4.9亿元)、陕西煤业(行情601225,诊股)(+4.7亿元)等;净卖出规模较高的为三六零(-8.3亿元)、浪潮信息(行情000977,诊股)(-5.5亿元)、晶科能源(行情688223,诊股)(-4.3亿元)等。

(4)ETF偏好

上周(5/22-5/26)ETF净申购,当周净申购158.6亿份,宽指ETF以净申购为主,其中创业板(含创业板50)ETF申购较多;行业ETF申赎参半,其中券商ETF申购较多,金融地产(不含券商)ETF赎回较多。具体的,沪深300ETF净申购2.1亿份;F净申购13.8亿份;ETF净申购6.1亿份;上证50ETF净赎回7.2亿份。ETF净申购6.7亿份。行业ETF方面,信息技术行业净申购37.2亿份;消费行业净申购7.3亿份;医药行业净申购3.1亿份;券商行业净申购41.7亿份;金融地产行业净赎回3.4亿份;军工行业净赎回1.6亿份;原材料行业净申购0.3亿份;新能源&;智能汽车行业净赎回1.4亿份。

上周(5/22-5/26)股票型ETF净申购规模最高的为国泰中证全指证券公司ETF(+22.0亿份),华夏上证科创板50ETF(+17.1亿份)净申购规模次之;净赎回规模最高的为华夏上证50ETF(-6.3亿份),天弘(-5.0亿份)次之。

07

海外金融市场流动性跟踪

(1)国外主要央行动向

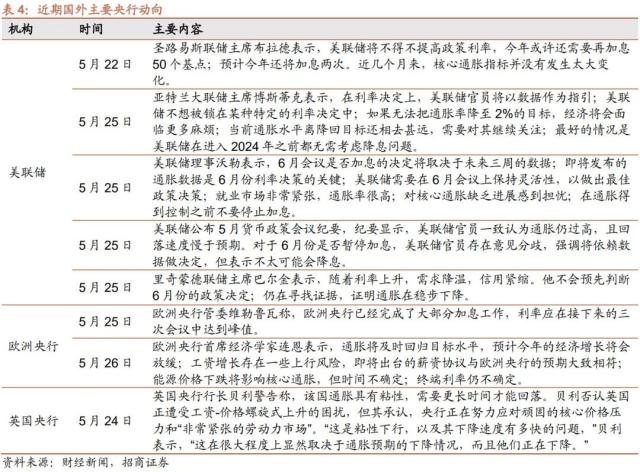

美联储公布5月货币政策会议纪要,纪要显示,美联储官员一致认为通胀仍过高,且回落速度慢于预期。对于6月份是否暂停加息,美联储官员存在意见分歧,强调将依赖数据做决定,但表示不太可能会降息。圣路易斯联储主席布拉德表示,美联储将不得不提高政策利率,今年或许还需要再加息50个基点;预计今年还将加息两次。亚特兰大联储主席博斯蒂克表示,如果无法把通胀率降至2%的目标,经济将会面临更多麻烦;当前通胀水平离降回目标还相去甚远,需要对其继续关注;最好的情况是美联储在进入2024年之前都无需考虑降息问题。美联储理事沃勒表示,就业市场非常紧张,通胀率很高;对核心通胀缺乏进展感到担忧;在通胀得到控制之前不要停止加息。

欧洲央行管委维勒鲁瓦称,欧洲央行已经完成了大部分加息工作,利率应在接下来的三次会议中达到峰值。欧洲央行首席经济学家连恩表示,通胀将及时回归目标水平,预计今年的经济增长将会放缓。英国央行行长贝利警告称,该国通胀具有粘性,需要更长时间才能回落。

(2)美元及美债流动性

美元短期流动性及美国国债市场流动性有所改善。截至5月26日,FRA-OIS利差为29.3bp,较前期(5月19日)下降4.2bp,处于2010年以来的75.6%分位。截至5月26日,彭博美国政府债券流动性指数下降至2.4。

(3)海外重要经济数据

美国4月PCE物价再度反弹,通胀仍具韧性。美国公布4月PCE物价指数,核心PCE录得4.7%,较上月环比增加0.1%,连续6个月增速回落后首次反弹,非核心PCE录得4.4%,强于市场预期值4.3%和前值4.2%。