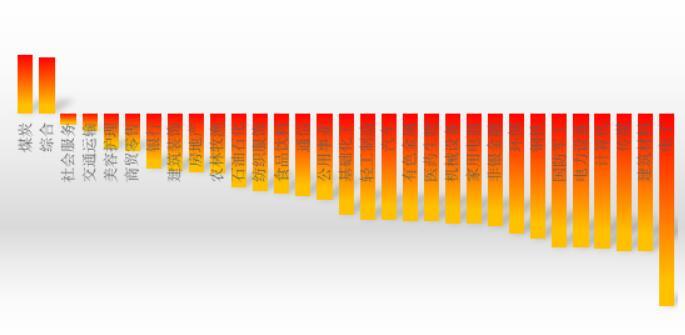

众所周知,受疫情和原材料涨价等因素的影响,家电行业消费不振,整体销售尚未恢复到2019年疫情暴发前的水平。据金融界上市公司研究院统计,2022年,整体 A 股市场表现一般,大多数一级行业指数录得负收益,仅煤炭指数和综合指数录得正收益,其中,家用电器(申万一级)行业指数波动较大,在2022年下跌20.95%,在 31 个申万一级行业中排名第22位。

尽管家电行业指数表现疲软,但危机与机遇并存,当下国家出台的刺激消费政策、新家电的强势崛起、房地产市场的回暖等利好,都将成为下半年乃至未来家电行业的新助力和新机遇。

图表1:2022年申万一级行业涨跌幅

数据来源:巨灵财经;制图:金融界上市公司研究院

行业盈利能力同比优化 净利润增速同比上涨42.6%

金融界上市公司研究院统计发现,在申万一级(仅A股)中,家用电器行业上市企业共有90家,2022年,家电行业受疫情等因素扰动,实现总营收达13801.24亿元,同比微降0.34%;但利润端表现出足够韧性,归母净利润共实现982.84亿元,较上年同比上升9.32%。其中,2022年实现营利双增的企业有27家,占比三成。

图表2:2022年家电行业营收排名前20企业

数据来源:巨灵财经;制图:金融界上市公司研究院

从营收端看,90家上市家电企业的营业收入平均数为176.94亿元,超过行业平均数的企业共有10家,分别为美的集团(行情000333,诊股)、海尔智家(行情600690,诊股)、格力电器(行情000651,诊股)、四川长虹(行情600839,诊股)、海信家电(行情000921,诊股)、海信视像(行情600060,诊股)、深康佳A(行情000016,诊股)、三花智控(行情002050,诊股)和长虹美菱(行情000521,诊股),这也是该行业营收排行榜的“前十佳”。

增速方面,2021年,营收增速同比上涨的共有79家,2022年仅有44家营收呈现正增长,变动较大,其中营收最高的为ST同洲(行情002052,诊股),同比增速达82.99%,春光科技(行情603657,诊股)、格利尔(行情831641,诊股)、德业股份(行情605117,诊股)增速分别位居第2-4位,而营收减速的各企业之间差距并不明显,营收降幅最大的是ST豪德,为-42.97%,深康佳A降幅次之,为-39.71%。

从利润端看,2022年盈利的有84家,较2021年增加1家,有2家企业盈利超百亿,分别为美的集团、格力集团和海尔智家,归母净利润分别为295.54亿元、245.07亿元和147,11亿元。

净利增速方面,2022年正增速增长的共有53家,虽较2021年减少4家,但行业平均净利润增速上涨42.6%,2022年家电行业平均归母净利润增速为59.93%,有22家企业的归母净利润增速超越行业均值,2022年,银河电子(行情002519,诊股)以1263.97%的净利润增速一骑绝尘,奥普家居(行情603551,诊股)和奥马电器(行情002668,诊股)分别以673.21%、630.18%的增速位列增速榜的亚、季军。相较之下,2021年家电行业归母净利润的最高增速为四川长虹的527.35%。

毛利率方面,2022年家电行业的销售毛利率为25.82%,较上年增长0.56%,共有54家企业实现销售毛利率上涨;销售净利率为8.65%,较上一年增加2.77个百分点。其中,家电行业 2022 年四季度销售毛利率为 26.32%,同比优化2.82个百分点,环比提升0.53 个百分点,主要得益于上游大宗原材料价格逐渐稳定甚至有所回落,海运价格大幅走低,同时产品更新迭代提高均价,开拓新品优化产品结构,使得家电行业整体销售毛利率有所提升。

综上,2022年,家电行业的归母净利润增速表现远高于营收增速,且2022年同比增速远高于2021年水平,体现出家电行业的经营效率等方面的持续优化,原材料价格波动等因素造成的成本压力有所减少。

超六成白电企业盈利能力优化 龙头白电增速不及规模相对较小的公司

细分板块看,白电行业表现优异,利润端增速远超收入端。从家电行业前20名看,白电板块占比30%,且大多白电企业实现营收利润双增长,海信家电、长虹美菱等公司增速亮眼。

2022年,白色家电板块(申万一级)共有9家上市公司,实现总营收8927.05亿元,同比增长3.06%,归母净利润共达711.71亿元,同比增长8.92%。聚焦到个股,2022年,白电板块 9 家上市公司中有有6家企业实现营收域归母净利润实现同比双增长,占比66%,其中有 7 家实现营业总收入同比增长,占比约78%;有8家公司实现归母净利润同比增长。

三大白电龙头美的集团、海尔智家、格力电器、分别实现营业总收入3439.18亿元、2435.14亿元、1889.88亿元,分别同比增长0.79%、7.22%和 0.6%,但整体增速弱于部分规模相对较小的白电公司,如长虹美菱、奥马电器、惠而浦(行情600983,诊股)、春兰股份(行情600854,诊股),2022年其营收增速和归母净利润增速为12.10%/371.19%、-22.52%/630.18%、-13.53%/104.74%、19.49%/23.81%。

值得关注的是,9家白电企业中有8家实现销售毛利润和销售净利率同比提升,仅澳柯玛(行情600336,诊股)2022年销售毛利率同比降2.66个百分点,销售净利率下降0.86个百分点;从期间费用率来看,仅美的集团和格力集团实现有效控费。

图表3:2022 年白电板块上市公司盈利能力

数据来源:巨灵财经;制图:金融界上市公司研究院

白电行业增长主要靠地产带动增量以及存量更新。2022 年国家对地产行业政策放宽,各地方出台降低房贷利率、提高公积金贷款额度、放宽限购条件等措施,地产行业逐渐筑底;但是也要看到2022年国内外疫情反复,对白电行业的生产、销售、运输、安装等经营阶段都产生一定影响,整体来看白电企业全年经营压力较大。

黑色家电2022年营收同比降超14% 彩电高端化进行时

相较于白色家电的业绩表现,黑电板块则稍显逊色。2022年黑色家电实现营业总收入为2073.19亿元,同比下降14.13个百分点;实现归母净利润达35.47亿元,同比上涨0.98个百分点,整体表现欠佳。全年来看,黑电行业部分公司利润受恒大事件拖累的影响逐渐消退,整体黑电板块在利润端表现强于收入端,业内公司表现则有所分化。

其中,黑电(申万一级)11家企业中,仅有4家企业实现营、利双增,分别为四川九洲(行情000801,诊股)、创维数字(行情000810,诊股)、ST同洲和极米科技(行情688696,诊股);而深康佳A和九联科技(行情688609,诊股)2022年实现营、利双降。不过,从利润端来看,2022年共有8家企业实现销售毛利润同比增长。

其中彩电方面,2022 年受消费需求减少、消费信心不足,导致全年彩电市场不景气。数据显示,自2020年开始,中国彩电市场零售规模开始出现下滑,当年销量同比下跌9%至4450万台;2021年销售3835万台,近十年来首次跌破4000万台大关;2022年,零售量规模为3634万台,重回2009年(销售3450万台)水平,零售额规模为1123亿元,同比下降12.9%。

图表4:2023年一季度彩电各上市公司业绩表现

数据来源:巨灵财经;制图:金融界上市公司研究院

进入2023年,彩电市场回暖信号明显,尤其在春节之后,线上市场销售量、线下市场销售额均实现正增长。在营收端,黑电板块23Q1营收、业绩环比改善明显,其中海信视像的营收增速和归母净利润增速分别同比+13%/ +108%实现领跑,这与海信视像响应大屏化、提高产品性能、智能化趋势,同时高端化策略持续进行,利用 ULEDX 平台、8K 芯片等先进技术,做出能承接市场高端化需求的彩电产品有关。

投影仪方面,2023Q1 极米科技销售承压,长期逻辑是家用可选消费复苏,投影仪产品持续提高渗透率。据IDC预计,2022 年中国投影机市场销量有望超 524 万台,同比增长超 11%。预计到 2026 年,投影机市场复合增长率仍将超过18%。

小家电行业整体表现偏弱 清洁、个护小家电营收增速凸显

2022年,申万一级21家小家电行业行业共实现营业收入1021.98亿元,较上年同比增长0.82%,归母净利润实现同比增长4.39%。2022年,仅有23%的企业实现营收、归母净利润同比双增长,其中,德昌股份(行情605555,诊股)、倍轻松(行情688793,诊股)、爱仕达(行情002403,诊股)、比依股份(行情603215,诊股)、新宝股份(行情002705,诊股)、苏泊尔(行情002032,诊股)、九阳股份(行情002242,诊股)等营收均出现不同程度下滑,飞科电器(行情603868,诊股)、小熊电器(行情002959,诊股)、石头科技(行情688169,诊股)等公司实现营收不同程度增长。

细分行业看,厨房小家电的营收占总营收的56%,但较上年营业增速同比下降6.35个百分点;清洁小家电和个护小家电营收增速加快,分别同比增长9.47%和 7.06%。

销售毛利率方面,对比去年同期,原材料成本有所下行,有超76%的小家电企业毛利率同比有所提升。小家电毛利率明显修复,主要得益于产品迭代 带来的均价提升,叠加原材料价格维稳、海外订单提价、海运价格大幅下降等因素。

销售净利率来看,中科沃斯(行情603486,诊股)、石头科技等清洁电器企业或由于推广及研发投入力度加大导致净利率同比下行,而莱克电气(行情603355,诊股)、新宝股份等低利润率的外销代工业务占比较大的企业,在22Q4及23Q1受海外宏观环境影响带来业务结构占比的改变,从而提升净利率端的表现。

图表5:2020年-2023年一季度小家电行业销售费用率变化

数据来源:巨灵财经;制图:金融界上市公司研究院

但从费用端来看,小家电行业销售费用率走高,2022年同比上升2.68个百分点,主要是疫情反复对产品的销售推广效率有所影响。

今年一季度,由于1月上半旬仍受到新冠疫情感染高峰期影响,2月春节效应拖累,整体小家电企业业绩表现一般。考虑到小家电的可选消费属性强,头部企业可通过产品推陈出新、优化营销策略等方式,助推行业景气度复苏。