来源:郭磊宏观茶座

报告摘要

第一,4月经济数据需要看环比。2022年4月处疫情影响的主要时段,今年同期同比数据缺少坐标,统计局没有公布两年复合增速,相对来说环比会更有参照意义。从环比来看,工业、投资均为负增长,压力尤其明显;消费增速大约是疫情前环比折年增速的70%左右。

第二,工业增加值环比为-0.47%。2011年以来工业增加值只有四次环比负增长,前三次分别是2020年1月、2月,2022年11月,均与疫情影响有关。从主要工业产品来看,由于地产投资偏弱,粗钢、钢材、水泥等产量不佳。汽车产量绝对值偏低,同比高达59.8%主要是基数影响。同样是低基数,智能手机产量同比只有-5.9%,显示需求低位;在汽车、消费电子等产业链调整的背景下,今年前4个月高技术产业工业增加值累计同比只有1.3%,明显低于整体。太阳能(行情000591,诊股)电池是少数产量增速稳定的产品之一,同比为69.1%。

第三,社会消费品零售总额环比为0.49%,这一数字低于3月的0.78%,以及疫情前2019年月环比均值的0.69%,但好于去年四季度每个月的负增长,且相较工业来说还是要平稳一些。简单理解就是,疫情前的环比0.69%对应8.6%的环比折年率;这个4月的环比0.49%则对应6.0%的环比折年率。从表观增速来看不同门类,可分为三种:同比相对比较高的主要是餐饮、服装、金银珠宝、化妆品,均受益于居民生活半径打开叠加低基数;相对较低的是地产系的建筑装潢、家电、家具,逻辑上是去年下半年地产销售下行周期的后续影响。汽车、手机去年和今年4月同比的两年算数平均分别只有3.2%、-3.6%,显示收入预期约束下耐用消费品需求疲弱。

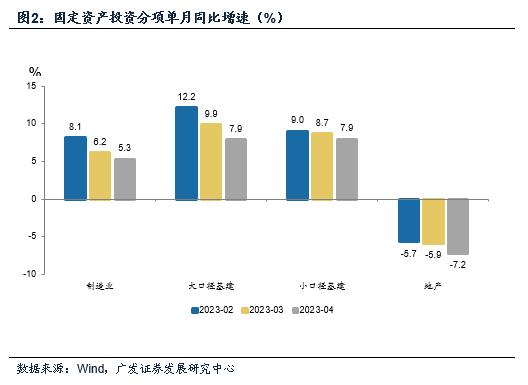

第四,固定资产投资环比为-0.64%,已属于连续第二个月环比负增长。单月同比为3.9%,其中大口径基建投资为7.9%,低于前值的9.9%;制造业投资为5.3%,低于前值的6.2%;地产投资为-7.2%,低于前值的-5.9%。值得注意的是,前4个月民间投资累计同比增速为0.4%。

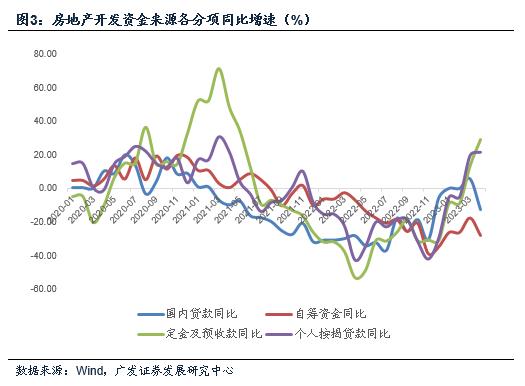

第五,地产销售面积增速出现单月走弱,4月同比为-11.8%。对投资端指标来说,新开工单月同比变化不大,没有进一步上行,而竣工同比增速上行5个点,对应施工部分同比再度掉头回落。与上述特征对应的是资金来源指标的回踩,其中定金及预收款、个人按揭贷款增速继续惯性上行,但国内贷款增速掉头向下,反映施工端的收缩;自筹资金降幅扩大,反映行业信用条件的下行和投资意愿的下行。

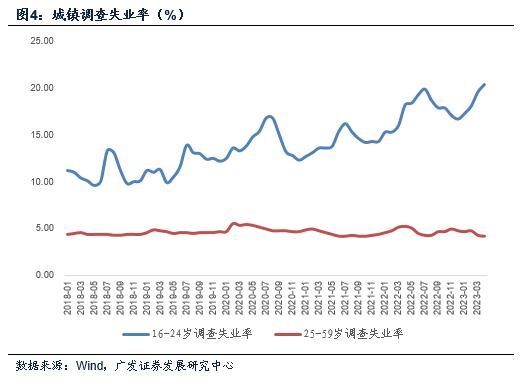

第六,城镇调查失业率为5.2%,略低于前值,可能和服务业的好转有关,可以印证的是外来户籍人口调查失业率的下行;但16-24岁调查失业率进一步上行至20.4%,这一读数为2018年有这一统计指标以来最高;由于青年人群调查失业率会存在毕业季的季节性,每年年内高点一般处于7月份,后续仍存上行压力。

第七,整体来看,4月经济数据承压特征明显。五一假期服务业一度有快速恢复迹象,市场对消费存在较高期望,但环比的0.49%对应消费恢复程度仍明显低于疫情之前,尤其汽车手机等可选消费尚在低谷;实际上这也提示一个事实,即服务业产业链短,服务业景气对经济的带动作用相对受限。出口和固投才是需求端的主体。4月出口表现中性,而固定资产投资累计增速跌至5%以下,意味着投资整体上对经济仍是拖累,其中地产投资初步的回升趋势又出现回踩,基建也并未进一步加速形成支撑作用。简言之,总需求不足依然是经济主要问题。如一季度政治局会议指出的,恢复和扩大需求是当前经济持续回升向好的关键所在。从经济学逻辑上来说,总需求不足会表现为价格下行,以及财政(政府部门)、盈利(企业部门)、就业(居民部门)数据存在压力。

第八,对金融市场来说,4月经济数据会短期增加对经济的担忧,降低风险偏好。不过前期已陆续有PMI数据、信贷数据在先,市场预期已初步调整,即经济数据下修的影响已逐步隐含在定价之内;政策信号将是后续定价的关键。从货币政策条线来说,压降存款利率等作用于负债端的政策将提高融资供给能力,参照2022年经验,下一步可能会过渡向资产端的政策,比如以政策性开发性金融工具带动重大项目投资,稳定融资需求。但在目前的增长中枢之下,单一条线的政策似乎不足以应对,有必要以更具有“组合拳”特征的宏观经济政策稳预期、稳增长、扩内需。因为今年GDP两年复合增速大概率在4-5%(6%对应两年复合4.5%),同样缺少经验参考坐标,市场在逻辑上会以政策力度来推断合意的GDP底线,并把增速假设推演至中期一系列定价时段。

正文

4月经济数据需要看环比。2022年4月处疫情影响的主要时段,工业增加值、社零等均为负增长,所以今年同期同比数据缺少坐标,统计局没有公布两年复合增速,相对来说环比会更有参照意义。从环比来看,工业、投资均为负增长,压力尤其明显;消费增速大约是疫情前环比折年增速的70%左右。

2022年4月,工业增加值环比为0.16%,同比为-2.9%;社会消费品零售总额环比为-0.02%,同比为-11.1%;固定资产投资环比为-1.37%,单月同比为1.8%。

低基数导致同比缺少坐标;统计局没有公布两年复合增速;所以环比指标是主要参考。

工业增加值环比为-0.47%。2011年以来工业增加值只有四次环比负增长,前三次分别是2020年1月、2月,2022年11月,均与疫情影响有关。从主要工业产品来看,由于地产投资偏弱,粗钢、钢材、水泥等产量不佳。汽车产量绝对值偏低,同比高达59.8%主要是基数影响。同样是低基数,智能手机产量同比只有-5.9%,显示需求低位;在汽车、消费电子等产业链调整的背景下,今年前4个月高技术产业工业增加值累计同比只有1.3%,明显低于整体。太阳能电池是少数产量增速稳定的产品之一,同比为69.1%。

4月粗钢、钢材、水泥产量同比分别为-1.5%(前值6.9%)、5.0%(前值8.1%)、1.4%(前值10.4%)。

汽车产量为201.8万辆,低于前值的260.8万辆;同比为57.4%,主要是因为去年同期基数较低。

智能手机产量同比为-5.9%,较3月的-6.7%略有收窄,但其中主要应是基数影响,去年3、4月份同比分别为3.1%、-3.8%。

太阳能电池产量同比为69.1%,和前值69.7%相比变化不大;去年3-4月同比分别为18.8%、20.8%。

社会消费品零售总额环比为0.49%,这一数字低于3月的0.78%,以及疫情前2019年月环比均值的0.69%,但好于去年四季度每个月的负增长,且相较工业来说还是要平稳一些。简单理解就是,疫情前的环比0.69%对应8.6%的环比折年率;这个4月的环比0.49%则对应6.0%的环比折年率。从表观增速来看不同门类,可分为三种:同比相对比较高的主要是餐饮、服装、金银珠宝、化妆品,均受益于居民生活半径打开叠加低基数;相对较低的是地产系的建筑装潢、家电、家具,逻辑上是去年下半年地产销售下行周期的后续影响。汽车、手机去年和今年4月同比的两年算数平均分别只有3.2%、-3.6%,显示收入预期约束下耐用消费品需求疲弱。

4月社会消费品零售总额0.49%的环比增速相当于2019年0.69%环比增速的71%。

4月餐饮收入同比为43.8%(去年同期-22.7%),服装鞋帽零售同比为32.4%(去年同期-22.8%),金银珠宝同比为44.7%(去年同期-26.7%),化妆品同比为24.3%(去年同期-22.3%)。

4月建筑装潢同比为-11.2%(去年同期-11.7%),家具类同比为3.4%(去年同期-14.0%),家电类同比为4.8%(去年同期-8.1%)。

4月汽车零售同比为38.0%(去年同期-31.6%);通讯器材同比为14.6%(去年同期-21.8%)。

固定资产投资环比为-0.64%,已属于连续第二个月环比负增长。单月同比为3.9%,其中大口径基建投资为7.9%,低于前值的9.9%;制造业投资为5.3%,低于前值的6.2%;地产投资为-7.2%,低于前值的-5.9%。值得注意的是,前4个月民间投资累计同比增速为0.4%。

从1-4月的累计增速来看,固定资产投资同比为4.7%(前值5.1%),其中增速相对最高的是基建投资,累计同比为9.8%(前值10.8%);其次是制造业投资累计同比的6.4%(前值7.0%);房地产投资累计同比-6.2%(前值-5.8%)。

从单月同比增速来看,上述三部分均有不同程度下行。

地产销售面积增速出现单月走弱,4月同比为-11.8%。对投资端指标来说,新开工单月同比变化不大,没有进一步上行,而竣工同比增速上行5个点,对应施工部分同比再度掉头回落。与上述特征对应的是资金来源指标的回踩,其中定金及预收款、个人按揭贷款增速继续惯性上行,但国内贷款增速掉头向下,反映施工端的收缩;自筹资金降幅扩大,反映行业信用条件的下行和投资意愿的下行。

4月地产销售同比为-11.8%,低于前值的-3.5%。

4月地产新开工面积同比为-28.3%(前值-29.0%),竣工面积同比为37.3%(前值32.0%),施工面积同比为-45.7%(前值-34.2%)。

4月房地产开发资金来源同比为0.8%(前值2.8%),其中定金及预售款同比为29.3%(前值13.6%),个人按揭贷款同比为22.0%(前值19.9%),国内贷款同比为-12.4%(前值6.0%),自筹资金同比为-27.9%(前值-17.4%)。

城镇调查失业率为5.2%,略低于前值,可能和服务业的好转有关,可以印证的是外来户籍人口调查失业率的下行;但16-24岁调查失业率进一步上行至20.4%,这一读数为2018年有这一统计指标以来最高;由于青年人群调查失业率会存在毕业季的季节性,每年年内高点一般处于7月份,后续仍存上行压力。

4月城镇调查失业率为5.2%,低于前值的5.3%。其中本地户籍人口调查失业率为5.1%,持平前值;外来户籍人口调查失业率为5.4%,低于前值的5.6%。

16-24岁调查失业率为20.4%,高于前值的19.6%;25-29岁调查失业率为4.2%,低于前值的4.3%。

整体来看,4月经济数据承压特征明显。五一假期服务业一度有快速恢复迹象,市场对消费存在较高期望,但环比的0.49%对应消费恢复程度仍明显低于疫情之前,尤其汽车手机等可选消费尚在低谷;实际上这也提示一个事实,即服务业产业链短,服务业景气对经济的带动作用相对受限。出口和固投才是需求端的主体。4月出口表现中性,而固定资产投资累计增速跌至5%以下,意味着投资整体上对经济仍是拖累,其中地产投资初步的回升趋势又出现回踩,基建也并未进一步加速形成支撑作用。简言之,总需求不足依然是经济主要问题。如一季度政治局会议指出的,恢复和扩大需求是当前经济持续回升向好的关键所在。从经济学逻辑上来说,总需求不足会表现为价格下行,以及财政(政府部门)、盈利(企业部门)、就业(居民部门)数据存在压力。

一季度政治局会议指出“经济运行好转主要是恢复性的,内生动力还不强,需求仍然不足”;“恢复和扩大需求是当前经济持续回升向好的关键所在。积极的财政政策要加力提效,稳健的货币政策要精准有力,形成扩大需求的合力”。

央行一季度货币政策执行报告也指出了消费、投资、出口三驾马车均存在不同程度结构性压力:“从国内看,疫情“伤痕效应”尚未消退,居民收入预期还在恢复,青年人就业压力较大,消费复苏动能的可持续性面临挑战,政府投资撬动社会投资仍存制约,全球经济增长放缓也可能使外需持续承压”。

对金融市场来说,4月经济数据会短期增加对经济的担忧,降低风险偏好。不过前期已陆续有PMI数据、信贷数据在先,市场预期已初步调整,即经济数据下修的影响已逐步隐含在定价之内;政策信号将是后续定价的关键。

从货币政策条线来说,压降存款利率等作用于负债端的政策将提高融资供给能力,参照2022年经验,下一步可能会过渡向资产端的政策,比如以政策性开发性金融工具带动重大项目投资,稳定融资需求。但在目前的增长中枢之下,单一条线的政策似乎不足以应对,有必要以更具有“组合拳”特征的宏观经济政策稳预期、稳增长、扩内需。因为今年GDP两年复合增速大概率在4-5%(6%对应两年复合4.5%),市场在逻辑上会以政策力度来推断合意的GDP底线,并把增速假设推演至中期一系列定价时段。

核心假设风险:宏观经济和金融环境变化超预期,经济下行超预期,地产下行超预期,通胀阶段性下行超预期,海外加息的影响超预期,海外经济下行导致出口下行超预期,货币政策调整超预期