5月以来,嘉实基金、博时基金、富国基金、南方基金等多家头部公募基金密集申报了跟踪海外半导体指数QDII产品,布局全球半导体市场,引发业内广泛关注。

从国内半导体板块表现来看,在经历一季度的持续回调后,半导体板块自4月中下旬以来又开始持续下跌。不过资金对主题ETF越跌越买,区间份额增幅最高达40%。拉长时间看,年内超半数半导体主题ETF产品份额出现正增长,最高份额增幅超1282%。

多位业内人士认为,资金对半导体主题ETF的越跌越买,主要是基于对板块中长期投资价值的肯定。尽管半导体板块年内表现震荡,但随着国产替代持续推进,以及近期AI行情的带动下,板块细分领域仍有较多投资机会。

越跌越买,最高份额涨超1282%

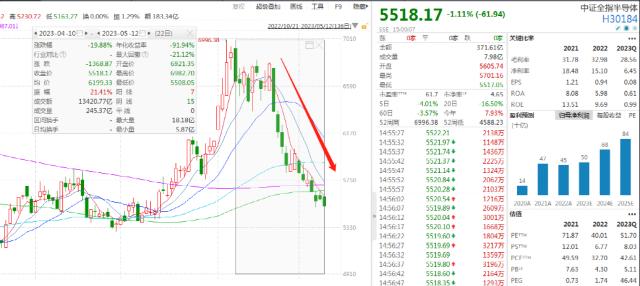

从国内半导体板块表现来看,在经历一季度的持续回调后,半导体板块自4月中下旬以来又开始持续下跌。以中证全指半导体指数表现为例,该指数在4月6日攀至年内高位后便开始不断下跌,4月10日至5月12日区间跌幅近20%。

本周板块表现上,半导体与半导体生产设备板块周跌幅为-3.25%,在24个Wind二级行业中跌幅居前。

值得注意的是,尽管板块持续下跌,但资金对主题ETF产品越跌越买。Wind数据显示,截至5月12日,月内半导体芯片主题ETF收益均告负,平均收益率为-7.18%;但份额却悉数上涨。其中,工银瑞信国证半导体、月内份额增幅居前,分别为40%、29%。

拉长时间看年内半导体芯片主题ETF产品份额变化,截至5月12日,除、华泰柏瑞中证韩交所中韩半导体ETF等三只产品份额出现下降外,其余产品份额均有大幅增长。其中,嘉实上证科创板芯片ETF份额涨幅位列第一,年内份额猛增1282.5%。

对于近期半导体板块持续下跌,嘉实上证科创板芯片ETF基金经理田光远分析,当前半导体行业复苏不及预期主要原因,一是国产替代进程不及预期,国内半导体企业相比海外半导体大厂起步较晚,在技术和人才等方面存在差距,在国产替代过程中产品研发和客户导入进程可能不及预期;二是下游需求不及预期,在边缘政治和全球经济疲软背景下,全球电子产品等终端需求可能不及预期,从而导致对半导体产品需求量减少。

“2023年是全球半导体行业正处于下行筑底的阶段,但我们认为有望于今年看到拐点的出现”田光远表示,在本轮周期中,率先回暖的种类要看芯片下游的景气度,有创新属性和份额提升属性的环节会率先回暖。一方面中国经济体重要的构成央国企对资产回报提出要求,民营企业的竞争力提升也会更加依赖数字化,成本效率提升是数字化的长期关键驱动力(行情838275,诊股),另一方面短周期维度数字经济有顺周期属性,经济复苏会加大企业数字化投入力度。

九泰基金战略投资部副总监、九泰泰富灵活配置混合(LOF)基金经理刘源表示,首先,回顾年初以来半导体板块上涨的原因,一方面是2022年板块调整幅度较大,行业估值处于底部位置;另一方面市场预期基本面即将见底,再加上有AI主题的催化,所以从年初到4月初半导体指数出现了一定的反弹。

“但事实上,其中许多个股的股价其实是过度反应的,所以随着4月中下旬半导体一季报披露,整体呈现强预期、弱现实的表现,再加上AI主题的降温,综合因素引起行业近期的持续回调。”刘源直言。

长期看好半导体投资价值

尽管半导体板块年内表现震荡,但从资金对主题ETF产品越跌越买也能看出投资者对板块价值的肯定,多位业内人士也表示,长期看好半导体板块投资价值。

“我们认为当前无需过度悲观。”嘉实基金田光远表示,从基本面上,人工智能给半导体带来了新的需求增量,从周期视角,预计未来1-2个季度虽然会有一定业绩的压力,但一方面需求会重新复苏,另一方面中国半导体企业有国产替代的中期逻辑支撑;另外,估值方面,半导体板块估值波动较大,且子板块和细分线索较多,始终有估值合理甚至低估的机会出现。

田光远认为,当前该板块很多优质的公司处于历史估值分位低位区间,随着需求回暖或者新产品的突破,会有形成很好的投资机会。他进一步表示,人类历史经历了三次工业革命,前两次都是以能源为对象进行创新,第三次是信息为对象进行创新,当前阶段的人工智能从感知智能走向认知智能后,将对人类生产力的提升产生巨大的影响,也会开启新一轮的工业革命,它是信息革命经历了个人电脑、互联网革命和移动互联网革命后在万物智联层面的延伸,将会在经济、社会、政治、军事等方面全面影响人类社会。当前仍处于新一轮产业革命爆发的早期的阶段,在人工智能带来的技术变革浪潮下,人工智能对云管端各方面都产生了影响,云侧变化最为显著,很多环节发生了改变,产生了新的投资方向,如算力芯片的GPU、存储芯片的HBM等。

“随着人工智能应用的落地,端侧和网侧的新硬件也会产生新的投资机会。因此我们长期看好半导体的投资价值。”田光远建议投资者长期关注该板块投资机会,他认为可以重点配置的主线包括以AI为代表的创新线、周期见底后的复苏线、以及以半导体设备材料国产化为代表的制造线。

诺安基金科技组基金经理刘慧影也表示,2023年全面看好整个半导体板块,其中,从半导体国产化为主的设备材料EDA板块,到下游需求为主的芯片设计都会在今年都有非常好的机会。首先,基本面上,美国对中国的极限制裁将加速中国芯片的国产替代,党的二十大对于科技安全的强调为芯片的国产替代提供了坚实的理论基础。其次,芯片设计板块经过近一年的充分调整,股价已经充分反映悲观预期。最后,伴随AI等新需求拉动,整个芯片设计板块有望正式迎来反转。

“站在当前,我们将持续跟踪和调研半导体行业库存、动销数据和重点公司的边际变化,同时动态跟踪电子消费品的复苏情况,预判半导体景气的拐点。”九泰基金刘源表示,展望未来,AI的基础模型训练需要大量算力,硬件基础设施成为发展基石,算力芯片等核心环节预期将会受益,后续有望驱动半导体行业持续增长。此外,半导体设备公司的一季报业绩相对较强,国产化趋势仍在加速推进,后续半导体设备、材料也是可以关注的方向。存储作为半导体中最大的周期品种,也可能在年内迎来边际变化,需要持续动态跟踪。

“风险方面,我认为需要关注景气度修复速度和估值的匹配程度,尽管基本面改善的趋势比较确定,但改善的过程中股价有可能波动较大,要结合基本面变化综合判断配置价值,我们也会通过适当调仓来平衡风险。”刘源补充道。