导读

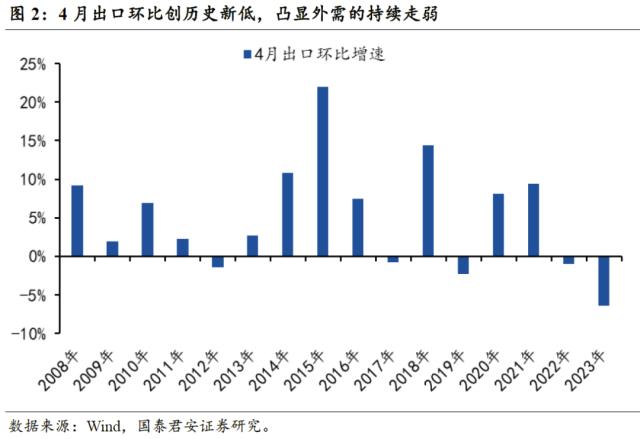

4月出口即便在低基数的基础上,同比增速仍出现明显回落,环比增速创历史新低,凸显外需的持续走弱,出口产品结构和国别特征与3月相反。展望后续,我们认为出口下行压力仍然较大,预计5-6月由于高基数,出口再次转负的可能性较大。

摘要

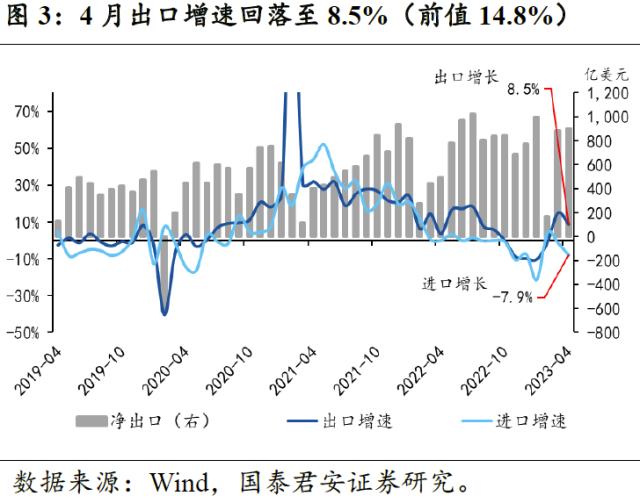

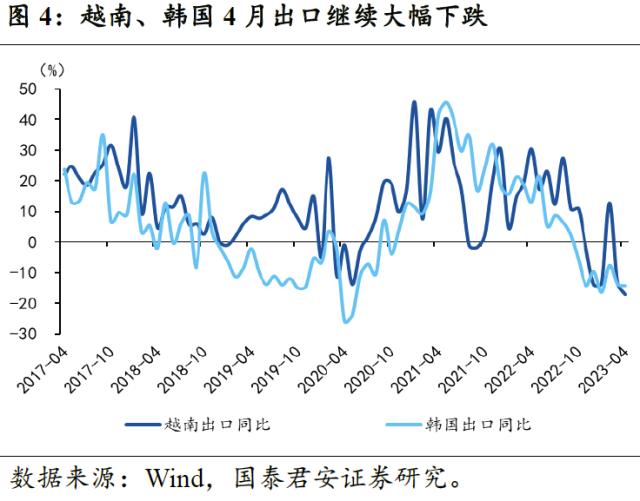

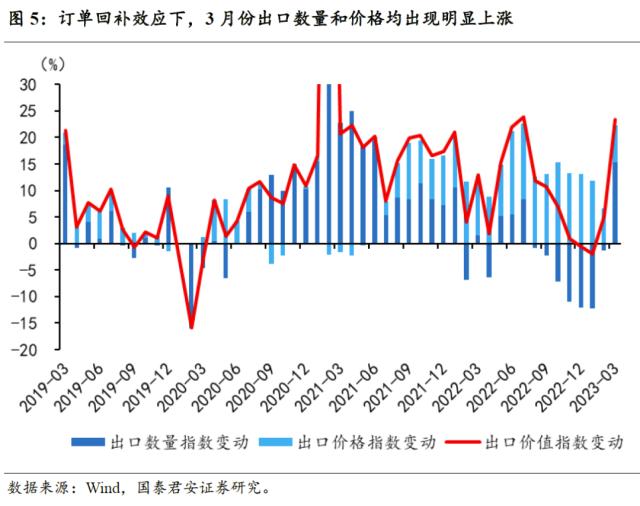

4月出口即便在低基数的基础上,同比增速仍出现明显回落,环比增速创历史新低,凸显外需的持续走弱。4月出口同比增长8.5%,较3月回落6.3个百分点,环比增长-6.4%,远低于季节性,环比增速创历史新低,凸显出订单回补红利消退后,外需的持续走弱。我们此前曾指出,3月出口高增很大程度上是受益于2022年底疫后订单回补的红利,后续的持续性存疑,4月份出口数据显示,这种订单回补的一次性红利已经消退,同时叠加3月出口的高基数,环比创历史新低。从邻国数据来看,韩国和越南4月出口继续大幅下跌,其中韩国出口下跌14.2%,越南出口下跌17.2%,跌幅均较3月份继续扩大,显示外需仍在持续走弱中。

4月出口分产品来看,劳动密集型产品出口增速回落幅度最大,资本密集型产品受益于低基数,增速出现反弹或并未明显下滑。4月劳动密集型产品回落幅度远高于整体出口增速回落,因为3月出口订单回补主要来源于劳动密集型产品劳动,但当订单回补红利消退后,4月这部分产品回落也最明显。大部分资本密集型产品4月出口增速反弹,主要是受益于低基数,因为2022年4月疫情对出口的冲击主要体现为供应链的中断,因此产业链更复杂的资本密集型产品受冲击最大,基数也最低。

展望后续,汽车和新能源仍将是出口的结构性亮点。汽车主要是受益于海外低库存,而新能源则主要受益于海外能源危机以及政策补贴。

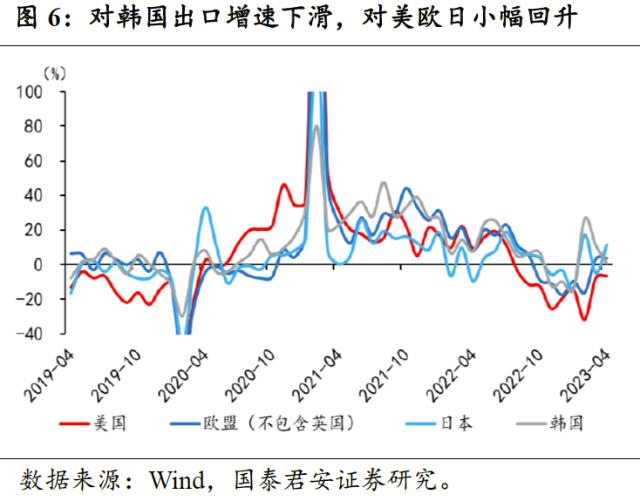

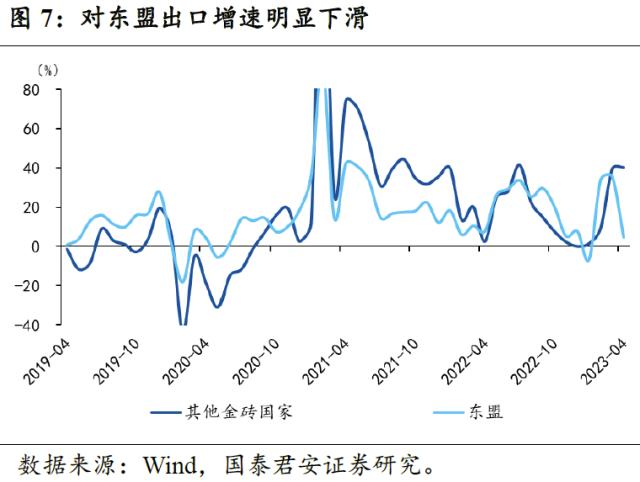

分国家和地区来看,对新兴经济体出口增速大幅回落,对发达经济体出口增速小幅回升。其中对东盟(中国目前最大的出口目的地)出口增速大幅下滑31个百分点至4.5%,对拉美出口增速下滑9个百分点至10%。对美欧日出口增速小幅提升或跌幅收窄。对新兴经济体和对发达经济体出口增速的分化,可能主要与出口产品结构有关,劳动密集型产品在对东盟等新兴经济体的出口占比中更高,因此当劳动密集型产品的订单回补红利消退之后,对东盟等新兴经济体出口下滑也最明显。

从整体上来看,中国对新兴市场出口的增速仍高于发达经济体,能够在一定程度上对冲对发达国家出口的下滑,但并不能完全对冲。从占比上来看,美欧日韩等下行压力较大的地区占内地总出口的约57%,而东盟等仍有一定韧性的地区占总出口的约29%,且中国对东盟出口增速在4月已经出现明显回落。从历史上来看,在发达经济体下行周期中,东盟等新兴市场经济一般也存在较大的下行压力。

展望后续,我们认为后续出口下行压力仍然较大。首先,4月出口环比创历史新低,已经凸显出3月出口高增的不可持续和外需的持续走弱。其次,当前海外经济降温趋势明显,美国3月商品消费环比环比跌幅继续扩大,劳动力市场缺口也在快速缓解,叠加危机后续可能引发的信贷标准的持续收紧,使得海外经济下行趋势进一步明确,外需仍在持续走弱中。展望后续,预计5-6月由于高基数,出口将继续呈现明显的下滑趋势,再次转负的可能性较大。

风险提示:全球经济下行速度超预期;海外银行危机再次出现。

目录

正文

1. 4月出口环比创历史新低,凸显外需持续走弱

4月出口即便在低基数的基础上,同比增速仍出现明显回落,环比增速创历史新低,凸显外需的持续走弱。4月出口同比增长8.5%,较3月回落6.3个百分点,环比增长-6.4%,远低于季节性,环比增速创历史新低,凸显出订单回补红利消退后,外需的持续走弱。我们在4月14日发布的《出口超预期的两点信号》中就曾指出,3月出口高增很大程度上是受益于2022年底订单回补的红利,后续的持续性存疑,4月份出口数据显示,这种订单回补的一次性红利已经消退,同时叠加3月出口的高基数,环比出现明显下滑。4月份出口数据的走弱,符合我们此前的观点,即3月出口高增并不可持续,在外需走弱背景下,出口下行压力仍然较大。

韩国和越南4月出口继续大幅下跌,反映外需仍在持续走弱中,其中韩国出口下跌14.2%,较3月跌幅扩大0.6个百分点,越南出口下跌17.2%,较3月跌幅扩大4.0个百分点,均显示外需仍在持续走弱中。

展望后续,我们认为后续出口下行压力仍然较大。首先,从出口数据来看,4月出口环比创历史新低,已经凸显出3月出口高增的不可持续和外需的持续走弱。其次,当前海外经济已经出现明显的降温趋势,3月美国商品消费环比再次大幅转负,劳动力市场缺口也在快速缓解,叠加银行危机后续可能引发的信贷标准的持续收紧,使得海外经济下行趋势进一步明确,外需仍在持续走弱中。此外,中国出口在产品结构和量价结构上的特征,也是中国后续出口承压的主要原因之一,同时出口份额也面临继续回落的压力。展望后续,预计5-6月由于高基数,出口将继续呈现明显的下滑趋势,再次转负的可能性较大。

更多关于出口的展望,请参考我们于4月14日发布的《出口超预期的两点信号》、3月7日发布的《出口预期需要上调吗》和1月13日发布的《疫情之后,出口还能回暖吗》。

分国家和地区来看,对新兴经济体出口增速大幅回落,对发达经济体出口增速小幅回升。其中对东盟(中国目前最大的出口目的地)出口增速大幅下滑31个百分点至4.5%,对拉美出口增速下滑9个百分点至10%。但对金砖国家和非洲出口增速整体仍维持高位,分别为40%和50%。对美国出口跌幅收窄1.2个百分点至-6.5%,对欧盟出口增速小幅抬升0.5个百分点至3.9%,对日本出口增速升至12%,但对韩国出口增速下滑10个百分点至1%。对新兴经济体和对发达经济体出口增速的分化,可能仍与产品结构和订单回补红利消退有关,3月出口订单回补主要来自于劳动密集型产品,而这部分产品是对东盟等新兴经济体出口占比更高的产品,因此当劳动密集型产品的订单回补红利消退之后,对东盟等新兴经济体出口下滑也最明显。

4月出口分产品来看,劳动密集型产品出口增速回落幅度最大,资本密集型产品受益于低基数,增速出现反弹或并未明显下滑。纺织服装、鞋帽箱包增速下滑至12%,玩具增速下滑至-1%,增速分别回落14和32个百分点,劳动密集型产品回落幅度远高于整体出口增速回落,这主要是由于3月出口受订单回补的高增,主要是由劳动密集型产品劳动,但当4月订单回补红利消退后,这部分产品跌幅也最明显。汽车出口增速大幅回升至83%,通用机械设备回升至21%,手机电脑音视频设备跌幅收窄至-14%,增速分别回升24、8和11个百分点,这主要是由于2022年4月基数较低导致,2022年4月疫情对出口的冲击主要体现为供应链的中断(关于2022年4月疫情和2022年底疫情对出口冲击的不同,请参考我们于4月14日发布的《出口超预期的两点信号》),因此产业链更复杂的资本密集型产品受冲击最大,基数也最低。此外,受高基数和价格回落的双重影响,成品油出口增速由正转负,4月同比下跌20%。

展望后续,汽车和新能源仍将是出口的结构性亮点。当前海外汽车库存仍处于历史低位,补库需求仍然较强,预计仍将至少持续至年中附近。而新能源产品则在海外能源危机以及政策补贴之下,预计仍将继续成为全年的出口亮点。

2. 4月进口环比增速明显低于季节性,内需仍然较弱

进口方面,4月进口下跌7.9%,较上月回落约6.5个百分点,环比增速仅约为15.3%,仍大幅低于季节性,反映内需仍然较弱:

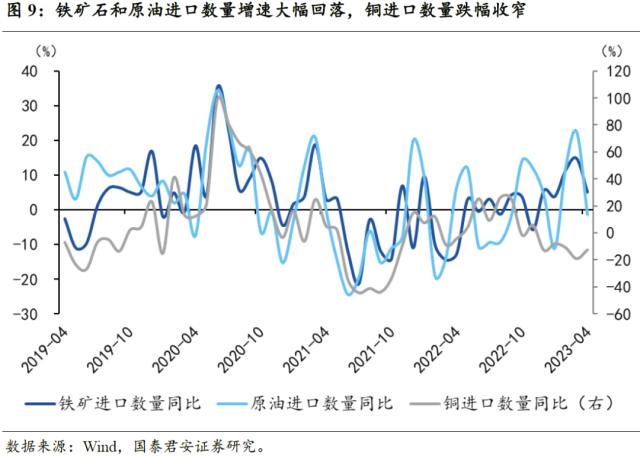

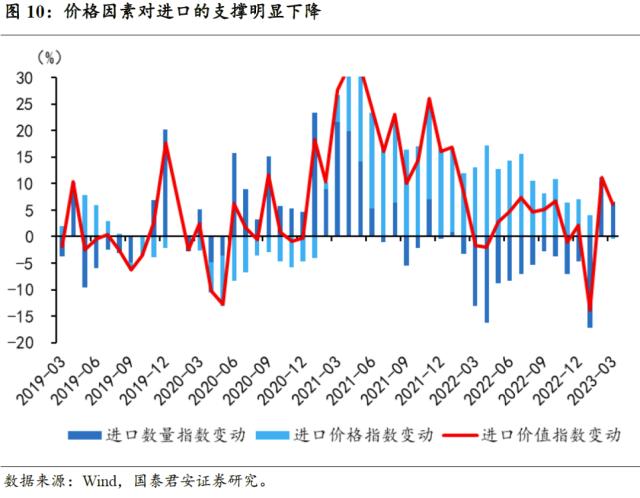

(1)分产品来看,主要进口产品价涨量跌的格局已经发生转变,价格对进口的支撑作用明显下降。数量方面,4月原油、天然气和煤炭等能源品进口增速明显回落,而铜、塑料、集成电路等进口增速提升或跌幅收窄。价格方面,由于2022年俄乌冲突导致的大宗商品价格飙升,高基数使得多数大宗商品价格同比下跌,原油、铜、铁矿石等跌幅明显。3月进口价格指数微跌0.4%,但数量增速为6.6%,是进口金额的主要支撑因素。往后看,由于2022年俄乌冲突后大宗商品价格出现飙升,在高基数效应下,预计后续价格因素对进口的贡献度将明显缩小,甚至转为拖累因素,数量因素可能成为后续进口的主要支撑因素。

(2)分国家与地区来看,中国从主要经济体进口增速均出现不同程度的回落。中国从美国进口增速大幅回落8.7个百分点至-3.1%,从欧盟进口增速回落3.5个百分点至-0.1%,从东盟进口增速回落4.1个百分点至-6.3%,从俄罗斯进口增速大幅回落32.4个百分点至8.1%。

3. 风险提示

全球经济下行速度超预期;海外银行危机再次出现。