看好国内公募市场,海外资管机构又有新的布局动作。

证监会网站最新消息,中欧基金变更持股5%以上股东获得监管批复。华平亚太资产管理有限公司依法受让意大利联合圣保罗所持有的中欧基金23.3%的股权,将成为中欧基金最大的机构股东。

资料显示,华平投资是国际知名私募股权投资机构,到去年底全球管理的资产规模超过850亿美元(约合5820亿元人民币),其在2017年就入股了华宝基金,而中欧基金成为其入股的第二家基金公司。

事实上,基于对中国资产管理行业和财富市场的看好,近年来,有越来越多的外资机构通过新设立或是股权转让的方式入局国内公募赛道。Wind数据显示,截止今年4月14日,外商独资基金公司和中外合资基金公司合计家数达到51家。

中欧基金股权变更落地

华平投资受让23.3%股权

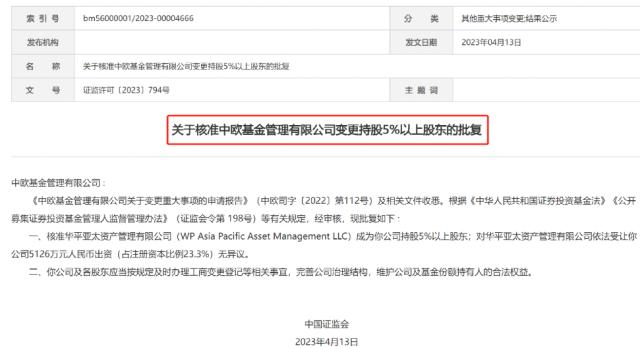

4月13日,中国证监会网站发布了《关于核准中欧基金管理有限公司变更持股5%以上股东的批复》,核准华平亚太资产管理有限公司(WP Asia Pacific Asset Management LLC)成为中欧基金持股5%以上股东;对华平亚太资产管理有限公司依法受让中欧基金5126万元人民币出资(占注册资本比例23.3%)无异议。

去年年初,中欧基金向证监会递交了5%以上股东变更申请,如今其股权变更正式落地。

今年4月14日,华平投资也宣布,公司已经获得中国证券监督管理委员会核准,将受让意大利联合圣保罗银行所持有的中欧基金23.3%的股权。相关交易完成后,华平投资将成为中欧基金最大机构股东。此次投资中欧基金是华平投资加大布局中国资管领域所迈出的重要一步。

Wind数据显示,截止2022年年底,中欧基金的非货币型基金的管理总规模为3446.49亿元,在公募基金行业内排名比较靠前;其中,中欧基金的股票型和混合型基金的合计规模为2879.74亿元。

华平投资表示,自2006年成立以来,中欧基金通过持续的制度、人才、产品及渠道创新,管理规模持续增长,并已成长为中国主动权益领域领先的公募基金公司之一。华平投资坚定看好中国公募基金行业的发展前景,并将继续为中国资管行业高质量发展贡献力量。

“作为一家在中国主动权益领域具有领先地位的精品公募基金公司,中欧基金凭借其突出的投研能力、市场化的运营、以及销售渠道的深耕,奠定了牢固的业务基础。此次股权受让是华平投资在中国资产管理行业的又一战略举措。我们希望利用华平投资在全球资产管理行业超过55年的经验和资源,助力中欧基金未来的发展,为客户提供更加全面、优质、专业的资产管理服务。”华平投资合伙人周朗表示。

全球管理规模超850亿美元

华平投资加深国内资管行业布局

公开资料显示,华平投资(Warburg Pincus)是一家全球私募股权投资机构,1966年成立,专注于成长型投资。截止2022年12月底,华平投资在全球管理的资产规模超过了850亿美元(约合5820亿元人民币)。

华平是全球领先的金融机构,其在医疗健康、工业科技、消费及互联网、金融及企业服务、新基建等具有成长潜力的领域进行广泛布局。

华平在中国长期致力于支持和培养龙头企业。自1994年进入中国市场以来,华平投资已对国内多个行业的逾150家企业累计投资158亿美元,是在中国投资规模最大、最活跃的国际私募股权投资机构之一。

金融领域的投资,也是华平投资的强项之一,其通过战略控股、参股,在全球布局了不同类型的金融服务机构,并在多品类资产管理领域积累了丰富的经验。

华平投资长期看好中国公募基金行业的发展。除了最新入股中欧基金,其实早在2017年,其就入股了华宝基金,成为华宝基金第二大股东。在过去的近6年里,华平投资与华宝基金管理层及其他股东合作,通过全面赋能,帮助华宝基金取得了长足的发展。目前,华宝基金已经发展成为在被动产品领域领先的公募基金公司。

华平投资表示,未来将继续在资产管理行业加深布局,进一步满足中国社会财富多元化配置趋势下客户对全生命周期投融资管理与日俱增的需求。

看好中国资管行业发展前景

外资积极布局国内公募市场

实际上,看好中国资产管理行业的前景,近年来,不仅是华平投资,有越来越多的外资机构通过新设立或是股权转让的方式积极入局国内的公募市场。

Wind数据显示,截止今年4月14日,目前国内的外商独资基金公司已达7家,包括贝莱德基金、富达基金、路博迈基金、摩根基金等;同时中外合资的基金公司更是多达44家,两者合计家数达到51家。

加速入局的背后也反映出外资机构对中国市场的浓厚兴趣。此前,华平投资在多个场合中也谈及看好中国资管行业发展前景。周朗曾对媒体表示,华平投资在积极筹备入股或者发起设立证券、公募基金及银行理财子等不同类型的资产管理及服务机构,并期待和华平的在中国的投资策略做更深层次联动。

富达基金总经理黄小薏表示,预期中国经济发展将更具建设性,包括高质量发展、高水平对外开放、低碳绿色发展趋势等,都为市场提供了良好的中长期投资机会。这也是外资机构投资中国的信心所在,符合外资长线投资与价值投资的理念,对于国际投资者来说,中国市场十分具有吸引力。

今年以来,“外资系”公募也加快了申报公募产品的步伐,紧锣密鼓筹备产品发行。比如今年3月21日,路博迈基金旗下的“路博迈护航一年持有期债券型证券投资基金”成立,募集期间净认购金额40.91亿元,这也是年内第一只首募规模超40亿元的“固收+”产品。

4月3日,富达基金首只权益公募产品“富达传承6个月持有期股票型证券投资基金”正式发行;同时其还申报了“富达90天持有期中短债债券型证券投资基金”。

而首家外商独资基金公司——贝莱德基金,旗下已有多只公募产品成立,包括偏股混合型、偏债混合型的基金,既有权益的,也有“固收+”的,合计规模超过50亿元。