正文:

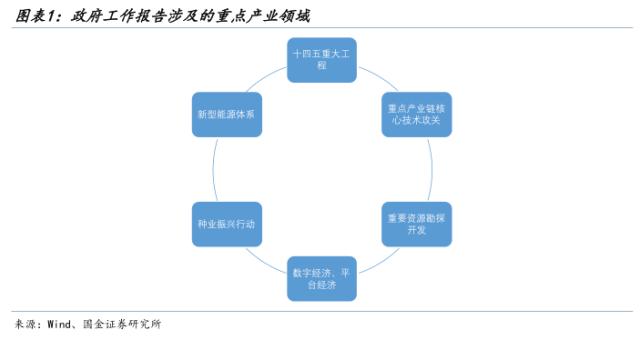

一、政府工作报告指向的产业政策方向

政府工作报告定调经济和政策,当前产业政策是市场核心焦点。5%左右的经济目标基本属于市场预期下沿,在海外经济面临下行压力之下,国内经济转型阶段,经济增长稳步增长,或缺乏明显弹性。但是,结构方面,两会前后产业政策密集出台,或引领市场方向。

今年国内是过渡之年,经济向上趋势明确,但或缺乏弹性,产业政策值得期待。三年疫情,2020年和2022年失业冲击明显,就业恢复-收入恢复-信心恢复是较为漫长的过程,今年属于休养生息之年。此外,海外经济出清阶段,对国内经济弹性或形成一定约束。历史对比来看,今年国内经济类似2019年,像2013年和2016-2017年的经济高强度恢复或难以看到。无论是2013年还是2016-2017年海外经济都处在向上阶段。

两会后产业政策或是引领市场方向的焦点。历史上来看,两会前和两会后相关产业密集出台。今年政府工作报告针对宏观政策、产业政策等表述,总体方针契合去年底中央经济工作会议和去年二十大报告的精神,主要强调产业政策要发展和安全并举。十四五重大工程、重点产业链核心技术、重要资源勘探开发、数字经济与平台经济、种业振兴、新能源体系等细分产业方向需要重点关注。

二、赚钱效应渐起,行情半山腰,更向上去

自去年10月底以来,A股市场呈现明显的反弹趋势,但实际上的赚钱效应并不明显。首先,风格切换明显。去年10月底到今年1月呈现典型的大盘价值类风格,尽管消费、地产和周期轮番表现,但风格基本以上证50和沪深300风格为主。而2月前后市场风格明显切向成长,以和通信为代表的成长行业表现突出。其次,个股和行业表现分化显著。行情分化导致公募基金收益率并未显著跑赢指数,去年10月底以来股票型和偏股型公募基金收益率中位数分别为7.4%和5.5%,明显低于上证指数和万得全A的14.1%和14.3%的涨幅。

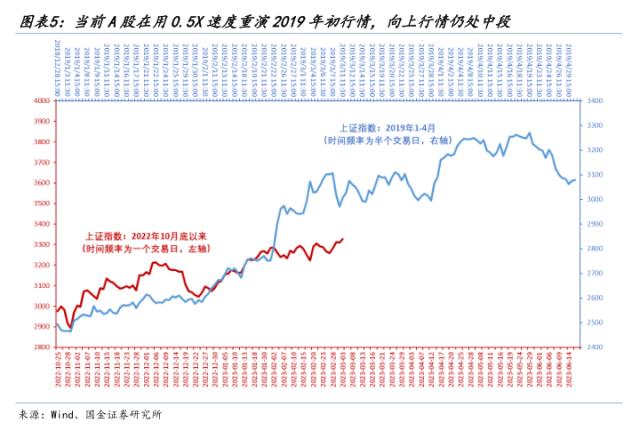

市场赚钱效应不明显,市场核心矛盾一致预期不强,是本轮行情走势较慢的核心原因。我们年度策略和此前周报多次强调,当前市场类比2019年1-4月的行情。但是当前反弹行情和2019年1-4月行情区别在于行情节奏较慢。其中核心原因是:

1)2019年1-4月核心矛盾反转的一致预期很强,比如当时紧信用转向宽信用、贸易战阶段性缓和等。而当前市场对后续美联储政策方向和力度、后续国内经济政策强度都存在较大的分歧。

2)赚钱效应不明显,导致市场信心相对不足。部分投资者认为当前市场缺乏增量资金,这是制约市场高度的核心原因。实际上,资金都是滞后于市场的,如果从基金发行等增量资金来看(姑且忽略赎旧买新),2019年1-4月反弹阶段,特别是在行情早期,3月中旬以前基金发行并未明显放量。

因此我们可以看到本轮市场反弹的节奏明显较慢,如果我们把2019年1-4月行情按照半日度频率来看的话,当前行情是在用0.5X速度重演2019年1-4月的行情。向上行情仍处在半山腰,驱动向上趋势的核心逻辑“海外紧缩缓和与国内政策红利”,远未交易结束。

三、市场观点:行情下半场,进击中小成长

方向:海外紧缩缓和与国内政策红利驱动后市向上逻辑未变。1)海外出清之年,美国经济周期向下,劳动生产率明显下降,看似紧张劳动力市场在经济持续下行后大概率反转,美联储紧缩缓和趋势明显;2)国内过渡之年,经济趋势向上,但弹性有限,两会后产业政策或进一步提升市场风险偏好。

位置:行情刚至中段。从私募仓位、大股东增减持规模、指数换手率等三类市场结构指标来看,当前市场温度并不高。私募仓位处在历史中位,大股东净减持规模处在历史较低位,指数换手率也远未到经验性警示区间。

风格:进击中小成长。经济没有上行风险的情况下,中小成长将是超额收益核心主线。2019年以来,每年年初市场都对政策预期有较强预期,但实际上2019年以来国内经济总体缺乏弹性,每年基本面的验证都普遍导致市场强预期落空。政策预期二阶拐点迎来经济基本面一阶拐点的考验,消费、地产等行业基本面回升的强度和持续性能否符合市场预期,仍存在较大的不确定性。

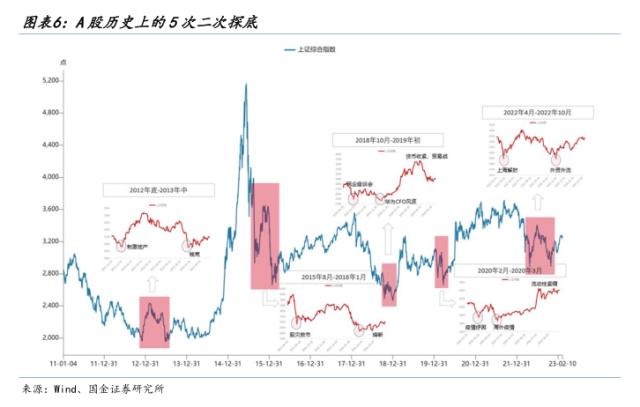

去年10月底A股二次探底后市场进入反弹阶段,以史为鉴,历史上二次探底后市场要么演绎短期小牛市,要么演绎中期慢牛。本轮大概率是短期小牛市,当前并不具备类似2013-2015年中期慢牛的产业趋势(移动互联网浪潮)和2016-2017年中期慢牛的经济基础(经济高弹性恢复)。当前市场更像的是2019年1-4月和2020年4-7月的短期小牛市行情。也就是此前拖累市场的核心矛盾呈现扭转,市场情绪持续升温。特别是从国内和海外精进政策环境来看,当前更像2019年1-4月的情形。

四、行业配置:计算机、通信、光伏、储能; 券商、黄金

布局产业政策和产业趋势共振的机会,重视券商与贵金属板块投资机会。

主线1:计算机、通信、光伏、储能

计算机:政策持续加码,业绩持续验证。

通信:低估值安全垫,业绩在持续改善。

光伏、储能:板块基本面和政策面均呈现积极向上变化,整体板块业绩仍维持高景气。

主线2:券商、黄金

券商:在市场向上阶段有望演绎beta性行情。此外,主板全面注册制将助力券商基本面保持相对较强。

贵金属板:美国经济下行,美元实际利率下行支撑贵金属价格。此外,美联储紧缩预期缓和是大概率事件。

重要事件前瞻

风险提示:全球经济下行超预期(国内经济超预期下行、海外经济下行风险)、宏观流动性收缩风险(美联储超预期加息及缩表)、海外黑天鹅事件(俄乌局势地缘政治风险)