今年春节期间白酒销量提升,市场开始回暖,近日多家网上酒行透露,平台走货量明显高于去年同期。其中,国内最大的专业酒类电商平台1919酒类直供披露,年货节期间平台白酒销量同比增36%。

与此同时,贵州茅台(行情600519,诊股)、五粮液(行情000858,诊股)、洋河股份(行情002304,诊股)等知名品牌还在今年央视春晚扎堆亮相。对此,业内分析认为,酒水消费复苏的征兆已显现,预计今年白酒将迎来强投资机会。

但值得注意的是,在繁荣景象的背后,市场存在着另一种声音,即从上市公司经营业绩到行业机构研究,都透露出库存压力大的隐忧,新年的复苏仍不足以消化经销商此前积累的大量库存,若后续无法继续压货,酒企则存在价格大幅下滑和业绩暴雷的可能,从而引发一波严重的白酒下行周期。

库存“堰塞湖”背后:生产商和经销商一个愿“打”一个愿“挨”

白酒不同于大多数消费品,其易存储且会获得囤积利得。很多经销商在前年厂家不断提价的动作下,出于对涨价的预期囤了较多的货,叠加疫情影响国内消费萎缩,这些隐形库存已汇集形成“堰塞湖”。

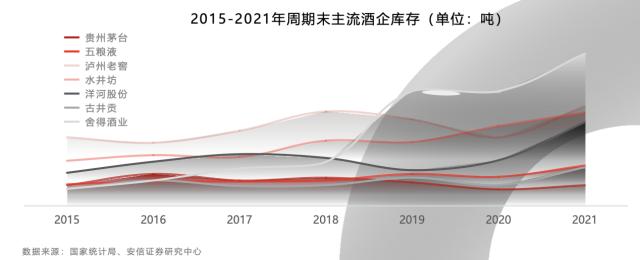

《2022年度酒商现状及发展报告》数据显示,受特殊事件影响,白酒线下消费受阻,自2019年起,主流白酒品牌普遍库存压力明显增大。33.6%的酒商库存在3-5个月,近40%的酒商库存甚至在5个月以上,库存周期拉长,现金流压力明显变大。

有媒体记者近日走访了解到,白酒市场中渠道端的库存积压情况依然严峻,且品类消费分化日趋严重,酒鬼酒(行情000799,诊股)、金种子等二三线白酒品牌压货较多,一些中小品牌的代理商、贴牌商库存更是低价都抛售不出去,出现倒挂现象。某白酒经销商表示,当前行业未开封的库存至少价值3000亿元,相当于2021年零售总额的一半。

从上市酒企业绩来看,截至1月31日,共有8家白酒上市公司发布了2022年业绩预告,贵州茅台、山西汾酒(行情600809,诊股)、老白干酒(行情600559,诊股)、水井坊(行情600779,诊股)等均预计净利呈正增长。顺鑫农业(行情000860,诊股)、金种子酒(行情600199,诊股)等以中低端产品为主的酒企则现严重亏损,酒企业绩两极分化严重。

但对于业绩仍旧坚挺的厂商,实际也面临着棘手的库存问题。根据《财经》报道整理发现,多数公司2022年三季度经营现金流净额实则都发生了大幅度的同比下降,贵州茅台和五粮液分别下滑74.4%和30%。五粮液去年半年报显示,其通过降低预收款中现金收取比例等措施,减少经销商资金压力致销售商品提供劳务收到的现金减少。有分析称,这正变相承认了通过放宽对经销商的账期约束从而推动业绩。部分酒企以“先货后款”形式向经销商层面传导库存压力,其应收票据已扮演着蓄水池的功能。

实际上,早在去年一季度,就有多位业内人士表示,白酒板块业绩靓丽的背后是假繁荣,上市酒企的“大丰收”中大部分是经销商扛压换来的,实际渠道的压货触目惊心。因而这使得许多白酒经销商都处于亏损状态,而白酒厂商业绩却呈两位数增长的现象,并且,包括茅台、五粮液、山西汾酒、水井坊、舍得、郎酒等知名酒企还在去年接连公布了扩产计划。

后续是否会引发市场决堤风险?酒企纷纷“轻”舟驶向万重山

对此,分析人士看来,这就像一颗定时炸弹,可能会终结白酒行业的繁荣。从以往市场数据来看,有分析指出,对于白酒行业,当经济形势下行时,白酒跌价,隐形库存则可能会集中回吐,冲击市场,价格大幅下滑往往是引发雪崩的直接动因。

在春节期间,根据媒体报道,在一些批发市场以及线下终端商超中,泸州老窖(行情000568,诊股)、洋河股份、山西汾酒、舍得酒业(行情600702,诊股)等多家厂商旗下品牌均有降价促销、满减和返现等活动,多数在建议零售价的基础上优惠20元-200元/瓶不等。仅目前来看,大多数白酒品种还未出现价格大幅下滑。

从库存端来看,中信证券(行情600030,诊股)近期研报指出,目前各地白酒经销商正抓紧春节前备货,在结构上更侧重高端与大众价格带。从库存来看,有近一半的经销商库存目前超过半年以上;22.2%的经销商库存 1-3 个月左右;16.7%经销商库存1个月内。

根据东北证券(行情000686,诊股)1月30日研报中对各白酒厂商的春节动销情况整理显示,多家酒企开始趋向减少囤货、守住现金流的轻库存运营模式。

后期来看,《2022年度酒商现状及发展报告》指出,预示2022年酒水行业进入清库期,势必在3-5年内竞争市场混沌。开源证券预计,2023年中秋可将渠道库存去化到自然状态。招商中证白酒指数基金基金经理侯昊还提到,现在行情表现的情况下依然存在预期差,消费行业里面较好的商业模式决定了白酒企业只要自己不主动犯错就能穿越周期。