事件

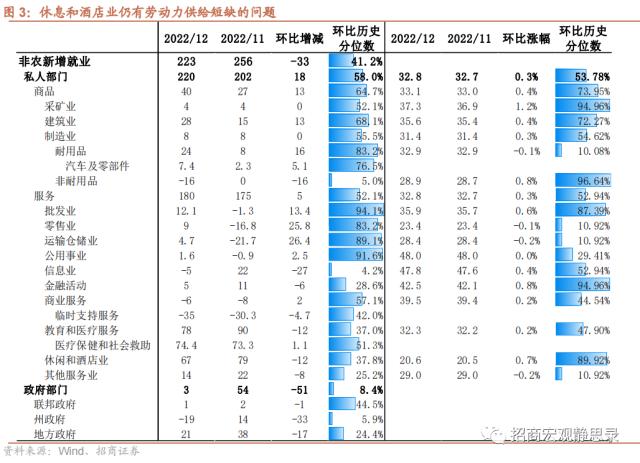

1月6日,美国劳工统计局发布:2022年12月非农就业人数新增22.3万人,前值26.3万人;失业率降至3.5%,前值3.7%。

核心观点

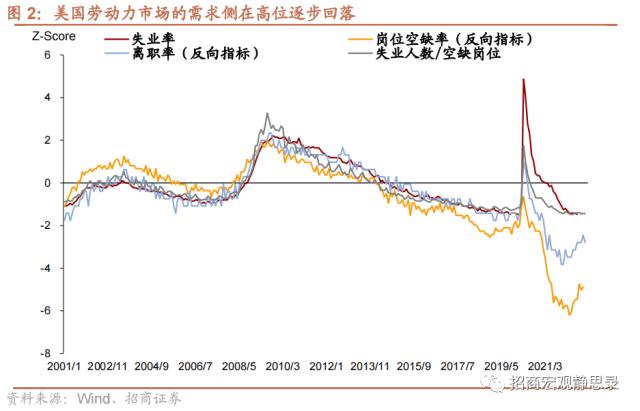

12月就业数据的增量信息偏中性,反映出美国劳动力市场的供需结构出现改善,也不乏节日因素提振。1)劳动参与率回升到62.3%,失业率下降到3.5%;同时工资增速环比涨幅放缓至0.3%。除了个别行业,例如采矿业和休闲酒店业,仍在反映紧供给所导致的持续高工资增速之外,劳动力市场整体在需求侧高位缓步降温和匹配效率改善的路径上。如果2023年不出现新一轮毒株疫情冲击,工资增速放缓有助于稳定核心通胀,降低美联储政策进一步超预期的风险。2)如果分不同行业按疫情后趋势外推来看,信息业在12月降温幅度进一步扩大,但不具备代表性,同时接触性服务业仍有较大缺口。3)周四公布的12月24日当周的续请失业金人数与12月31日当周初请失业金人数均明显回落,表明节日因素对临时就业产生提振。

为何美国就业数据仍有韧性?我们在12月28日报告《美国经济的韧性及对中国放开后的启示》中指出,在劳动力结构性短缺的背景之下,美国雇主与雇员之间的地位发生了一些变化。比如,前段时间马斯克要求推特员工回到公司办公,遭到拒绝,最后马斯克为了防止大量员工离职而妥协。疫后部分雇主极有可能会降低招聘门槛。进而,一些低教育背景或疫前有相对劣势的就业者在近两年有更多机会获得疫前无法获得的相对高薪职位,而对于部分中高收入者而言反复感染反而加大了工作难度。前者拉动了积极数据,后者也不会形成消极数据。

市场表现反映了预期差:联储仍在考虑加息,投资者已有降息预期。

1)本周四,因ADP和JOLTS等劳动力市场数据表现强劲,同时美联储12月FOMC会议纪要偏鹰,相对于经济的下行风险,票委仍普遍表态通胀的上行风险为更重要因素,政策利率需要在2023年维持在限制性水平以上。经济数据和美联储的两方面因素导致美股三大指数均下调超过1%,美元指数走强、美债10年期收益率升至3.72%。而周五的非农就业数据并未大幅超预期,增量信息偏中性,预期打满之后风险落地,美债10年期收益率回落至3.68%,美元指数降至105以下。

2)但今天数据公布后,市场对于2月加息25BP的CME预期概率在69.1%,终端利率维持在5.00%-5.25%的水平,而且仍然预期2023年有可能降息。

我们认为比就业数据更关键的是12月ISM非制造业PMI跌破荣枯线。12月美国ISM制造业PMI为48.4%,11月跌破枯荣线后降幅再度深化,且供应商指数指向供应链的快速修复;12月ISM非制造业PMI大幅降至枯荣线下49.6%,预期55%,前值56.5%。目前,劳动力市场数据指向较乐观的预期,而PMI制造业/非制造业两组数据加重了硬着陆风险,不同经济数据分化是美联储内部意见分歧以及预期差加剧市场波动的主因。但我们认为随着制造业与非制造业PMI相对转弱,企业部门招聘需求大概率会显著下行。

我们维持对于2023年的观点:强美元已在顶部;在通胀筑顶、美联储边际减码和经济减速三重因素之下,宏观场景有利于美债的配置;经济增速/企业盈利在Q1-2的下行压力会致使美股下挫,配置节奏上在年中逐步由美债转向美股。

在我国防疫政策优化之后,海外流动性的配置主线开始逐步转向亚洲主要经济体。除了港股价值凸显、A股预期渐强之外,日韩等经济体会因为我国内需复苏和美拜登政府的“友岸外包”而双面受益。

风险提示:

美国经济与通胀超预期;美联储政策超预期。

以上内容来自于2023年1月7日的《就业韧性与经济衰退前景——12月美国就业数据分析》报告,报告作者张岸天