广发证券(行情000776,诊股)首席经济学家 郭磊

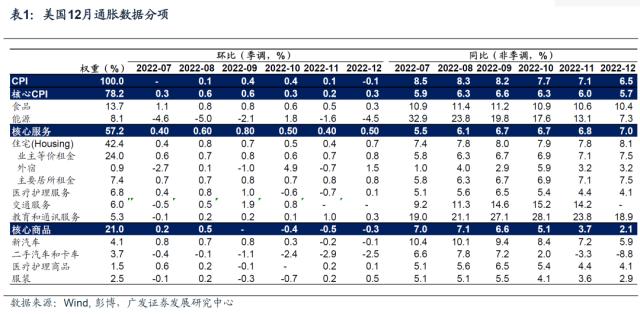

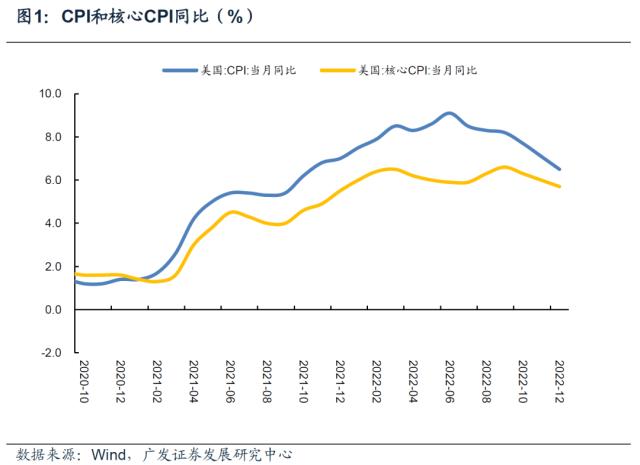

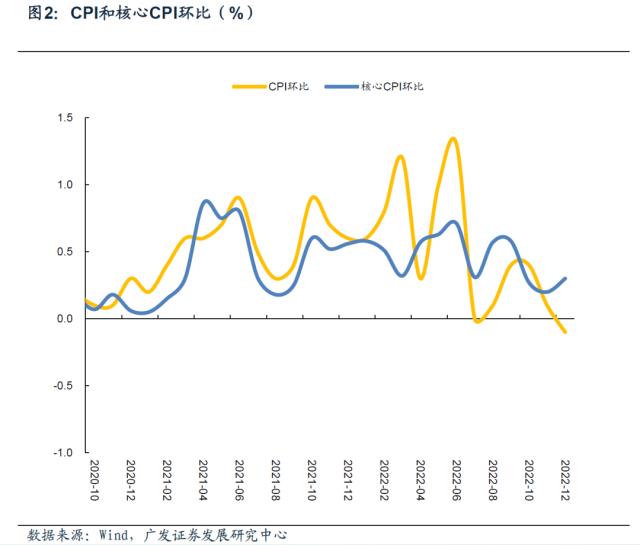

第一,美国12月通胀延续韧性中回落态势,下行幅度符合市场一致预期。CPI同比增6.5%,低于前值的7.1%,市场预期 6.5%;季调后CPI环比降0.1%,低于前值0.1%,市场预期 -0.1%。核心CPI同比增 5.7%, 低于前值的6.0%,市场预期5.7%;季调后核心CPI环比增0.3%,高于前值的0.2%,市场预期0.3%。

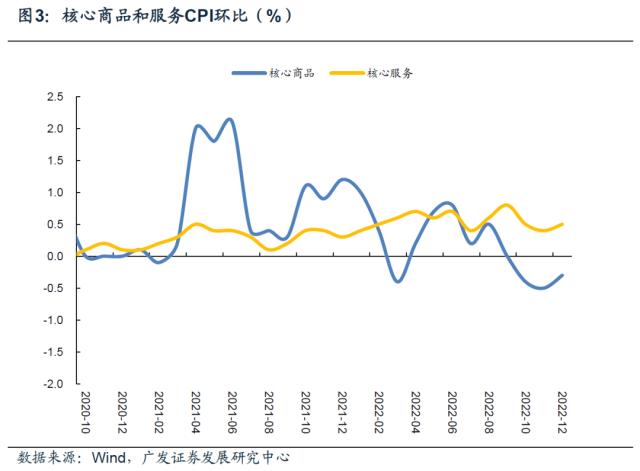

第二,从驱动因素看,能源以及核心商品价格为主要下拉力量,核心服务价格是主要支撑力量。12月能源项环比跌4.5%;二手车和卡车环比跌2.5%;原油价格回落、全球供应链问题缓解、以及强势美元下的进口价格回落是主要背景。食品增速小幅回落但仍维持正值,环比增0.3%。核心服务价格进一步走强,其中住房项环比超预期反弹(环比增0.8%),与薪资成本相关分项表现分化,剔除住房项后,服务通胀环比为0.23%,较前值亦有所上行。

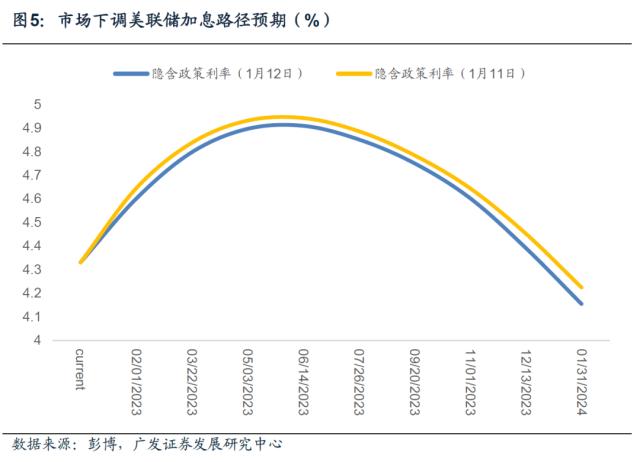

第三,12月通胀数据公布后,Fed Watch数据显示的2月美联储加息25bp的概率上行至93.2%(1月11日为76.7%)。期货市场隐含联邦基金利率终端从1/11日的4.94%回落至4.91%。从资产表现来看,开盘后,十年期美债收益率一度由3.53%快速升至3.57%,尾盘回落至3.44%;三大股指开盘大跌,收盘抹平跌幅,收于小涨;美元指数回落。我们理解,12月通胀数据公布前,市场存在通胀回落幅度会更高的期待,导致数据公布后市场第一反应是股债双跌;在博弈更高通胀跌幅的投资者用脚投票表达失望之后,市场意识到通胀毕竟是沿着预期轨迹回落,实际上未来趋势的确定性进一步得到确认,于是开始反映就业数据韧性+加息斜率放缓的逻辑。

第四,通胀数据符合我们预期,我们维持2月美联储议息会议中将加息25bp、终端政策利率可能在5%-5.25%的判断。降息通道切换的时点将有赖于未来就业数据(“data dependent”)的走势。现阶段,非农以及JOLTS报告都显示偏强的劳动力市场,同日公布的初请和续请失业金人数均低于预期,因此,我们倾向于认为,为达到通胀“持续(“sustained”)且确定回落”的目标以及避免通胀再度反弹,美联储会维持政策利率至2023年四季度,即降息相距仍远。这一观点与市场观点存在一定预期差。若后续这一路径兑现,则美债收益率的定价将会有一定程度调整。在年度报告《越过山丘:2023年海外经济展望》中,我们有详细解析。

正文

美国12月通胀延续韧性中回落态势,下行幅度符合市场一致预期。CPI同比增6.5%,低于前值的7.1%,市场预期 6.5%;季调后CPI环比降0.1%,低于前值0.1%,市场预期 -0.1%。核心CPI同比增 5.7%, 低于前值的6.0%,市场预期5.7%;季调后核心CPI环比增0.3%,高于前值的0.2%,市场预期0.3%。

12月CPI同比以及环比增速均符合预期。其中能源(环比-4.5%)、核心商品(环比-0.3%)为主要拖累项;食品(环比+0.3%)、核心服务(环比+0.5%)为主要贡献项。

12月CPI同比增6.5%,连续第六个月下行,核心CPI同比增5.7%,连续第三个月下行。

从驱动因素看,能源以及核心商品价格为主要下拉力量,核心服务价格是主要支撑力量。12月能源项环比跌4.5%;二手车和卡车环比跌2.5%;原油价格回落、全球供应链问题缓解、以及强势美元下的进口价格回落是主要背景。食品增速小幅回落但仍维持正值,环比增0.3%。核心服务价格进一步走强,其中住房项环比超预期反弹(环比增0.8%),与薪资成本相关分项表现分化,剔除住房项后,服务通胀(未经季调)环比为0.23%,较前值亦有所上行。

12月食品环比增速涨0.3%,前值增0.5%,其中,家庭食品环比涨0.2%,较前值下行0.3个百分点,非家庭食品涨0.4%,连续第二个月回落。

12月能源环比跌4.5%,较11月-1.6%显著回落,其中,汽油价格环比跌9.4%(前值跌2%),为主要拖累项。全球经济衰退预期叠加暖冬效应导致原油和天然气价格回落为主要因素。

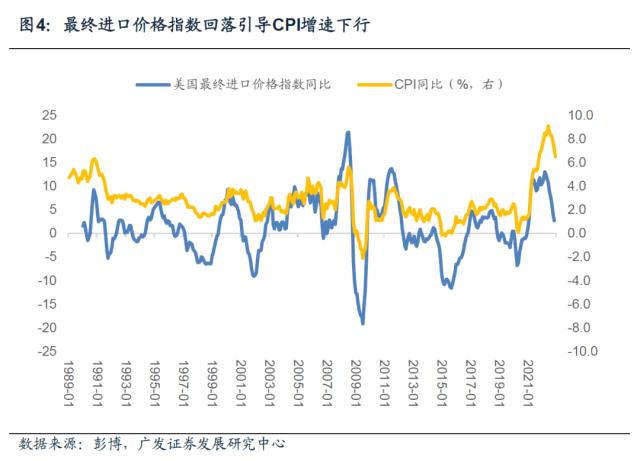

核心商品方面,12月二手车和卡车环比跌2.5%,连续第6个月负增长,为主要拖累项,向前看,汽车零售数据疲软可能导致二手车价格有进一步走弱空间。新车价格环比跌0.1%,前值为0%,主要由于年末新车促销活动。我们认为,全球供应链紧缩问题缓解、运费回落,叠加强势美元,都将持续对商品进口价格产生下行压力,向前看,核心商品价格大概率会进一步走弱。

12月核心服务环比增0.5%,前值增0.4%。一方面,住宅项环比超预期走强,环比增0.8%,前值增0.8%,其中,主要居所租金和业主等价租金增势仍强,环比均上升0.8%;健康保险价格环比跌4.3%,前值跌4%。虽然近期房屋价格以及租房市场价格开始显著回落,但美国劳工局统计住房项价格的方法,主要是基于现有租户租金的调查样本,而新租户租金以及最新房价对CPI住房项的传导通常需要6-12个月时间。因此,我们预计住房项价格上行将在未来短中期内持续。另一方面,薪资相关分项表现分化,剔除住房项后的服务通胀环比增速为0.23%,较前值小幅升温(11月为-0.02%)。其中,非家用食品(+0.4%)、医院服务(+1.5%)、汽车修理(2.1%)环比涨幅较强,机票价格(-3.1%)以及健康保险(-3.4%)价格回落。

12月通胀数据公布后,Fed Watch数据显示的2月美联储加息25bp的概率上行至93.2%(1月11日为76.7%)。期货市场隐含联邦基金利率终端从1/11日的4.94%回落至4.91%。从资产表现来看,开盘后,十年期美债收益率一度由3.53%快速升至3.57%,尾盘回落至3.44%;三大股指开盘大跌,收盘抹平跌幅,收于小涨;美元指数回落。我们理解,12月通胀数据公布前,市场存在通胀回落幅度会更高的期待,导致数据公布后市场第一反应是股债双跌;在博弈更高通胀跌幅的投资者用脚投票表达失望之后,市场意识到通胀毕竟是沿着预期轨迹回落,实际上未来趋势的确定性进一步得到确认,于是开始反映就业数据韧性+加息斜率放缓的逻辑。

12月通胀数据公布后,十年期美债收益率从3.53%快速上行至3.57%,随后大幅走低,收盘回落至3.44%;美元指数盘中最高触及103.1,尾盘抹平涨幅,收盘于102.2点;三大股指开盘大跌,但盘中逆势上涨,收盘均涨,SP500指数收盘涨0.34%,纳斯达克指数收盘涨0.64%,道琼斯工业指数收盘涨0.64%。

在12月通胀数据公布之前,市场存在通胀回落幅度会比预期更多的猜测,导致数据公布后股债双跌;但市场情绪的纠结最终止步于对通胀数据回落的乐观,并开始博弈美联储可能因通胀回落而降低政策利率终端水平。一方面,美联储终端利率预期显著下行,期货市场隐含联邦基金利率终端从1/11日的4.94%回落至4.91%;另一方面,市场对未来美联储降息幅度的预期有所上升,2023年下半年降息幅度由1/11日的72bp上升至76bp。

通胀数据符合我们预期,我们维持2月美联储议息会议中将加息25bp、终端政策利率可能在5%-5.25%的判断。降息通道切换的时点将有赖于未来就业数据(“data dependent”)的走势。现阶段,非农以及JOLTS报告都显示偏强的劳动力市场,同日公布的初请和续请失业金人数均低于预期,因此,我们倾向于认为,为达到“通胀持续地(“sustained”)确定地回落”以及避免通胀再度反弹的目标,美联储会维持高政策利率至2023年四季度,即降息相距仍远。这一观点与市场观点存在一定预期差。若后续这一路径兑现,则美债收益率的定价将会有一定程度调整。在年度报告《越过山丘:2023年海外经济展望》中,我们有详细解析。

第一,虽然通胀水平仍在高位,但连续六个月回落显示通胀大概率处于下行轨道,因此,下调加息节奏可以降低政策风险,平衡加息不够导致高通胀延续以及加息过多导致货币紧缩的滞后效应对经济产生不必要的冲击,我们维持2月议息会议加息25bp的判断。第二,现实就业数据仍强,12月新增非农以及1月4日公布的JOLTS报告均显示就业市场处于较紧张状态,同日公布的初请和续请失业金人数均不及预期,初请失业金人数从20.6万人回落至20.5万人,续请失业金人数从169.7万人回落至163.4万人,均处于历史低位,显示美联储的工作尚未完成(“more work to do”)。第三,从绝对值水平来说,12月薪资同比增速为4.6%,过去3个月年化同比增速为4.1%,相较于美联储所合意的薪资增速仍有一定距离。下一个值得重点关注的数据则是1月31日公布的雇佣成本指数(Employment Cost Index),届时将进一步确认薪资回落的节奏。

核心假设风险:美国经济因美联储快速收紧流动性而陷入深度衰退,导致美联储超预期降息或者提前结束缩表;俄乌局势升级,引发全球通胀再度升温。