核心观点

9月27日,北溪天然气管道泄漏区域发生爆炸,加重欧洲天然气短缺担忧。同一天,乌克兰东部四州入俄公投结束,同意加入俄罗斯联邦。俄乌冲突和俄欧对抗正在加剧,或将导致地缘政治更加恶化。9月2日,俄罗斯已经关闭“北溪1号”,一旦俄罗斯继续中断其他天然气管道,那么欧洲将面对天然气耗竭的风险。欧盟一方面积极储备液化天然气,库存率持续升高,另一方面计划减少天然气需求15%,工业需求可能首当其冲。

天然气短缺冲击欧洲化工和金属产业。欧洲是全球第二大化工品生产地区,预计减产将会对基础化工原材料供应产生影响。在原料紧缺压力下,欧洲化工巨头被迫减产甚至停产。限制天然气供应或将对欧洲有色金属产业造成严重影响。欧洲有色金属行业在燃气短缺和电价飙升的双重影响下也大幅减产。

能源短缺导致电价飙升,破坏欧洲工业基础,企业不得不因成本高涨而逃离欧洲,极有可能“一去不复返”。我们认为,如果能源危机和通胀高企持续更长时间,欧洲工业企业减产甚至停产可能从临时性调整逐渐演变成结构性损伤,造成不可逆的“去工业化”风险,欧洲制造业回落可能是长期趋势。

欧洲制造业企业或正在将业务向外转移,中国是主要目的地之一。中国具备三大优势解决目前欧洲企业面临的困境。第一,中国工业电价在全球范围内都比较低。第二,中国制造业产业门类齐全,供应链相对稳固,抵御风险的能力较强。第三,中国是全球最二大消费市场,增长空间广袤。

欧洲贸易逆差可能长期扩大,欧洲经济逐渐走弱可能是一种长期趋势。

1

北溪管道爆炸,欧洲能否顺利过冬

9月27日,北溪天然气管道泄漏区域发生爆炸,加重欧洲天然气短缺担忧。瑞典和丹麦的测量站在“北溪1号”天然气管道泄漏区域记录了强烈的水下爆炸,震级达到2.3级。根据丹麦机构评估,北溪天然气管道泄漏可能是蓄意破坏。同一天,乌克兰东部顿涅茨克、卢甘斯克、扎波罗热、赫尔松四州入俄公投结束,分别以99.23%,98.42%,93.11%和87.05%的赞同率同意加入俄罗斯联邦。近期,乌克兰展开了反攻,俄罗斯也进行了局部动员,一旦战线到达上述已经公投入俄的地区,俄罗斯或将升级军事对抗强度,使用战术性核武的可能性不断提升。在这种背景下,我们认为,俄乌冲突和俄欧对抗正在加剧,或将导致地缘政治更加恶化。

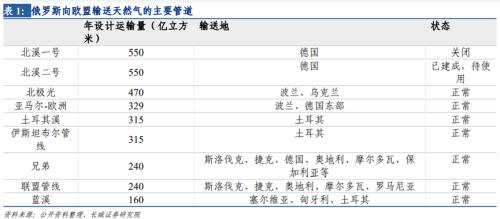

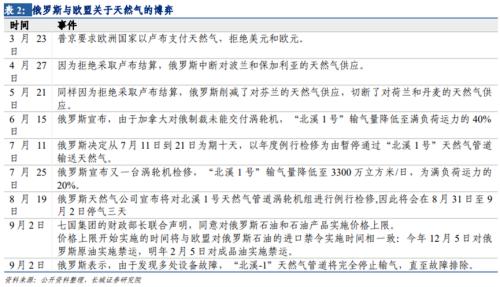

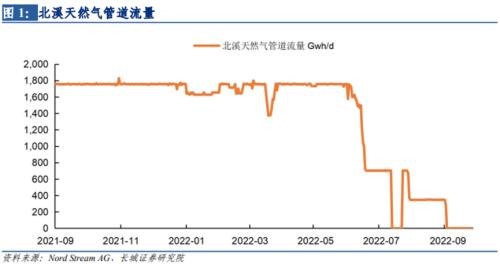

俄乌冲突以来,俄罗斯与欧盟在天然气问题上展开激烈博弈。俄罗斯6月将“北溪1号”天然气管道供应量削减至40%,7月进一步降低至20%。9月2日,俄罗斯宣布因设备故障无限期关闭“北溪1号”天然气管道。2021年,俄罗斯向欧盟供应了1550亿立方米的管道天然气,其中通过“北溪1号”输送了592亿立方米,约占的38.2%。在《俄罗斯断气对欧盟影响有多大?》的专题报告中,我们分析认为,如果俄罗斯不进一步中断其他天然气管道,那么欧盟能够以沉重的经济成本度过能源短缺的冬季。一旦俄罗斯继续中断其他天然气管道,那么欧洲将面对天然气耗竭的风险。

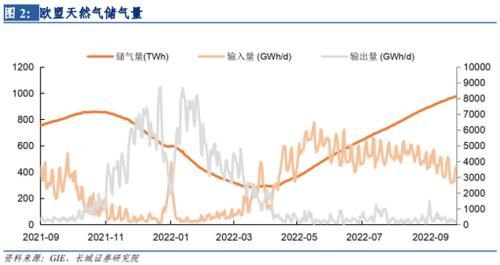

一方面,欧盟积极储备液化天然气,库存率持续升高。根据欧洲天然气基础设施(Gas Infrastructure Europe)数据,8月29日欧盟天然气库存率80.05%,提前完成欧盟委员会制定的11月前储气率达到80%的目标。9月25日,欧盟天然气库存率进一步增加至87.73%,目前每天输入量仍大于输出量,库存仍会增加。从2021年的数据来看,输出量会从10月下旬开始上升,并超过输入量,库存见顶回落。但今年欧盟大量进口液化天然气,输入量一直维持在高位。虽然“北溪1号”断供后,9月日均天然气输入量较8月减少了17.51%,但是较去年同期增加了24.24%。

另一方面,欧盟要求减少天然气需求量15%。8月5日,欧盟理事会正式批准了欧盟国家在今年8月至明年3月比照过去五年平均天然气消耗量缩减15%的规定。目前这一规定并非强制性的,但在天然气急剧短缺的情况下可以强制实行。按照过去五年均值,10月至次年3月平均消耗天然气3309亿立方米。如果削减15%,也就是2022年10月至2023年3月减少496.35亿立方米天然气需求。2021年,“北溪一号”管道输送天然气592亿立方米,那么10月至明年3月对欧盟的天然气供应减少约296亿立方米。缩减的需求可以抵消供应的减少,但是减少15%的天然气需求是否能够像欧盟预想的那样轻易实现呢?

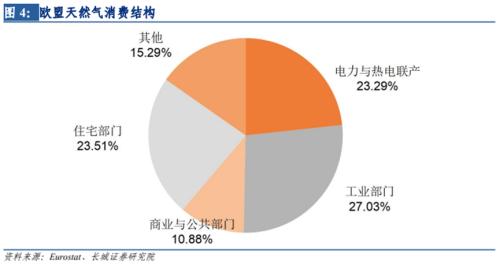

从天然气消费结构来看,居民端消费恐难以减少,工业用气可能首当其冲。欧盟天然气消费中,住宅部门、商业与公共部门属于刚性需求,压缩天然气消费量的难度较大。因此,欧洲理事会要求各国在制定节气措施时,应该优先保证居民家庭、基本社会服务设施、医疗机构和国防设施的用气需求。在这种背景下,工业与其他部门占比约40%的天然气需求可能是重点削减的对象,预计将对工业用气较多的化工和金属行业产生影响。

2

天然气短缺冲击欧洲化工和金属产业

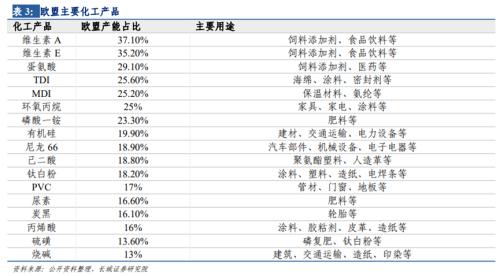

欧盟是全球第二大化工品生产地区,预计减产将会对基础化工原材料供应产生影响。2020年全球化学品销售额3.47万亿欧元,整个欧洲地区为6276亿欧元,占比18.1%,位列世界第二,仅次于中国1.55万亿(44.55%)。俄罗斯中断天然气供应后,欧盟或将优先减少工业部门的用气量。而以天然气为原料制成的合成氨、甲醇、乙烯等化学品是其他化工品的基础原料,一旦出现大幅减产,欧洲化工业将受到全面影响。9月14日,德国化学工业协会预测2022年德国化学产品的产量可能下降8.5%。

在原料紧缺压力下,欧洲化工巨头被迫减产甚至停产。2022年全球化工企业50强中,欧洲地区就有18家。7月27日,全球化工龙头巴斯夫首席执行官表示“我们正在减少需要大量天然气的设施的产量,如氨工厂”。巴斯夫将削减氨产量,并从外部供应商购买一些氨来填补缺口。8月25日,挪威雅苒宣布正在实施进一步的减产,这将使其欧洲合成氨的总产能利用率降至35%左右,削减量相当于310万吨氨和400万吨成品。此外,德国科思创、赢创工业等化工企业也纷纷减产。

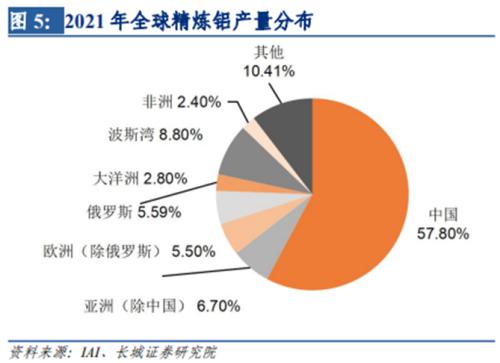

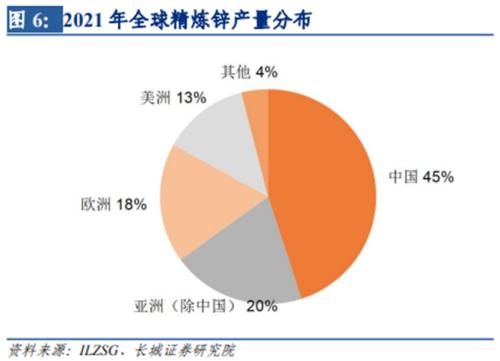

天然气作为热炉燃料,需要在金属材料冶炼过程中大量消耗,限制天然气供应或将对欧洲有色金属产业造成严重影响。根据国际铝业协会(IAI)数据,2021年,全球铝产量6734.3万吨,欧洲生产370.4万吨,约占5.5%。根据国际铅锌研究小组(ILZSG)数据,2021年全球精炼锌产量1399万吨,欧洲生产233.2万吨,约占16.7%。7月下旬,欧洲有色金属协会(Eurometaux)表示,在过去一年欧盟锌、铝产能已经下降近50%的产能,硅和铁合金也大幅减产,铜和镍也将受到进一步影响。

欧洲有色金属行业在燃气短缺和电价飙升的双重影响下大幅减产。2021年四季度以来,欧洲电解铝已经累计减产超过80万吨。9月6日,欧洲最大铝冶炼厂法国敦刻尔克铝业公司也宣布将因能源成本减产22%。去年以来,欧洲精炼锌也已经累计减产了约76万吨。去年10月欧洲最大锌冶炼企业之一的Nyrstar将其在欧洲的三家锌冶炼厂的产量削减了50%。8月16日,Nyrstar宣布将从9月1日期彻底关闭旗下荷兰Budel冶炼厂。随着欧盟对天然气用量的限制以及电价的高涨,预计欧洲有色金属行业会继续减产。

3

企业逃离,欧洲“去工业化”风险加剧

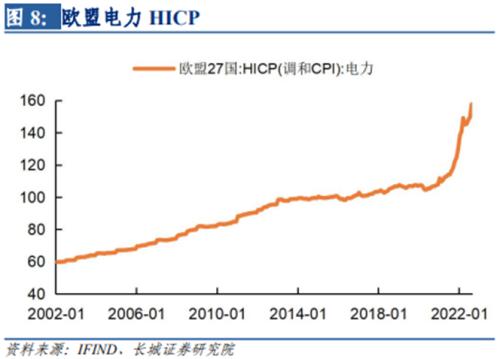

能源短缺导致电价飙升,破坏欧洲工业基础。从2021年初开始,欧盟制造业成本不断上涨,今年5月和6月暂时回落后,7月欧盟PPI同比37.8%,反弹的同时再创历史新高。如此高的制造业成本很大程度上是由于能源短缺后导致的电价飙升。欧盟8月HICP同比已经达到了157.57%,电价暴涨会严重破坏工业基础。随着能源短缺的进一步加剧,电力价格可能还会继续上涨,推动PPI和CPI持续处于高位。

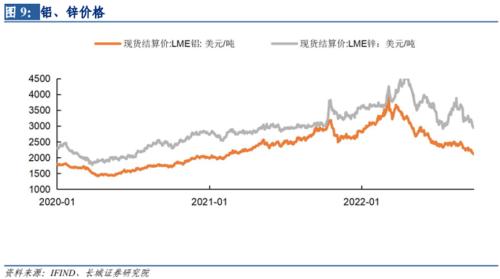

电力价格高涨导致部分制造业入不敷出。以上文提到的有色金属行业的铝、锌冶炼为例,每生产1吨铝大约需要14兆瓦时的电力,每生产每一吨锌大约需要约4兆瓦时的电力。欧洲能源交易所的数据显示,9月17日德国明年交付的电价——欧洲基准电价攀升至1050欧元/兆瓦时。每生产一顿铝、锌仅电力成本就分别约1458美元和417美元,9月LME铝和锌的均价分别约为2239美元/吨、3167美元/吨。再加上原材料、运输和劳工等成本,铝厂和锌厂收入已经没法覆盖成本,因此纷纷宣布减产和停产。

欧洲企业逃离后极有可能“一去不复返”,欧洲“去工业化”风险加剧。近几个月,欧洲多家工业企业宣布关闭旗下部分工厂,导致欧元区制造业连续9个月回落,9月制造业PMI指数48.5%。不过欧企在本地减产停产的同时却在加速海外投资设厂。我们认为,实际上欧洲能源短缺从2021年末就已经初现端倪,俄乌冲突后升级为能源危机,如果能源危机和通胀高企持续更长时间,欧洲工业企业减产甚至停产可能从临时性调整逐渐演变成结构性损伤,造成不可逆的“去工业化”风险,欧洲制造业回落可能是长期趋势。

4

欧企青睐中国,欧洲可能长期逆差

欧洲制造业企业或正在将业务向外转移,中国是主要目的地之一。以欧洲化工龙头巴斯夫为例,9月6日,巴斯夫在广东湛江投资690亿元人民币建设的一体化基地正式投产,每年将生产6万吨改性工程塑料,2023年下半年该基地的热塑性聚氨酯装置也将投入运营。湛江基地建成后将成为巴斯夫全球第三大一体化基地,仅次于德国路德维希港和比利时安特卫普基地。商务部数据显示,2022年1-8月,德国和英国实际对华投资同比分别增长了30.3%和17.2%,反映出欧洲对华投资加速。

中国具备三大优势解决目前欧洲企业面临的困境,成为欧企转移的最佳选择。

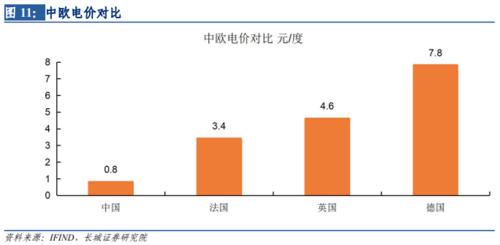

第一,中国工业电价在全球范围内都比较低。中国工业电价约为0.8元/度,而按照最新的明年交付的电力价格,德国电价已经飙升至1050欧元/兆瓦时,约合7.8元/度。以生产一顿电解铝需要14000度电为例,中国电力成本1.12万元,而德国电力成本10.92万元,成本差异显著。并且,欧洲电价冬季可能会继续上涨。中国能源供给有保障,风电、水电、光电等可再生能源发电量逐渐提升,为工业生产提供稳定支持。

第二,中国制造业产业门类齐全,供应链相对稳固,抵御风险的能力较强。近几年来,逆全球化趋势逐渐加剧,贸易制裁和对抗逐渐增多,全球供应链压力加剧,这也是造成供应短缺,进而全球通胀的重要原因之一。中国拥有全球产业门类最齐全、产业体系最完整的制造业,2021年制造业增加值31.4万亿元,全球占比近30%,是世界第一制造大国,应对供应链断链风险的能力相对较强。

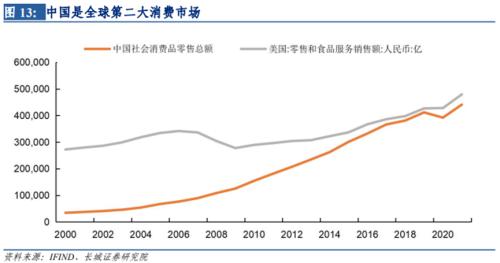

第三,中国是全球最二大消费市场,增长空间广袤。2021年,中国社会品零售总额44.08亿元,同比增长12.5%。按照历史汇率折算,美国社会品零售总额47.92亿元,同比增长11.9%。中国消费市场约为美国的92%。不过,美国消费增长是由于疫情后美联储大放水导致消费需求旺盛,随着美国经济或将在2023年衰退,中国社零总额即将超越美国,成为全球第一大市场。这对欧洲企业来说非常具有吸引力。

经济格局重构,欧洲贸易逆差可能长期扩大。短期来看,欧洲企业向中国转移后,中国从俄罗斯购买的折价石油,然后生产工业制成品出口给欧洲,导致欧洲贸易逆差进一步扩大。中期来看,能源危机导致电力价格飙升、制造业外移、工业投资减少等等现象已经破坏了欧洲的工业基础,我们认为这种损伤是不可逆的。长期来看,欧洲研发费用投入不及中国和美国,在未来的高科技赛道竞争中并不具备优势。因此,中美欧三大经济体中,欧洲经济逐渐走弱可能是一种长期趋势。

风险提示

国际局势恶化;俄罗斯进一步中断天然气供应;欧盟天然气消费超预期;能源价格波动

证券研究报告:

《北溪管道爆炸,能源危机持续,欧洲工业或将长期陷落——宏观经济专题报告 》

对外发布时间:

2022年9月29日