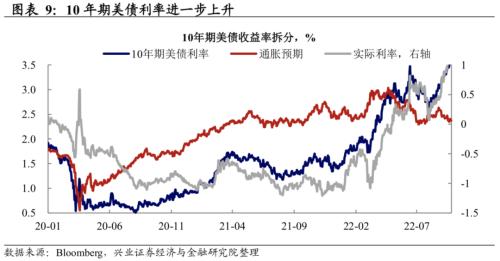

9月联储会议后海外市场剧烈,波动呈现是除了美元其他资产几乎全被抛售的格局:美元一度冲破114,10Y美债利率冲破3.8%,美股基本抹平6月反弹以来所有涨幅,黄金和大宗也全面回调。对此我们认为:

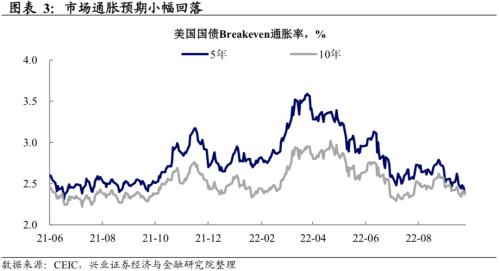

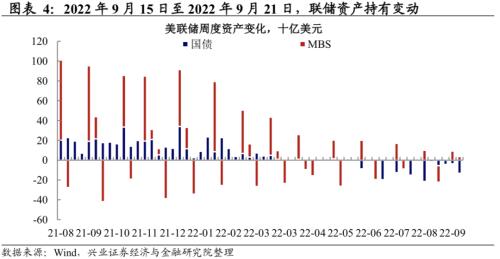

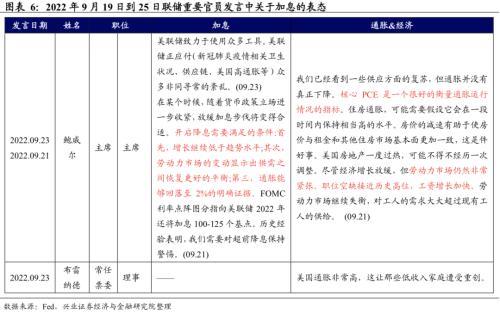

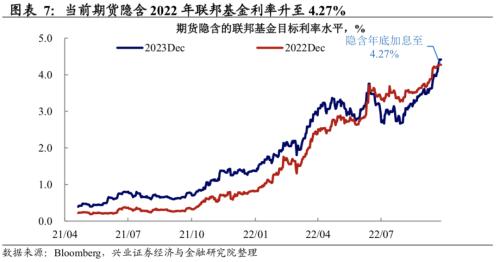

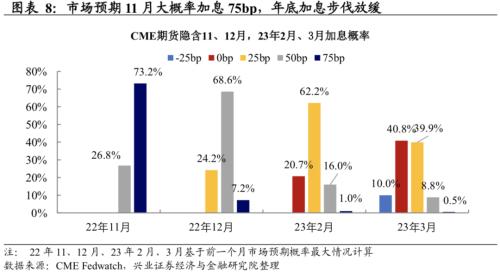

市场核心仍然在担忧央行各国央行更陡峭的紧缩导致的衰退。尽管此前市场充分预期9月加息75bp,但关键在加息的终点:相较于会前市场预期的加息终点4%,点阵图显示多数官员本轮加息终点将升至4.5%至5%。节奏来看,市场预期11月加息75bp、12月加息50bp、23年2月加息25bp,而后开始放缓加息的步伐。会后联储主席Powell和官员Brainard继续放鹰,最新公布的9月Markit PMI也强于预期,更加支撑联储的紧缩。

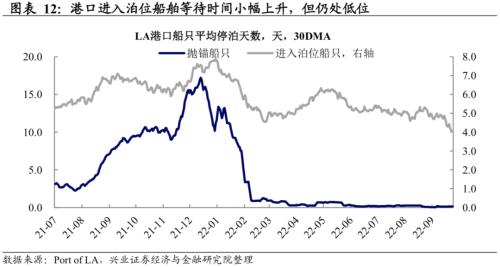

美国通胀粘性的核心矛盾是劳动力短缺。供给层面,油价持续回落,供应链也持续改善(美国洛杉矶和长滩港在泊位及外围等待的船只数回落至历史低位)。但核心在劳动力供给:我们在9月9日报告《就业才是关键》讨论过,超额储蓄支撑下的低端劳动力预期将继续回归,但新冠导致的阶段性供应短缺可能致使劳动参与率缺口难以闭合,进而使工资回落缓慢。更为陡峭的菲利普斯曲线也意味着抗通胀需要更大的牺牲:市场衰退预期愈演愈烈,10Y-2Y利差进一步加大至51bp,创2000年4月以来新高。

央行“摸着石头过河”,美元强势及美股美债震荡可能处于黎明前的黑暗。虽然央行紧缩只能影响需求端,但为了通胀预期的锚定,货币政策只能选择更加陡峭的路径,而由于供给改善速度难以预测,各国央行只能“摸着石头过河”,紧缩超调依然存在。在这种尾部阶段,股债可能都仍将尽力震荡。11月FOMC会议前,关注10月7日的非农数据和10月13日的美国CPI数据。除了联储的鹰派,德国PMI的弱势、英国“紧货币+宽财政”的组合引起的市场对其债务和通胀的担忧,都有望助推美国在未来一段时间内相较于非美经济体维持强势,美元预期也将继续维持强势。

汇率压力暂时仍然存在,但不改货币政策以我为主的空间。美元强势预期将继续给人民币带来贬值压力。但是,今年以来美元指数连续走强的过程中,人民币贬值是阶梯式、脉冲式的:除了4月的急贬和8月中以来的回调,其余时间人民币相对于美元是不弱的。这说明,相对于利差,疫情防控前景和经济增长前景等内生驱动力(行情838275,诊股)可能在今年人民币汇率走势中扮演了更重要的角色。基于此,稳增长诉求下,货币政策以我为主的逻辑依然存在。

风险提示:通胀持续性超预期,联储货币政策收紧超预期。

“通胀-联储收紧”线索追踪

市场:联储鹰派态度坚定,

加息幅度预期上升

通胀:供应链压力整体缓和

风险提示:通胀持续性超预期,联储货币政策收紧超预期

宏观部分来自证券研究报告:《美元站上114之后》

对外发布时间:2022年9月26日

报告发布机构:兴业证券(行情601377,诊股)股份有限公司