巴菲特曾经说过,高速公路收费站(Toll Road)是一种很好的生意模式,因为凡是有通量经过,都需要缴纳一定的费用。他目前持有股份10亿美元的医药流通行业巨头麦克森公司,恰好就是这样一家公司。

二季度,巴菲特掌舵的伯克希尔进一步增持美国医药流通行业巨头麦克森公司(McKesson Corporation,美股代码:MCK),持股价值10亿美元,大约相当于该公司市值的2%。

美国的医药流通行业经过多年的整合,已经形成寡头垄断市场。目前只剩下三个巨头,分别是美源伯根(市占率32%)、卡地纳健康(市占率25%)和麦克森公司(市占率35%),三个加起来占据了整个医药流通行业市场份额的92%。

分析来看,这些医药流通行业巨头都具有现金周转情况好、自由现金流强劲、明显的网络效应和规模经济效应、寡头垄断及重经营资本导致很难有新的竞争对手进入,同时通过提供增值服务牢牢镶嵌进了上下游的产业链等特征,这些都是它们的深厚护城河。

巴菲特曾经说过,高速公路收费站(Toll Road)是一种很好的生意模式,因为凡是有通量经过,都需要缴纳一定的费用。他目前持有的医药流通行业巨头麦克森公司,恰好就是具备这种商业模式的公司。

医药流通行业对接药品制造商和医疗保健提供商、药店以及终端客户,具有明显的规模经济和网络效应。规模越大,越容易均摊后台、市场营销、管理以及技术研发成本;对接的医药制造商和终端客户越多,两头都会有更高的积极性进一步参与,因为对于终端客户来说可以获得更多的药品种类,而对于药品制造商来说,则可以获得更加广阔的市场。

对于药品制造商而言,流通企业将药物和器械集中后再进行分配,同时承担法律所有权,也就是说,如果下游不给钱,这部分坏账的损失,由医药流通企业来承担。另外,医药流通企业为药物制造商提供从临床试验支持以及认证后市场营销推广等一系列活动。

对于下游客户(包括药店、终端零售客户和医疗保健提供商等),医药流通企业可以集中订单,帮助客户向制造商要求大额购买折扣;帮助客户承担品种繁多、单位使用量小、按需且无稳定性的大量经营资本;帮药店提供进货、摆设、营销和管理类的支持服务等。

其中,对于比较重要的下游客户,流通企业还会采取其他办法增进绑定。例如,麦克森营收的20%都是CVS旗下最大的特殊药品零售和邮购综合供应商贡献的。对于这样的大客户,麦克森采取的是长期分销协议。另一个较大的下游客户是沃尔玛的药店连锁。麦克森选择的合作方案是与之形成合资企业,增强对制药企业的议价能力,同时共同分享利润。

不仅仅是麦克森,其他两个竞争对手也都找到了自己的“大腿”,比如美源伯根与沃尔格林联合博兹形成了沃尔格林博兹联合公司,又比如CVS和卡地纳形成了红木公司(Red Oak),而沃尔玛与麦克森则形成了Clarus One联营公司。

最后,这类企业往往拥有不错的现金流。诚然,如果你打开这些公司的资产负债表,会看到他们需要大量的经营资本来维系运转,但是由于应付账款的账期远超存货周转天数与应收账款,因此这三个巨头的现金转换周期天数都是负的,其中美根博源为-10天,麦克森为-5天,而卡迪娜为-2天。

现金转换周期天数为负,意味着你在支付库存的钱之前,库存已经卖出去了,也就是说,卖家在给你提供免费的融资服务——这是一种极好的生意模式,亚马逊就是典范。另外,由于现金周转天数为负,因此这几个公司的自由现金流都远好于净利润。净利润低可以避税,自由现金流强劲则可以投入研发、回购、分红,或外延并购。

或许有人会问,巴菲特为什么选择麦克森,而不是其他两家医药流通行业巨头呢?笔者认为主要是客户集中度、市值和业务地理位置的考量。

卡地纳前五大客户的营收占比达到50%,美源博根的前十大客户的营收占比达到70%,而麦克森的前十大客户营收占比仅为30%,客户分散度最高,抗风险能力更强。

麦克森的市值为520亿美元,比美源博根的300亿,卡迪娜的180亿市值更能承接较大的资金量。

最后比起收购欧洲业务海外扩张的美源伯根,麦克森在收缩到更为赚钱的美国业务,这样一来管理层的精力也可以更加聚焦。

聚焦到公司层面来看,麦克森主要有四大业务板块,分别为美国医药流通、国际医药流通、处方药科技解决方案以及医疗手术解决方案。

由于公司剥离了国际医药流通业务,这块我们可以暂时放下,因为未来公司的注意力将集中到美国市场上。从表1我们可以看到,占营收大头的流通板块是苦差事,经营利润率低得可怜。处方科技解决方案主要是为病人提供获得药物的途径及按时服药/就诊的解决方案,对接50000个药店,超过750000个健康服务提供商(Healthcare Providers),以及超过650个生物制药品牌,是一个相对轻资产的网络解决方案板块,也是公司三个业务板块中经营利润率最高的。医疗手术解决方案主要是给手术中心、理疗办公室、医院和家庭康复中心提供手术相关的设备、器械和药物的,其经营利润率比医药流通要高得多。

这里值得一提的是,医药流通业务里包括两种药,一种是有专利保护的品牌药,另一种是大家都可以生产的仿制药。这两种药物的盈利能力是迥然不同的。

对于品牌药来说,尽管定价很贵,但流通企业在里面拿到的份额非常小,利润率只有1%左右,而仿制药尽管定价很便宜,但流通企业到手的利润率却较多,通常能有10%~20%之间。按照应收来算,75%以上都是品牌药销售所得,因此盈利能力低。

我们也可以在表2中看到,对于制造企业来说,品牌药要赚得多,而仿制药的利润就薄很多,其利润被药店和流通企业分流走了。对于品牌药而言,由于生产厂家都有独家的生产权力,因此流通企业很难压价;对于仿制药,流通企业可以从多个不同的药企手中获得该仿制药,因此仿制药企之间互相打价格战,导致仿制药的利润往流通企业转移。

从投资角度来看,笔者认为,现价介入麦克森公司,是有一定的风险的。

从估值和股东回报角度看,麦克森公司目前市值530亿美元,去年产生了40亿美元的自由现金流,相当于是8%的自由现金流收益,加上未来五年营收增速一致预期为4%,股价看上去,是低估的。

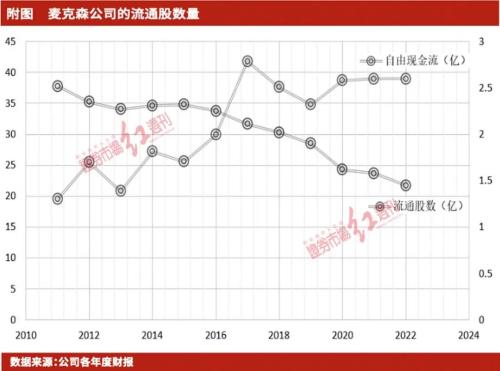

公开数据显示,公司在2013~2017年之间回购并不多,因为那时候主要在并购和消化并购所带来的债务。到了2017年之后,公司聚焦于改善经营,自由现金流数额相对稳定在40亿美元左右,加快了回购以返还资本给股东们(见附图)。

过去十年,公司回购了1亿股流通股,占流通股本的40%,也就是每年资本返还为4%,除此之外还有0.6%的分红。巴菲特买入的公司通常有大手笔持续回购的习惯,无论是Ally金融,还是派拉蒙,或是本文中的麦克森,都是如此。

但对于喜欢抄巴菲特作业的投资者来说,笔者认为这个标的有几个风险不可不察:

第一,这家公司是新冠疫情的受益者。尽管其与美国政府的新冠疫苗和测试套件合约展期到了2023年年中,但不能不说公司这几年业务的突飞猛进有新冠疫情的助攻。当新冠逐渐消退,这部分的业绩可能会停滞甚至下滑,影响公司的整体增速;

第二,过去十年,受益于美国人口老龄化和品牌药价格大幅增长,医药流通企业也因为品牌药价格的增长而营收连创新高。但我们都知道,美国的医药支出和体系无效性在全球都是排在前列的。品牌药的提价不可能永远快于通胀很多,未来是否可能打压品牌药价格是个未知数,如果这样,那么这些流通企业的盈利能力也会受到影响;

第三,对于第二点,绝不是不可能的。事实上,过去几年,我们看到了仿制药历史上最大的一次价格通缩,这个价格通缩导致2018~2019年三大巨头的估值都在12%左右的自由现金流,那时候麦克森的股价只有现在股价的1/3。当然,更惨的是仿制药企业,比如高价收购Allergan仿制药业务的Teva从每股60美元跌成了10美元。接下去仿制药企业如果提价,是否会压缩流通企业仿制药所贡献的收入?

第四,我们投资需要有安全边际。上文提到,三年前麦克森的自由现金流收益高达16%,而现在下降到了8%,但与之伴随的,是翻倍的估值提升。或许这是因为市场已经不担忧亚马逊的“入侵”和阿片类药物的官司诉讼,但至少纵向对比,公司的估值已经远不如几年前那么诱人了。