作者:李俊、梁中华

就业恢复强劲。一方面。7月美国新增非农就业52.8万人,3个月移动平均新增就业仍超40万人。另一方面,失业率回落至3.5%,持续保持在历史低位。不过,劳动参与率回落至62.1%,考虑到担忧疫情、照顾子女、提前退休以及移民减少等因素,我们认为,劳动参与率或难以回到疫情前。

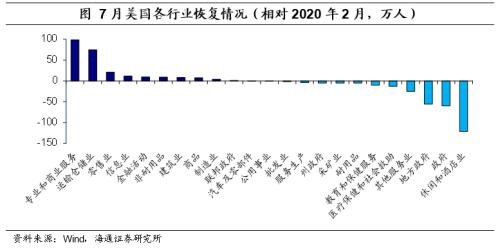

非农总就业已恢复,行业分化大。相对2020年2月,非农总就业已经恢复。其中,商品生产完全恢复,而服务生产和政府仍有缺口。政府、教育保健业和休闲酒店业缺口仍较大,尤其是休闲酒店业仍有120多万人的缺口。即使按照近3个月平均8万人的新增就业估算,休闲酒店业也需要1年以上的时间才能完全恢复。

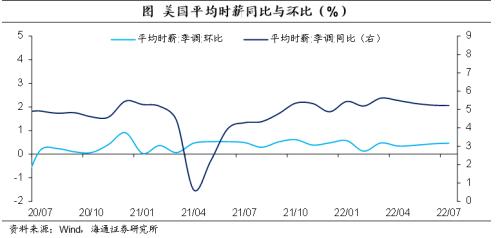

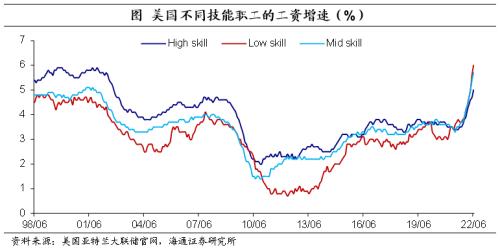

通胀压力仍大。7月平均时薪环比持续上行至0.5%,同比仍高达5.2%。此外,工资面临普遍上涨现象,中低技能职工工资增速为有数据以来新高,高技能职工工资增速也为2001年以来新高,美国工资-通胀螺旋压力仍大。

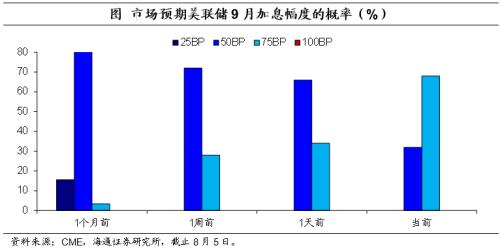

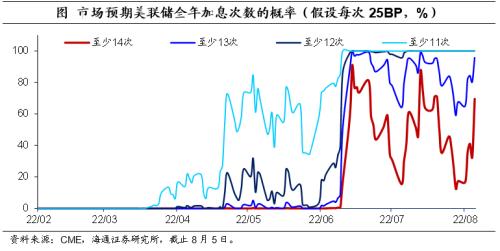

加息大概率不会停止。美国当前经济增速虽略有回落,但失业率还处于历史低位,就业也依然强劲,离衰退仍有距离。美联储当前的核心矛盾仍是高通胀,我们预计,美联储年内加息的步伐大概率不会停止。截至8月5日,CME跟踪数据显示,市场预期9月加息至少75BP的概率上升至68.0%,1天前仅34.0%,全年至少加息13次的概率回升至95%以上,加息14次的概率回升至7成左右。

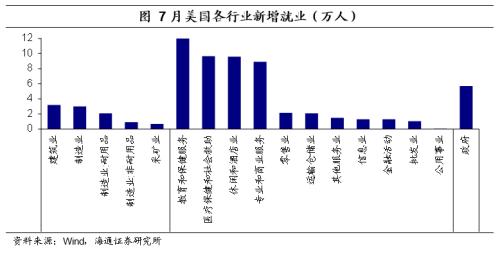

就业恢复强劲。2022年7月美国新增非农就业52.8万人,并上修了前2个月的数据;此外,3个月移动平均新增就业仍超40万人,就业恢复仍然强劲。

其中,贡献最大的仍是服务业,贡献率接近8成。尤其是教育和保健服务业、专业和商业服务以及休闲酒店业,三者贡献了近6成的新增就业。商品生产也贡献了13.1%的新增就业,建筑业和制造业表现都较好。而政府就业贡献也转正,贡献了10.8%。

非农就业已完全恢复。从就业恢复来看,相对2020年2月,非农总就业已经恢复到疫情前的水平,其中商品生产就业较疫情前高7.2万人,而服务就业仍有4万人的缺口,政府就业也有5.5万人的缺口。

进一步来看,不同行业就业恢复分化明显,商品生产方面,建筑业在5月已经恢复正常,制造业也在6月恢复正常,制造业的恢复主要依赖非耐用品制作的恢复,采矿业仍有缺口。而服务生产方面,信息业、金融活动、零售业、专业和商业服务早已恢复正常,教育保健业和休闲酒店业缺口仍较大,尤其是休闲酒店业仍有120多万人的缺口。即使按照近3个月平均8万人的新增就业估算,休闲酒店业也需要1年以上的时间才能完全恢复。

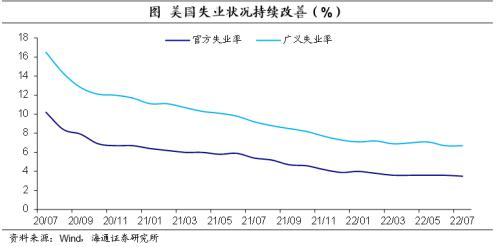

失业率维持低位,劳动参与率小幅下降。7月美国官方失业率为3.5%,较上一月减少0.1个百分点,保持在历史相对低点;广义失业率为6.7%,较上一月持平。7月美国劳动力参与率回落0.1个百分点至62.1%,较疫情前(2020年2月)仍下降1.3个百分点。考虑到担忧疫情、照顾子女、提前退休以及居民仍有积蓄等因素,我们认为,劳动参与率或难以回到疫情前。

通胀压力仍大。7月私人企业员工平均时薪上升至32.3美元,继续创历史新高;同比增速维持在5.2%,保持在历史高位;且环比增速连续3个月上升至0.5%。此外,从不同技能职工来看,低技能职工和中等技能职工的工资增速均达到1998年有数据以来新高,高技能职工的工资增速也达到2001年以来新高,工资面临普遍上涨的压力,美国工资-通胀螺旋压力不减。考虑到新冠对全球供应链带来的影响未完全缓解,地缘风险仍在持续,我们认为,美国仍面临较大通胀压力。

加息大概率不会停止。美国当前经济增速虽略有回落,但失业率还处于历史低位,就业也依然强劲,离衰退仍有距离。美联储当前的核心矛盾仍是高通胀,我们预计,美联储年内加息的步伐大概率不会停止。

截至8月5日,CME跟踪数据显示,市场预期9月加息至少75BP的概率上升至68.0%,1天前仅34.0%。此外,市场预期美联储全年至少加息12次(假设每次25BP)的概率为100%,加息13次的概率回升至95%以上,加息14次的概率回升至7成左右。