顶尖财经网(www.58188.com)2022-8-29 14:08:15讯:

北京证券交易所上市委员会2022年第38次审议会议于2022年8月26日上午召开,浙江夜光明光电科技股份有限公司(以下简称“夜光明”)符合发行条件、上市条件和信息披露要求。

夜光明本次发行的保荐机构(主承销商)为中泰证券股份有限公司,保荐代表人为吴彦栋、赵伟。

夜光明是一家专业从事反光材料及其制品研发、生产及销售的高新技术企业。公司产品涵盖反光布、反光膜等反光材料,以及反光服饰、反光标等反光制品,广泛应用于高可视性职业防护服装、运动服装及装备、时尚服饰鞋帽、雨伞雨衣、交通运输安全、户外广告、市政设施建设等领域。

报告期内,夜光明不存在单个持股超股本总额50.00%的股东,夜光明股权较为分散,单个股东所享有的表决权不足以对股东大会的决议产生重大影响,故夜光明无控股股东。

陈国顺和王增友签署了《一致行动协议》,截至招股说明书签署日,陈国顺直接持有夜光明21.03%的股份,并通过控制万创投资间接控制夜光明13.53%的股份;王增友直接持有夜光明14.39%的股份。陈国顺、王增友共同控制夜光明48.95%的股份,为夜光明共同实际控制人。

在不考虑超额配售选择权的情况下,夜光明拟向不特定合格投资者公开发行股票不超过1349.27万股(含本数);若全额行使超额配售选择权,夜光明拟公开发行股票不超过1551.66万股(含本数),公司及主承销商可以根据具体发行情况择机采用超额配售选择权,采用超额配售选择权发行的股票数量不得超过本次发行股票数量的15%(即不超过202.39万股(含本数))。最终发行数量由公司与主承销商根据具体情况及监管要求协商确定。本次发行全部为新股发行,公司原股东不公开发售股份。

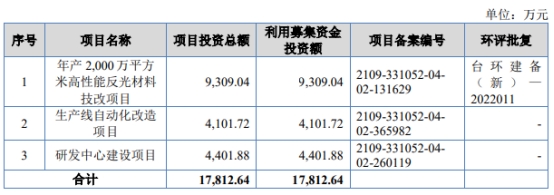

夜光明术本次拟募集资金17812.64万元,其中,9309.04万元用于“年产2000万平方米高性能反光材料技改项目”,4101.72万元用于“生产线自动化改造项目”,4401.88万元用于“研发中心建设项目”。

审议意见

1.请发行人说明并补充披露共同实际控制人争议解决机制是否合理、有效。

2.请发行人补充披露报告期内长库龄半成品和产成品持续增长的原因及合理性,并就存货管理风险作风险提示。

审议会议提出问询的主要问题

1.关于存货。(1)根据申报文件,发行人报告期内1年以上库龄存货金额逐年增加,其中以半成品及库存商品居多且其中3年以上部分的比例在逐年增加,2021年末1年以上库龄存货的期后销售仅占27.94%。请发行人结合1年以上库龄的半成品及库存商品的具体类型、对应型号的销售情况、存货减值测试所选取的售价依据等情况进一步说明发行人是否存在预期无法对外销售的存货,存货跌价准备计提是否充分。(2)发行人对原材料、半成品和库存商品均计提了跌价准备,请发行人说明存货成本低于可变现净值的具体原因,存货跌价准备计提比率高于多数同行业可比公司的合理性,存货是否存在积压。请保荐机构、申报会计师核查上述事项并发表意见。

2.关于一致行动协议。根据申报文件,2018年6月16日,陈国顺、王增友两位自然人股东签署了《一致行动协议》,协议约定:双方通过特定形式在公司会议提案及表决、公司高管提名及投票选举等事项时,意思表示一致;如果双方就审议事项经协商后无法达成一致行动意见,且一方认为该审议事项有必要实施的,该审议事项须由除双方以外的公司董事进行表决或投票,协议双方均需对该事项投弃权票;若该审议事项经其他董事表决或投票通过后,依照《公司章程》规定仍需提交公司股东大会审议的,协议双方均须在股东大会对该事项投赞成票。该协议约定有效期至2023年6月30日。2020年8月25日,陈国顺、王增友重新签署了《一致行动协议》,约定双方通过特定形式在公司会议提案及表决、公司高管提名及投票选举等事项时,意思表示一致;如果双方就审议事项经协商后无法达成一致行动意见,且一方认为该审议事项有必要实施的,一方拟对议案投同意票,而另一方拟对该议案投反对票或弃权票的,则双方在正式会议上均应对该议案投同意票;如果一方拟对议案投反对票,而另一方拟对该议案投弃权票的,则双方在正式会议上均应对该议案投反对票。该协议约定有效期至2023年8月31日。

请发行人说明:(1)上述两份《一致行动协议》就两位实际控制人在决策相关事项意见不一致时的争议解决机制存在重大差异的原因和背景。(2)报告期初至2020年8月25日期间,在陈国顺、王增友二人就相关事项无法达成一致意见时,约定将相关事项交由除二人以外的其他董事进行表决或投票,其二人均需对该事项投弃权票,此种决策方式是否影响该期间发行人实际控制权的认定。(3)目前约定的在一方同意一方反对的情况下以同意的意见为准等的争议解决机制,是否能够保证发行人公司治理的有效性。请保荐机构、发行人律师核查并发表意见。

(文章来源:中国经济网)