【报告导读】当前通胀交易未到过热时,未来将继续领跑市场。当下需求企稳修复路径逐步清晰,为定价大宗商品供给因素创造了空间。鲍威尔超预期“鹰派”发言之后,资产定价将进入“滞胀长夜”。在通胀主线下,我们建议以“旧能源+”思路积极布局。

Summary

摘要

1通胀交易回摆,右侧趋势已经确认

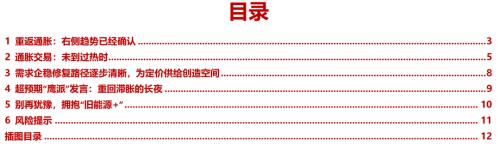

本周(20220822-20220826)传统能源(煤炭、石油石化)、交运、有色、金融以及部分消费(消费者服务、食品饮料)板块表现较好,我们3周前左侧提示的三大交易全部进入右侧区间:上证50跑赢中证1000,全球大宗商品反弹,旧能源回归。有意思的是,当下进入了中报披露期,市场正在对于机构配置比例较高的业绩表现钝化,但积极寻求新的业绩超预期。当下上游资源板块业绩超预期比例较高,同时配合通胀交易的回摆,正在形成宏观与微观投资视角的共振。

2未到过热时:通胀交易将领跑市场

当前市场与2021年9月确实有部分相似之处:趋势交易者均是市场的主导力量。但具体的参与者结构存在明显差异(21年9月以两融为代表的内资趋势交易者相对活跃,当下北上交易盘更为活跃),当前趋势交易者正处于切换期(正在从前期热门赛道转向)、且尚未明显出现比两融更为激进的趋势交易者,这意味着当前传统资源板块可能并不如2021年9月那般极致拥挤,反而趋势交易者正在从成长切往传统资源板块。此外,近期市场出现了低位股(低PE、低PB)阶段跑赢的情形。从历史上看,在成长风格占优的后期,往往会出现低位股阶段跑赢成长风格(价值不一定)的情形,往后则常常是风格切换的开始(可能短暂反复)。本轮真正的周期行情可能才刚刚开始。

3需求企稳修复路径逐步清晰,为定价供给创造空间

自7月28日,中央政治局会议首提“保交楼”,压实地方责任以来,房地产市场近期出现了积极的变化,部分城市相继出台不同的房地产纾困方案,往后看,更多的“纾困”方案可能正在路上,而实施效果较好的方案可能在未来进一步被推广至全国。从这一维度看,市场对于地产链的悲观预期可能存在上修的空间。回到大宗商品视角,国内外前期为需求的快速下行对其进行了充分定价,当下,中外能源的短缺导致了工业金属、化工品大量产能的退出,部分品种库存却又维持在历史低位,在需求担忧被充分定价并有所修复后(如地产“纾困”路径逐步清晰),供给因素将再次成为逻辑主线,周期重定价之路已然开启。

4超预期“鹰派”发言:告别衰退的抢跑,资产定价将进入“滞胀长夜”

在杰克逊霍尔会议上,美联储主席鲍威尔发表了超市场预期的“鹰派”言论,但是“鹰派”的方式有所不同。会后资产价格表现是:大宗商品价格仍展现了较强的韧性,市场开始定价9月加息75bp的概率回落,但加息将会持续到2023年年中之后的概率上升。我们在《等待重定价》中指出,市场前期定价的是快速加息抑制通胀并进入衰退,从而重新进入宽松周期,这较大程度计入了全球成长股的前期表现中,而大宗商品前期快速定价了需求下行。当下的现实是:通胀具有粘性,抑制通胀从短期变成了长期问题。此场景下,短久期的价值股将重新占优,而盈利受益于通胀粘性的周期股将更具弹性。

5别再犹豫,拥抱“旧能源+”

我们曾提出,围绕全球过剩的金融资产支撑的需求,资源、劳动力和部分制造类商品仍然短缺,解决的路径无非是:紧缩以抑制金融资产和需求,通胀导致货币信用体系遭受冲击,地区冲突平衡资源与消费以及虚拟需求缓解资源矛盾。在通胀主线下,我们建议以“旧能源+”思路积极布局。我们推荐(1)“旧能源+”组合:作为传统能源本身的动力煤、油气,兼具能源网络基础建设需求与“能源”载体属性的工业金属(铝、铜)正在体现出我们前期指出的超预期弹性,能源转换的企业,不应该被忽视,看好解决老能源的空间错配(油运),以及能源矛盾带来的货币冲击黄金。(2)对中国需求预期修复可以关注:房地产、白酒、纯碱。(3)成长领域关注通胀下的解决路径:、元宇宙。

风险提示<?XML:NAMESPACE PREFIX = W />:地产下行对经济影响有限,海外超预期衰退,测算误差

报告正文

1、重返通胀:右侧趋势已经确认

近期市场出现明显调整,正如我们自6月29日点评《为中国宏观波动率的回升做好准备》发布以来,通过一系列报告反复提示的,当前市场出现高波动的背后,实际是放大的宏观波动率。而从结构上看,当前市场结构已经发生了明显的松动,通胀交易可能正在逐步回摆,具体而言:本周(20220822-20220826)传统能源(煤炭、石油石化)、交运、有色、金融以及部分消费(消费者服务、食品饮料)板块表现较好,而7月表现较好的(机械、军工)、新能源(包括汽车)产业链则明显调整。我们3周前左侧提示的三大交易全部进入右侧区间:上证50跑赢中证1000,全球大宗商品反弹,旧能源回归。

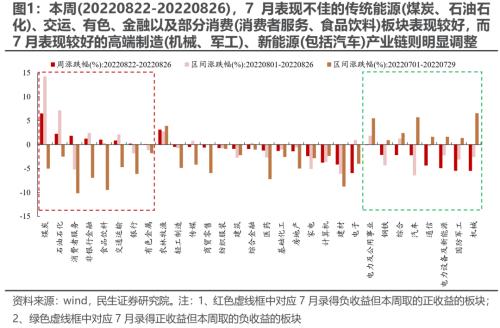

换个维度来看,基于截至8月27日的盈利预测,我们发现:近期表现突出的板块大多属于:(1)2022Q2业绩超预期比例较高、且2022Q2主动偏股基金配置比例相对较低的板块;或者(2)净超预期比例(板块超预期占比与不及预期占比之差)提升明显的板块。但值得一提的是,本周表现不佳的新能源产业链等板块,同样也呈现了相对较高的景气度。市场正在寻找新的配置思路,此时上游企业本身较好的盈利基本面,配合通胀粘性逐渐显现,通胀交易或将会形成宏观与微观视角的共振。

2、通胀交易:未到过热时

8月“限电”以及近期再度归来的传统能源(煤炭、石油石化等)板块,不由得使得投资者回忆起2021年9月的行情。对比来看,当前市场与2021年9月确实有部分相似之处,但实际差异明显。具体来看:

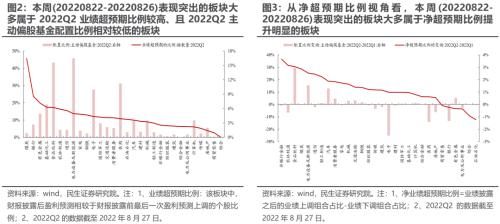

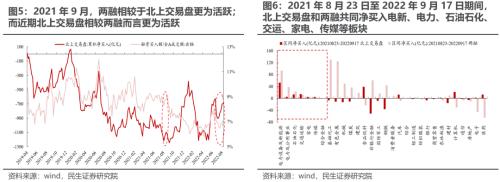

(1)趋势交易者(北上交易盘、两融等)是当前市场的主导力量,这一点与2021年9月是相似的,正如我们在报告《市场仍存不稳定因素》、《“趋势”力量先行》、《“趋势”力量加速》中连续提示投资者的,这也是市场大幅波动的来源。

(2)但拆分来看,相较而言,2021年9月,以两融为代表的内资中的趋势交易者相对活跃,而当下则是北上交易型资金更为活跃;

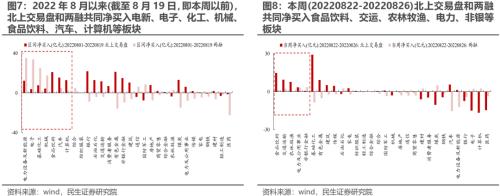

(3)板块上,当前趋势交易者的配置方向正处于“转向”期。具体而言,本周(20220822-20220826)北上交易盘与两融共同买入的板块,相较于前几周变化明显。

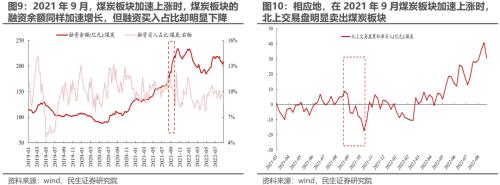

(4)值得关注的是,2021年9月,煤炭板块加速上涨时,煤炭板块的融资余额同样加速增长,但融资买入占比却明显下降,并且北上交易盘明显选择卖出煤炭板块,这意味着当时市场出现了大量的相较于两融更加追逐“赚钱效应”的趋势交易者,而当前无论是融资余额还是融资买入占比,均未指示类似的场景。

总结而言,当前与2021年9月类似的是,趋势交易者均是市场主导力量,但具体的参与者结构存在明显差异、当前趋势交易者正处于切换期、且当前并未明显出现比两融更为激进的趋势交易者,这意味着当前传统资源板块可能并不如2021年9月那般极致拥挤,反而是趋势交易者正在从成长板块切往传统资源板块。

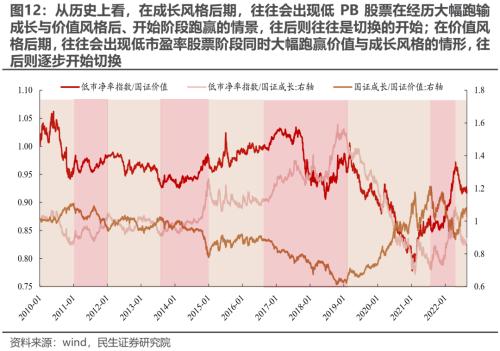

此外,近期市场出现了低位股(低PE、低PB)开始阶段跑赢的情形。从历史上看,在成长风格占优的后期,往往会出现低位股(低PE股、低PB股)阶段跑赢成长风格(价值风格不一定)的情形,往后则常常是风格切换的开始(可能短暂出现成长风格占优)。站在当下时点看,本轮真正的周期行情可能才刚刚开始。

3、需求企稳修复路径逐步清晰,为定价供给创造空间

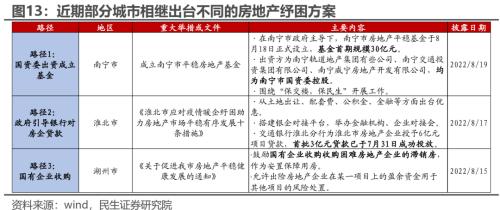

自7月28日,中央政治局会议首提“保交楼”,压实地方责任以来,房地产市场近期出现了积极的变化,部分城市相继出台不同的房地产纾困方案:

路径1:国资委控股企业出资,成立“纾困”基金;

路径2:政府出台鼓励政策,引导向房地产企业贷款;

路径3:鼓励国有企业收购出险房企项目;

往后看,更多的“纾困”方案可能正在路上,而实施效果较好的方案可能在未来进一步被推广至全国。从这一维度看,市场对于地产链的悲观预期可能存在上修的空间。

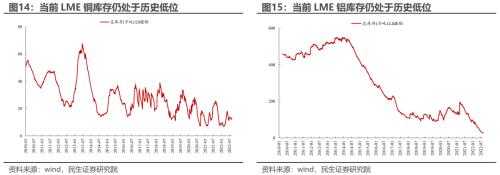

实际上,回到大宗商品视角,国内外前期为需求的快速下行对其进行了充分定价,当下,中外能源的短缺导致了工业金属、化工品大量产能的退出,部分品种库存却又维持在历史低位,在需求担忧被充分定价并有所修复后(如地产“纾困”路径逐步清晰),供给因素将再次成为逻辑主线,周期重定价之路已然开启。

4、超预期“鹰派”发言:重回滞胀的长夜

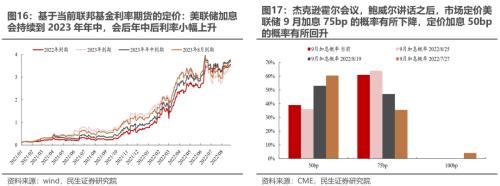

北京时间8月26日晚间,美联储主席鲍威尔以简短的发言表达超市场预期的“鹰派”言论。而在此之前,由于7月美联储偏鸽言论以及7月CPI超预期下行,美国金融环境甚至一度边际宽松。随着鲍威尔再次强调美联储以“抗通胀”为首要任务,并提高了对于经济放缓的容忍度,美元与美债收益率的进一步抬升,这再次确认了市场对美国经济的衰退与宽松交易的尾声,相应地,以原油、铝等为代表的大宗商品价格仍展现了较强的韧性,市场对于通胀粘性的交易在回摆之中。

值得关注的是,在鲍威尔发言结束之后,市场定价美联储9月加息75bp的概率有所下降、加息50bp的概率回升,并且预计美联储加息将会持续到2023年年中。这意味着的是:市场放缓了对于美联储快速打击导致衰退的担忧,但是提升了美联储未来的可能将在更长的时间内收紧货币的担忧。我们在《等待重定价》中曾分析,投资者在成长股中和大宗商品远期合约的定价曾是:快速加息导致衰退然后宽松。然而现实可能是:通胀具有粘性,长时间的紧缩与滞胀期。这将有利于短久期资产,价值比成长有韧性,而通胀受益资产将更具优势。

此外,值得一提的是,我们在此前的报告中多次提及北上交易型资金净买入与美债实际利率存在负向关系,且主要集中于前期热门赛道,而当前北上交易型资金是当前市场的主导力量之一,这可能加速趋势力量的切换进程,并对前期热门赛道形成一定压制。

5、别再犹豫,拥抱“旧能源+”

我们曾提出,围绕全球过剩的金融资产支撑的需求,资源、劳动力和部分制造类商品仍然短缺,解决的路径无非是:紧缩以抑制金融资产和需求,通胀导致货币消灭,地区冲突平衡资源与消费以及虚拟需求缓解资源矛盾。

在通胀主线下,我们建议以“旧能源+”思路积极布局。我们推荐(1)“旧能源+”组合:作为传统能源本身的动力煤、油气,能源转换的电力企业,而兼具能源网络建设需求与“能源”载体属性的工业金属(铝、铜)不应该被忽视,看好解决老能源的空间错配(油运),以及能源矛盾带来的货币冲击黄金。(2)对中国需求预期修复可以关注:房地产、白酒、纯碱。(3)成长领域关注通胀下的解决路径:国防军工、元宇宙。

6、风险提示

1)地产下行对经济影响有限。如果地产下行对经济的影响有限,那么这将意味着经济下行压力相对而言并不大,那么宏观波动率存在收敛的风险。

2)海外超预期衰退。如果海外超预期衰退,那么通胀将迅速下行。

3)测算误差。数值模型是对历史的拟合,拟合本身存在误差,另外,统计样本本身也可能造成测算结果的误差。