顶尖财经网(www.58188.com)2022-8-20 8:54:00讯:

继“蔚小理”后,造车新势力上市公司将再添一员。

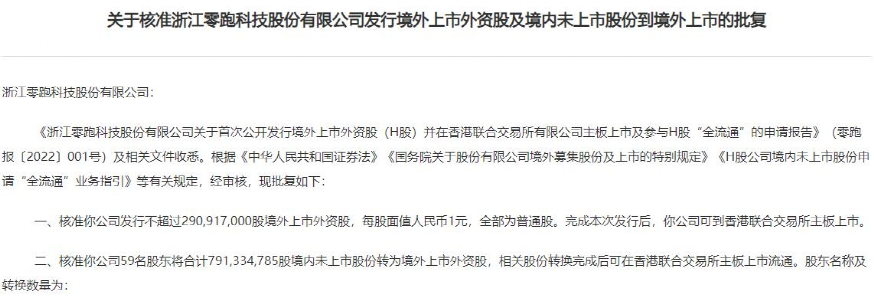

8月19日,证监会官网显示,核准浙江零跑科技股份有限公司(零跑)发行境外上市外资股及境内未上市股份到境外上市。早在今年3月,零跑便向港交所递交招股书,尽管在IPO前融资近120亿元,但其现金流状况仍旧紧绷。

值得一提的是,这家造车新势力7月销量已将“蔚小理”悉数甩在身后。另外,其身后的安防龙头大华股份(002236)背景亦引人瞩目,而私募大佬葛卫东也现身其股东名单之中。

脱胎于安防龙头大华股份

根据证监会文件显示,零跑科技股份有限公司将在香港联交所主板上市,核准公司发行不超过2.91亿股境外上市外资股,每股面值人民币1元,全部为普通股。

完成本次发行后,零跑可到香港联合交易所主板上市,核准公司59名股东将合计7.91亿股境内未上市股份转为境外上市外资股,相关股份转换完成后可在香港联合交易所主板上市流通。

更在今年3月17日,零跑便向港交所递交上市申请书,联席保荐人为中金、花旗、摩根大通、建银国际。零跑将成为继“蔚小理”之后,第四家IPO的中国新造车企业。

零跑科技最令市场关注的是,其身上流淌的大华“血液”。零跑的创始人是A股著名安防龙头大华股份的创始人和前副董事长——朱江明。朱江明曾经表示,“零跑科技是一家非常‘理工男思维’的造车企业,每一个模块都是从头做起”。

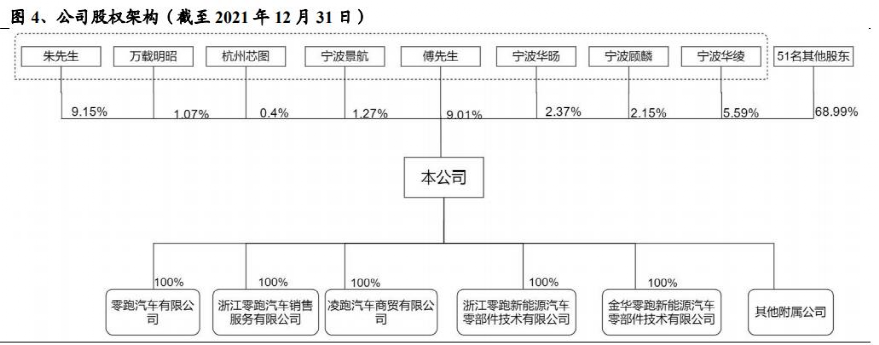

而从股权上看,零跑单一最大股东为朱江明夫妇和大华股份董事长傅利泉夫妇所结成的一致行动人。朱江明夫妇和傅利泉夫妇直接及间接拥有公司约31.01%股权,其余股东拥有公司68.99%的股份。

拥有5%以上的公司股权的投资方还包括拥有8.89%股权的大华技术,国舜领跑拥有公司5.98%的股权,国信证券拥有公司5.7%的股权,宁波华绫拥有公司5.59%的股权。此外,私募大佬葛卫东也现身零跑股东名单中。根据证监会名单,其持有零跑1834.42万股。

在产业链上,零跑和大华股份也有着千丝万缕联系。其招股书显示,在生产制造方面,代加工、服务采购环节由大华科技“挑梁”,而且汽车零件及系统也是由大华股份子公司华锐捷科技提供。

在投资者关系问答环节中,大华股份被问到华锐捷科技发展近况如何时表示:“2022年,是公司进入汽车电子领域的第三年。这两年,华锐捷充分发挥大华在视频领域的技术优势,以视频为核心,布局智能驾驶方向,积极拓展车载前装和后装市场。目前华锐捷已经实现量产L2+级辅助驾驶系统与智能泊车系统,赋能汽车行业数智化转型。”

不过,大华股份近日在投资者互动平台表示,公司对零跑科技仅为参股,不参与具体经营。

资金链紧绷加速IPO进程

零跑为何此时选择登陆港交所,其招股书可窥豹一斑。

招股书显示,截至2021年底,零跑现金及现金等价物仅为43.38亿元。而在2020年和2019年,其手头更为紧张,现金及现金等价物分别为1.01亿元和2.06亿元。

根据蔚来、小鹏、理想三家截至2021年末的现金储备,分别为554亿元,435.44亿元,501.60亿元。与蔚小理三家相比,零跑可谓囊中羞涩。

而且零跑经营现金流状况也并不理想,其在2019年-2021年经营活动产生的现金流净额均告负,分别为-6.75亿元、-7.32亿元和-10.19亿元。

而且,近年来的新能源汽车销售也并不能为零跑带来盈利。在2019年-2021年间,零跑连续三年亏损,而且因经营亏损增加,其净亏损口径持续扩大。由2019年的9.01 亿元增加到2021年的28.46亿元,2021年净亏损同比增加158.73%。

零跑在招股书中表示,经营费用方面受到门店扩张、营销活动增加、薪酬水平增长、C11开发、行政人员扩张等影响导致销售开支、研发费用及行政开支相应增长导致持续亏损,预计2022年仍会录得亏损。

事实上,零跑自2015年成立以来,共计获得4轮主要融资,总计118.67亿元。2018年收到3.65亿元pre-A轮融资;2019年获得A轮融资11.21亿元融资;2021年1月完成B轮融资43亿元。其后公司亦于2021年3月完成股份有限公司的转制,并于同年11月完成C轮融资60.81亿元。彼时认购注册资本累计6.12 亿元,加初始注册资金4亿元,总注册资金达到10.12亿元。合计四轮融资金额为118.67亿元。

其中主要投资者包括红杉智盛、上海电气香港、金华舆轩、长沙诺丰、杭州汉智、舟山灏海、湖州景鑫、国舜领跑、绿色领跑、中金滨创及中金传誉。

尽管融资金额达到近120亿元,但这一金额对于造车新势力而言并不充裕,囊中羞涩也成为其加速IPO主要原因之一。

2025年底前推出八款新车型

根据招股书显示,零跑将募集资金的40%将用于研发,其中15%将用于拓展智能电动汽车组合。 计划以每年一到三款车型的速度于2025年底前推出八款新车型;15%将用于为扩大团队及包括自动驾驶系统 Leapmotor Pilot 及智能座舱系统 Leapmotor OS 在内等先进汽车智能技术的开发提供资金;而10%将用于改进电动化技术。

另外,其募集资金的25%将用于提升生产能力,其中包括计划投资于生产场地以及杭州工厂。剩余的25%募集资金将用于扩张业务及提升品牌知名度,包括扩大销售及服务网络,提升品牌知名度以及建立国际市场布局。据了解,零跑计划开拓欧洲市场。

今年以来,零跑在造车新势力中可谓一匹“黑马”。在2020年,零跑共计交付8050辆电动车,到了2021年,其共计交付4.37万辆,同比增443.5%。

在今年7月,零跑交付量更是已经过万,达到12044辆。其1-7月已经累计交付6.4万辆。值得一提的是,蔚来7月交付只有10051辆,理想交付为10422辆,而小鹏交付量为11524辆,很明显,零跑已将蔚小理甩在身后。

不过,未来几年,新能源赛道的厮杀将更为激烈,研发新车型、铺设充电以及门店渠道,都需要投入大量资金。对于零跑来说,IPO或许只是一个起点。

(文章来源:中国基金报)