随着美国通胀走高愈演愈烈,以及其对我国加征的出口商品关税陆续到期,近日美国总统拜登正在研究有关我国对美出口商品的关税问题。那么,如果加征关税被取消,将会给我国出口带来怎样的影响?具体到各个行业又会产生怎样的变化?本报告对此展开分析。

概要

-

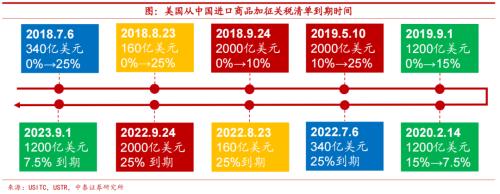

加征关税何时到期?原340亿美元(清单1)、160亿美元(清单2)以及2000亿美元(清单3)等三个批次商品加征关税将于今年下半年陆续到期,而原1200亿美元(清单4)批次的商品加征关税将于明年9月到期。如果取消加征关税能够顺利实施,则我国出口商品的竞争力有望提升,对美出口增速很可能将得到提振。

-

哪些行业更为受益?首先,从规模来看,机械电气类商品最为受益。在最先到期的清单1和2中,机械电气类的商品规模为295亿美元,占比超过75%。第二,从税率变化来看,交运设备税率降幅或最大。根据税率变化情况,实际税率提升最高的交通运输设备行业在取消加征关税后,关税回落幅度或最大。第三,从加征关税取消的顺序来看,机械电气率先受益,纺服相对靠后。近月到期的清单1和2将推动机械电气行业的实际关税回落约2.6个百分点,而将于9月底到期的清单3影响最为广泛,或带动各行业实际关税回落约5个百分点以上。而将于明年9月到期的清单4的关税影响主要集中在纺服行业。第四,从行业潜力来看,电子行业提升潜力最大。电子电器、机械设备与轻工制造业对美营收依赖度相对较高,且关税变动幅度不低,取消关税对这些行业的出口增速或有较高提升。最后,取消关税拉动出口约2个百分点以上。根据对加征关税商品实际关税变动率的计算,得到中国对美总出口的等价关税变动率约在8个百分点左右。结合前人对出口弹性的论文研究,我们估计取消加征关税对我国出口增速的拉动约在2.0%-3.2%。

-

年内需要担心出口么?对于下半年出口形势的判断,不仅要考虑到可能存在的关税税率调整,也需要兼顾外部需求环境的变化。一方面,美国消费有所放缓。二季度以来美国消费增速正面临放缓,美国5月个人实际消费支出环比录得-0.4%,为2022年以来首次出现环比负增。牛鞭效应或将放大波动。由于牛鞭效应的时滞和放大特性,零售商的需求回落可能也将逐步放大并传导到批发商和制造商。而过去美国衰退期间进口平均损失约7%。另一方面,全球多国或也步入衰退。欧洲经济同样举步维艰。制造业层面,欧洲多个经济体制造业PMI逐月回落。消费者信心层面,主要经济体的消费者情绪均持续下降。作为欧洲经济火车头的德国近三十年来首次出现贸易逆差,使得其二季度GDP收缩风险骤增。经济衰退期间发达国家进口收缩明显。全球主要发达国家在经济衰退期间,进口的收缩幅度要明显高于消费和出口。同时新兴市场出口增速会显著回落,美国衰退期新兴经济体出口损失的中位数约为-12%。不过,我们认为,发达经济体出现实质性衰退可能尚需时日,下半年我国出口将仍具韧性,预计出口增速中枢或位于8%左右。

1

加征关税何时到期?

出口加征关税陆续到期。在我们同美国之间的贸易争端中,美方对我国出口商品加征关税的依据——“301调查”的有效期为4年,原340亿美元(清单1)、160亿美元(清单2)以及2000亿美元(清单3)等三个批次商品加征关税将于今年下半年陆续到期,而原1200亿美元(清单4)批次的商品加征关税将于明年9月到期。

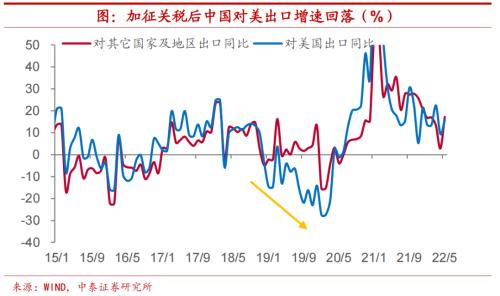

对美出口增速有望提振。自2018年美国对清单1包含的中国出口商品加征关税以来,中国对美出口增速就经历了较为显著的回落,直至新冠疫情爆发之后,我国对美国的出口增速才逐步恢复至贸易争端前的水平。而如果取消加征关税能够顺利实施,则我国出口商品的竞争力有望提升,对美出口增速很可能将得到提振。

2

哪些行业更为受益?

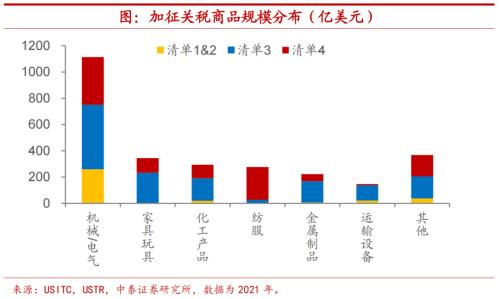

机械电气类商品最为受益。从加征关税所涉及的行业来看,机械电气类的商品规模最大,总额约为1114亿美元。在最先到期的清单1和2中,机械电气类的商品规模为295亿美元,占比超过75%。相较清单1和2,清单3中涉及的商品种类更多,除机械电气类商品外,家具玩具等轻工业品的比重最高,规模约为233亿美元,在清单3中的比重约17%。在明年才到期的清单4中,纺服类商品的规模约为276亿美元,比重相较于其他批次的清单大幅提升至23%。

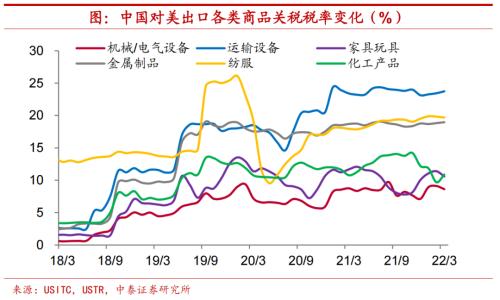

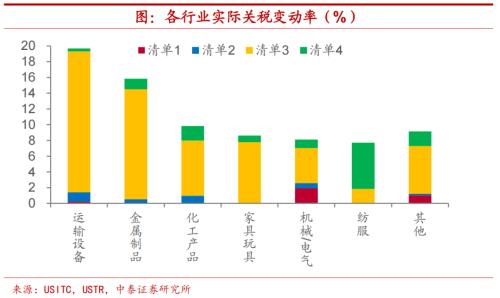

交运设备税率降幅或最大。考虑到美国在加征关税后,分批次对多类商品关税进行了豁免,所以我们进一步考察各行业实际关税的税率变化。根据税率变化情况,实际税率提升最高的交通运输设备行业在取消加征关税后,关税回落幅度或最大。而金属制品税率回落幅度或仅次于交运设备,而机械电气、家具玩具、纺服和化工产品关税税率回落幅度相对较小。

机械电气率先受益,纺服相对靠后。若从加征关税取消的时间顺序上来看,机械电气行业或将率先受益。如果加征关税到期全部取消,则近月到期的清单1和2将推动其实际关税税率回落约2.6个百分点。而将于9月底到期的清单3影响最为广泛,除纺服行业外,取消清单3的加征关税或带动各行业实际关税税率回落约5个百分点以上。将于明年9月到期的清单4的关税影响主要集中在纺服行业。

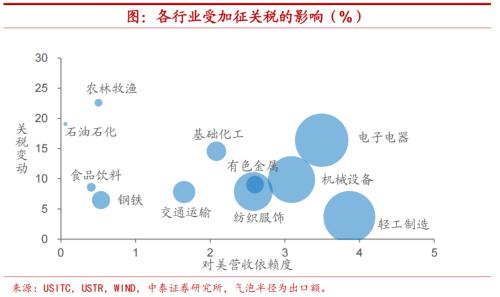

电子行业提升潜力最大。通过分析各行业实际关税税率变动和来自美国的营收依赖度,我们发现,若加征关税全部取消,则电子电器行业出口增长的潜力最大,其次是机械设备与轻工制造业。这些行业对美营收依赖度相对较高,且关税变动幅度不低,取消关税对这些行业的出口增速或有较高提升。

拉动出口2个百分点以上。根据对加征关税商品实际关税变动率的计算,我们可以得到中国对美总出口的等价关税变动率,这一数值约在8个百分点左右。在国际贸易领域中,部分文献对出口的关税弹性进行了计量研究,根据Fajgelbaum(2019)和Xu(2020)等人的研究,我国对美出口商品总额相对于关税税率的弹性约在-1.5到-2.4之间。据此,我们求得,取消加征关税对我国出口增速的拉动约在2.0%-3.2%。

3

年内需要担心外需回落么?

诚然,对于下半年出口形势的判断,不仅要考虑到可能存在的关税税率调整,也需要兼顾外部需求环境的变化,特别是在全球经济增长逐步放缓,发达经济体面临衰退风险的条件下。

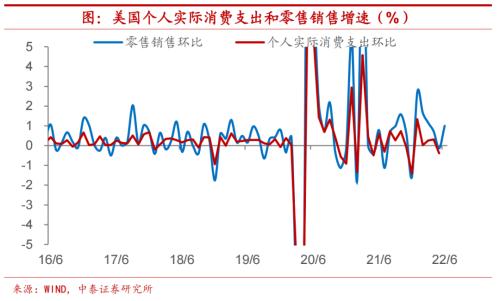

美国消费有所放缓。二季度以来美国消费增速正面临放缓,经通胀调整后,美国5月个人实际消费支出环比录得-0.4%,为2022年以来首次出现环比负增。与此同时,5月美国季调后零售销售总额环比下降0.3%,同样为2022年年初以来首次下滑,虽然6月环比增速又有反弹,但二季度增速整体来看不如一季度水平。面对不断抬升的基准利率和高企的通胀水平,消费者或将削减非必要支出,使得消费需求可能面临放缓。

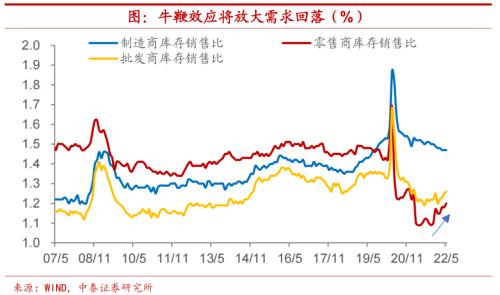

牛鞭效应或将放大波动。近期美国零售商库存销售比开始回升,或主要是由于需求降温带来的被动补库。目前已有多家美国零售商被迫采取降价措施以去库存。由于牛鞭效应的时滞和放大特性,零售商的需求回落可能也将逐步放大并传导到批发商和制造商。

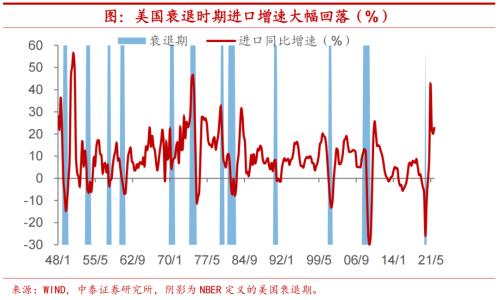

美国衰退期间进口约损失7%。梳理美国历次衰退期间的进口表现,若按中位数来看,则美国衰退期间带来的进口损失约在4%左右。而由于石油危机期间,油价飙升带动美国进口增速异常,考虑到我们更加关注中国(非石油出口国)出口受到美国需求影响,除去石油危机期间三次衰退期的相应数据,则美国衰退带来的进口损失中位数约在7%。

全球多国或也步入衰退。除美国外,欧洲经济同样举步维艰。由于俄乌冲突的持续影响,欧洲各经济体通胀压力飙升,如德国CPI同比升至7.9%,创50年来新高。在此背景下,欧央行计划于7月开始采取“渐进但持续”的加息路径,这或将进一步拖累经济。

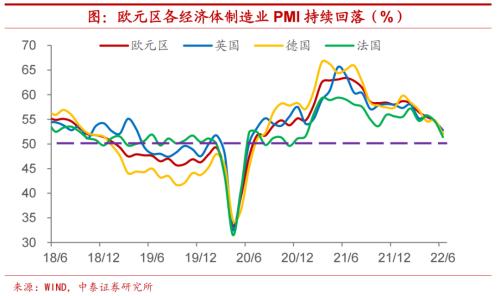

即便不考虑加息影响,欧洲各经济体景气度也有明显回落。制造业层面,欧洲多个经济体制造业PMI逐月回落,接近荣枯线水平。消费者信心层面,据权威市场研究公司GFK统计,欧洲主要经济体的消费者情绪均持续下降,德国收入预期降至近20年新低,法国消费者信心降至2013年来新低,而英国消费者信心连续两个月再创新低。历史上消费者信心位于该水平时,各国经济均已进入衰退期。作为欧洲经济火车头的德国今年五月在近三十年来首次出现贸易逆差,使得其二季度GDP环比负增长风险骤增。总体来看,欧洲经济衰退或也只是时间问题。

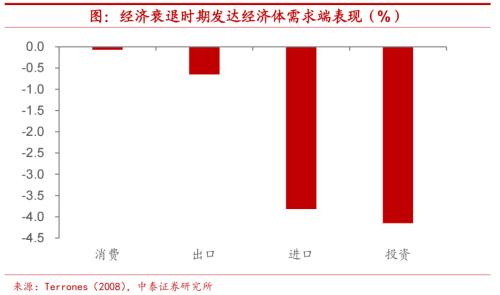

发达国家进口收缩明显。全球主要发达国家在经济衰退期间,进口的收缩幅度要明显高于消费和出口。Terrones(2008)统计了21个主要发达经济体在1960-2007年间的122次衰退期间的经济表现。若以中位数衡量,历次衰退期间,发达经济体进口需求损失约在-3.8%左右,远高于消费和出口的缺口,而和投资在这一时期的表现较为接近。

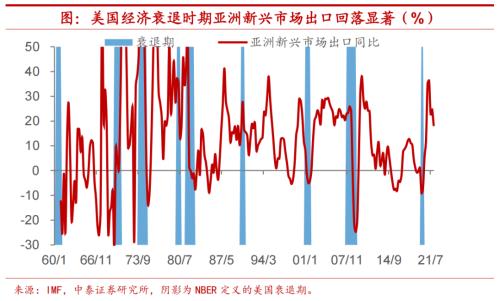

新兴市场出口增速回落同样显著。我们同样发现,在美国经济衰退时期,新兴市场经济体出口增速普遍大幅回落。如果从与中国出口的可比性角度出发,我们进一步统计了,除石油危机外的美国衰退期间,新兴经济体出口损失的程度,其中位数约在-12%左右。

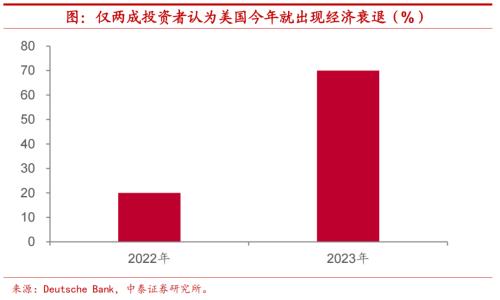

衰退尚需时日,出口仍具韧性。不过,目前我们大可不必对外需的回落过度担心,发达经济体真正步入衰退阶段可能尚需时日。欧美主要经济体的领先指标虽有回落,但衰退可能不会马上来临。如6月美国就业市场有所降温,然而失业率仍维持低位不变,指向劳动力市场仍具韧性。近期,德意志银行对投资者的调查结果显示,90%的受访者预计美国2023年底前会出现经济衰退,仅20%的受访者预计今年就会出现经济衰退。我们认为,发达经济体出现实质性衰退可能仍要一段时间,结合加征关税取消可能出现的改善空间,下半年我国出口将仍具韧性,我们预计,出口增速的中枢或位于8%左右。

风险提示:政策变动,经济恢复不及预期,测算偏差风险。