透析2022年6月经济数据(2022第12期)

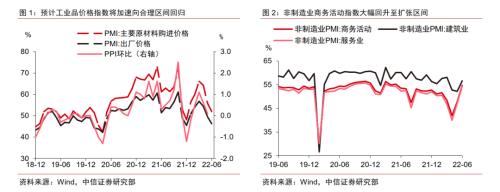

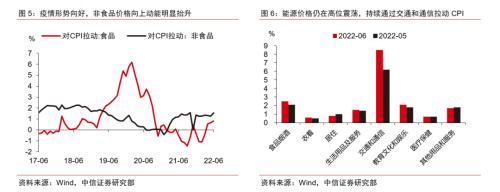

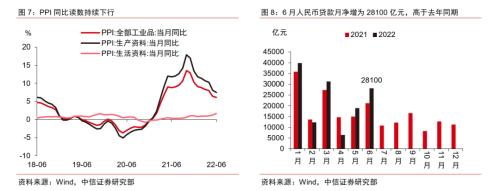

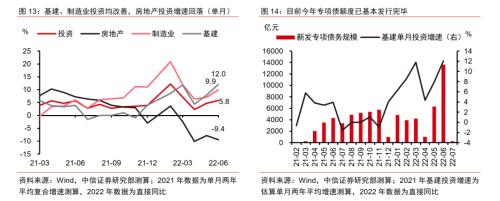

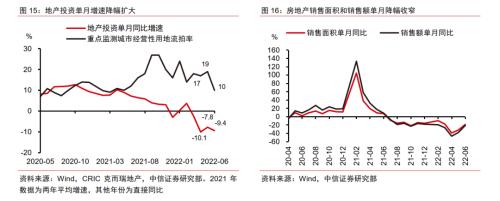

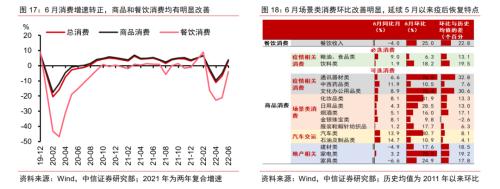

我国二季度经济表现出了较大压力,政府迅速出台并落实了一揽子稳增长政策,5、6月经济逐步向正常水平回归,二季度GDP顶住压力实现0.4%的正增长。生产端,工业增加值增速稳步回升;需求端,基建、制造业投资引擎发力,推动投资增速进一步回升,消费名义增速超预期向好。

也要警惕,新冠毒株变种及疫情防控难度依然较大,服务业增加值表现不振,房地产投资持续低迷,中小企业生存环境艰难,青年群体就业压力进一步增大,剔除价格因素后的居民实际收入增长缓慢。

目前经济恢复的基础还不牢固,下半年仍需增量稳增长政策呵护,需要财政、金融政策改革创新。下半年经济恢复程度的关键取决于地产产业链的恢复程度,在地产能够企稳并好转的情况下,考虑经济改善趋势和去年同期基数,预计下半年GDP可实现6%左右的中高增速。

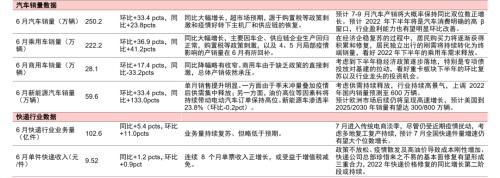

中观层面,6月汽车产销量同比回归增长,国内汽车行业继续呈现复苏态势,7-9月汽车产销将大概率保持同比双位数增长。受益于经济恢复运行、居民购车需求的自然回补以及政策的边际刺激,预计2022年下半年将是汽车消费明确的高β窗口,行业盈利能力也有望明显环比改善。新能源车方面,主流车企优质车型不断推出提升行业景气,行业向上趋势明确。全球新能源汽车产业链已经步入高速成长阶段,当前时点继续建议把握全球电动化供应链优质标的机会。局部疫情影响减弱和专项债等资金进入加速使用期带来基建需求三季度向好,预计建筑行业最为受益,水泥和部分消费建材行业需求也能获得补充。局部疫情对消费的冲击和影响拐点已基本形成。考虑到疫情冲击的最低点已基本于22Q2形成,下半年有望形成明确的修复态势,结合消费总体估值已趋于合理,建议增加消费配置。

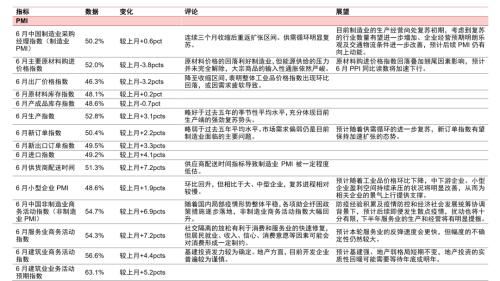

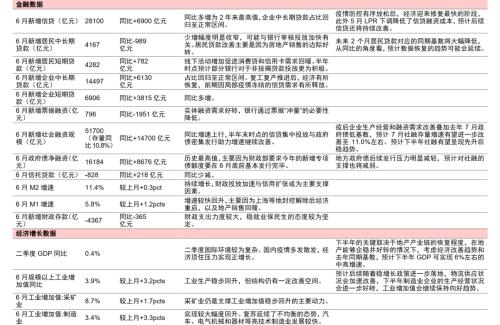

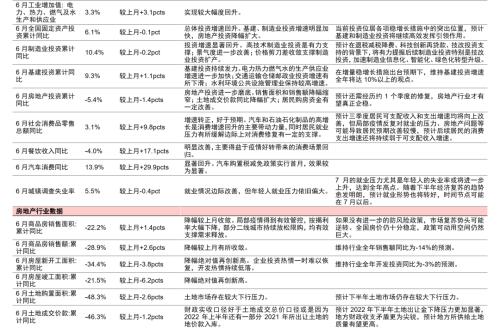

6月经济数据概况

6月经济数据一览

资料来源:Wind,中信证券(行情600030,诊股)研究部 (点击看大图)

相关图表

投资策略

债市:短期震荡,警惕调整

当前债市的定价逻辑已经发生了切换,6月下旬的快速下跌为复苏交易,7月中旬的这一轮上涨又在为信用危机和资产荒定价,事实上二者此刻同时存在。多空交织的环境下,短期内利率区间震荡的可能性较大。如果适当拉长到季度维度来看,信用危机往往能够在政策的安排下逐渐缓释,经济增速向潜在水平回归的客观现实和利率向政策利率回归的常态化操作可能是左右债市的趋势力量。

汽车:坚定看好汽车板块下半年的投资机会

6月汽车产销量同比回归增长,国内汽车行业继续呈现复苏态势,源于购置税等政策刺激和疫情好转下主机厂和供应链的恢复,我们认为7-9月汽车产销将大概率保持同比双位数增长。受益于经济恢复运行、居民购车需求的自然回补以及政策的边际刺激,2022年下半年预计将是汽车消费明确的高β窗口,行业盈利能力也有望明显环比改善。

新能源汽车:行业向上趋势明确,建议把握供应链优质标的机会

主流车企优质车型不断推出提升行业景气,行业向上趋势明确。美国政策环境回暖,有望重回高成长,特斯拉继续引领全球电动化趋势。全球新能源汽车产业链已经步入高速成长阶段,当前时点继续建议把握全球电动化供应链优质标的机会,尤其是特斯拉、宁德时代(行情300750,诊股)、LG化学供应链。

基础材料和工程服务:预计三季度基建需求有望向好,建筑行业最为受益

看好局部疫情影响减弱和专项债等资金进入加速使用期带来基建需求三季度向好,预计建筑行业最为受益,水泥和部分消费建材行业需求也能获得补充。维持基础材料和工程服务行业“强于大市”评级。

消费:下半年有望形成明确的修复态势,建议增加消费配置

短期局部疫情有所反复,由于前期消费整体反弹较为明显,预计短期有一定的波动压力。短期通胀上行,建议重点配置农业、食品等必需品类。展望国内消费下半年的增长趋势,一方面取决于国内局部疫情及管控政策的走向,另一方面也受国内宏观经济环境的整体影响。我们认为,局部疫情对消费的冲击和影响,短期内虽难精准判断,但拐点已基本形成。宏观经济的影响相对长期,经济预期的波动在一定程度上对消费的修复预期影响关键。考虑到疫情冲击的最低点已基本于22Q2形成,下半年有望形成明确的修复态势,结合消费总体估值已趋于合理,建议增加消费配置。

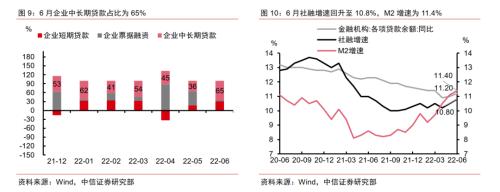

:局部疫情带来扰动,静待后续政策效果显现

6月金融数据呈现总量修复、结构改善的特点,除半年末时点因素外,亦反映疫后经济和融资需求的初步复苏。展望而言,随着疫后经济内生动能的修复,叠加稳增长政策的落地,预计下半年社融有望呈现先升后稳趋势,建议关注社融结构的边际演变。板块投资而言,近期局部疫情对宏观经济预期与银行经营预期带来了一定扰动,可静待后续疫情防控、稳增长、稳信用政策的效果显现。个股投资逻辑,需要兼顾行业估值提升的系统性机会+商业模型升级的个体性机会。

房地产:高信用和高能力企业的市占率提升趋势仍然明确

市场复苏的基础尚不稳固,开发投资热情短期难以恢复,信用问题也并未完全解决。但在不确定性中也蕴含着确定性。部分高信用高运营能力兼备的企业,预计将取得未来更大的市场份额和更高的盈利能力。

快递:6月行业件量略低于预期

6月快递行业件量持续复苏、但略低于预期。预计申通增速主要受益去年同期低基数以及采取针对性服务措施提升分流客户粘性。退货件或成为顺丰时效件增长的重要支撑,期待下半年时效件继续发力。6月通达龙头ASP增速均20%左右,顺丰实现连续8个月ASP正增长,或受益于增值税减免。7月17日鄂州机场完成货运航班首航,顺丰持续筑高资源壁垒,对标FedEx打造中国第一快递。快递头部玩家2023年capex规模或出现明显下调,快递行业有望从高速增长转入高质量发展阶段。

风险因素

·宏观经济增速大幅下滑,银行资产质量超预期恶化;

·全球疫情的不确定性;国内局部疫情反复;

·海外货币政策超预期收紧导致外需大幅滑落;

·汽车销量不及预期;工厂复产速度不及预期;消费鼓励政策落地不达预期;

·各地疫情扰动,油价、人工成本持续上涨;

·经济增速下行超预期,对应消费需求下降超预期;通胀超预期,企业提价能力不足影响盈利能力的风险;各行业政策变动风险;

·刺激基建相关政策实施效果不及预期;地产端施工需求延续低迷,拖累企业整体需求;高温和雨水天气反复致使施工淡季周期拉长;后续稳增长增量政策不及预期;

·地产企业销售继续下行,复苏难以兑现的风险;信用风险进一步蔓延,一些企业公开市场还款风险。