顶尖财经网(www.58188.com)2022-7-1 14:45:01讯:

宁德时代(300750.SZ)及动力电池的火热,已经烧到了拟IPO公司都要“蹭”概念的程度。

近日,宁德时代供应商埃索凯科技股份有限公司(下称埃索凯)向深交所递交了创业板上市申请。本次IPO埃索凯拟募集资金12亿元,其中新建年产15万吨高纯硫酸锰项目8亿元,补充流动资金4亿元。

在招股书中,埃索凯有意将“新能源电池级硫酸锰”列为首要业务,并宣称另一硫酸锰业务为业内少见的“生命营养级”。在这些“高大上”名称后面,埃索凯业务本质到底是什么?为什么公司并没有重点突出第一大主营业务硫酸锌?

真正的主营业务:化肥

埃索凯在招股书中宣称其主要从事新能源电池级硫酸锰、生命营养级硫酸锰及硫酸锌等产品的研发、生产和销售。实际上,电池级硫酸锰为埃索凯第二大业务,占比不高。公司真正的主营业务是硫酸锌。

硫酸锌是重要的微量元素肥料之一,可用于作基肥、浸种、拌种及叶面喷施,尤其适合作为叶面肥施于玉米、水稻、大豆等作物上,以促进生长素(吲哚乙酸)的合成以及根、茎、叶、花、果等新生器官生长,同时起到保护根表和根内细胞膜的作用,从而提高植物抗旱力。在畜牧业和饲料业中,它被用作饲料添加剂,为禽畜补充锌元素,在维持动物生长发育、物质代谢及免疫机能等许多方面起着十分重要的作用。此外,硫酸锌还可被运用于选矿、制药、染料、人造纤维、电镀锌、电解锌等领域。

硫酸锌成本端近年来保持稳定。硫酸锌的原材料次氧化锌、含锌固废价格主要取决于金属锌的价格,2019年至今,锌锭价格在1.5万元至2.5万元/吨之间波动。

2021年埃索凯硫酸锌实现营业收入5.45亿元,占总收入比例的61.39%;电池级硫酸锰仅实现收入1.54亿元,占营收比例的17.33%。毛利方面,硫酸锌为1.21亿元,占比66.22%;电池级硫酸锰仅为2938万元,占比16.02%。

图片来源:WIND、界面新闻研究部

埃索凯没有突出硫酸锌业务,恐怕和市场空间及估值有关。根据 QYResearch 统计,全球硫酸锌市场空间较小,预计到2025年销量仅超过110万吨,整个行业市场空间仅超过56 亿元。统计显示,2021年硫酸锌总收入在2亿元以上的厂商共有三家,分别是宝海微元、Zinc Nacional和埃索凯,三者共占大约26%的市场份额,其中埃索凯市场份额为6.14%,位居第三。

埃索凯第三大业务生命营养级硫酸锰的市场空间更小。2021年,公司生命营养级硫酸锰实现销售9856万元,占比11.1%。根据QYResearch预计,到2025年全球硫酸锰销量将接近30万吨,整个行业市场空间为10亿元。2021年埃索凯市场份额为18.46%,位居第二。

埃索凯努力脱离农业化肥公司,恐怕和估值相关。化肥头部公司鲁西化工(000830.SZ)滚动市盈率仅为7倍,湖北宜化(000422.SZ)的滚动市盈率也仅为9.3倍。

值得一提的是,无论是硫酸锌还是硫酸锰都是典型的化肥,作用主要为各类动植物提供微量元素,促进动植物生长。为了“拔高”估值,埃索凯甚至在措辞上选择了“生命营养级”这一看似“高大尚”的名词,由此可见“用心”。

锰并非稀有金属

埃索凯有意傍上的“高大尚”电池级硫酸锰也并非明星资产。

锰并非稀有金属,获取较为容易,最主要的应用端是钢铁。根据国际锰业协会数据,2020年全球88%的锰矿石被制成锰合金,8.3%被制成金属锰,电解锰和硫酸锰产量占比均为1.7%,其中埃索凯所生产的高纯硫酸锰占比仅为0.3%。按下游应用领域来看,2020年钢铁行业消耗了全球97%的锰产品,普通电池用锰量占比仅为1.7%,锂离子电池用锰量占比更是仅有0.4%。可以说钢铁是锰供需的核心,而不是锂电池。

能应用于钢铁,意味着全球锰矿资源丰富。全球锰矿资源主要分布于南非、巴西、澳大利亚等国。锰含量在地壳中含量排列第十二位,丰度为0.096%。根据美国地质调查局(USGS)数据,2021年全球已探明的锰矿储量约为15 亿吨(金属量,下同)。全球已探明锰矿储量中,南非占比最高,为6.4亿吨,占比43%,其后依次为澳大利亚、巴西和乌克兰,占比分别为18%、18%、9%。我国拥有0.54亿吨锰资源,位列全球第六,占比约4%。

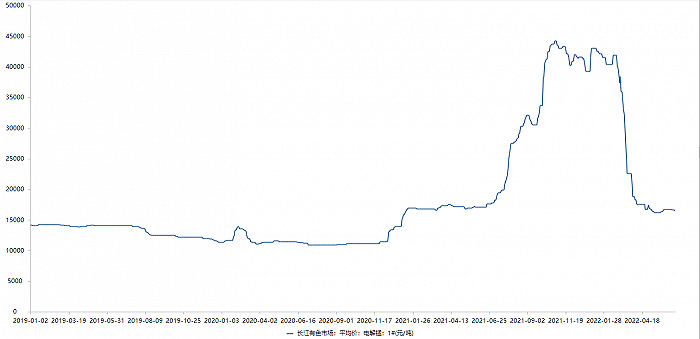

相较锂、镍等新能源明星元素,锰价近年来显得相对较为平静。以电解锰为例,长江有色市场的平均价格基本维持在1万元/吨至1.6万元/吨之间。仅2021年下半年出现过一段时间的大幅波动。

2021年下半年电解锰暴涨的主要原因并非长期因素,而是当时国内加大“能耗双控”力度,电解锰主产区广西等地出现电力短缺,导致供给阶段性失衡,叠加电解锰创新联盟停产所致,价格最高曾达到44200元/吨。今年以来随着供需恢复,电解锰价格已回落至16500元/吨,年内下滑幅度高达58%。

图片来源:Choice、界面新闻研究部

走下坡路的电池级硫酸锰

在三元电池中,锰在走下坡路。

锰是三元锂电池中三大元素之一。在正极材料中,镍元素含量决定了材料的容量,钴元素能够抑制阳离子混排,稳定层状结构,提升材料倍率性能,锰元素可以起到稳定材料结构、提高安全性的作用,并且可以降低电池成本。

目前,新能源动力电池正极材料的技术路线主要包括主流的三元材料(即镍钴锰酸锂(NCM))和磷酸铁锂(LFP)两种。

对于埃索凯来说,受到三元电池高镍化趋势影响,电池中锰用量呈现下滑趋势。从电池选择来看,随着磷酸铁锂能量密度不断提升,应用也不断升高,其中最有代表性的企业便是比亚迪。从三元电池本身来看,整个行业正由NCM523(50%的镍、20%钴和30%的锰)向NCM811转化(80%的镍、10%钴和10%的锰),由此对应每吨消耗硫酸锰量由0.526吨下滑至0.17吨。

行业萎缩也让埃索凯的电池级硫酸锰业务变得困难重重。

从投入来看,埃索凯研发严重不足。公司表面上表示“始终将技术研发作为业务发展的核心,重视技术开发和创新工作”。实际上,公司2019年、2020年及2021年研发费用分别为1309万元、1121万元及 1916万元,占营业收入的比例仅为1.90%、1.71%和1.92%。如此低的研发费用占比,甚至不及化肥企业(鲁西化工2021年研发费用占比为3.27%)。

在动力电池领域,埃索凯主要为电池正极材料提供电池级硫酸锰。目前公司拥有15万吨/年电池级硫酸锰项目,是国内较大的电池级硫酸锰生产线。客户包括宁德时代子公司邦普循环、优美科等头部三元前驱体厂商。根据EVTank公布的2021年中国三元前驱体市场份额排名,前十大三元前驱体企业中九家为公司客户。

虽然埃索凯和诸多头部客户合作,但业务量较小。以邦普循环为例,2021年埃索凯向其仅销售3424万元,为公司第四大客户,占营业收入比例的3.42%。

埃索凯和核心客户优美科的关系同样令人担忧。优美科是埃索凯进入三元电池市场的敲门砖。2017年,公司成功与优美科签订了5年战略合作协议,由此真正进入电池市场,彼时优美科表示拟持续扩大对埃索凯的电池级硫酸锰产品的采购。但实际情况是,2019年度优美科向埃索凯采购4169万元,2020年缩减至2008万元,由第二大客户下滑至第五大客户,2021年更是消失在前五大客户的名单中(当年第五大客户销售额为3194万元)。值得一提的是,今年埃索凯和优美科的合同即将到期,后续如何处理势必也将影响到公司未来业绩。

(文章来源:界面新闻)