投资要点

美国2022年5月季调后非农就业增加39万人,高于预期的增加32万人,加息预期升温,股债双杀。对于本月非农数据和市场反应,我们的解读如下:

非农的喜:美国当前劳动力市场仍然强劲,工资上涨放缓。

非农的忧:广义失业率上升,供需错配仍然严重。

-

虽然U3失业率持续低位,但广义失业率U6连续第二个月上涨;

-

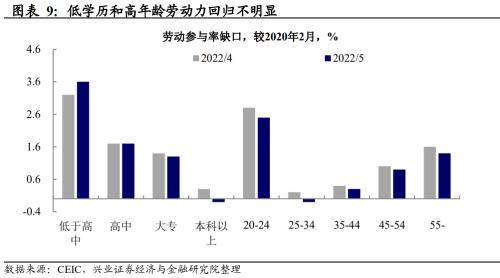

低学历和高年龄劳动力回归意愿不强,劳动力补充缓慢;

-

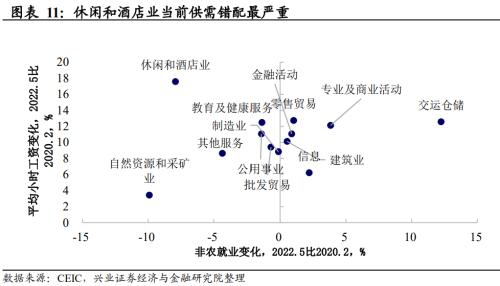

劳动力市场行业格局分化,休闲和酒店业等服务业劳动力供需错配仍然严重;

-

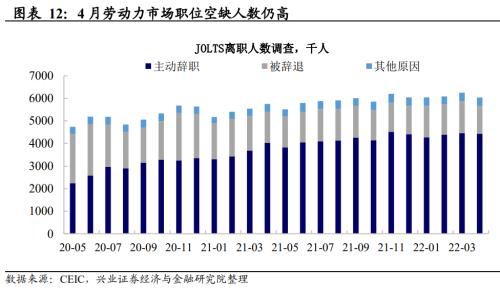

宏观层面职位空缺仍然严重,而微观层面上或已开始出现裁员意向:Amazon、Walmart等企业均报告了由于疫情后劳动力回归过快 “overstaffing”导致的劳动力成本上升对于企业利润的侵蚀。宏观和微观数据的背离或体现为企业倾向于裁员而转为招聘成本较低的临时劳动力的意向。

市场反应:忧大于喜,紧缩和衰退预期下的股债双杀。

-

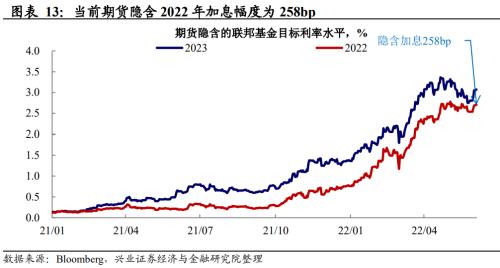

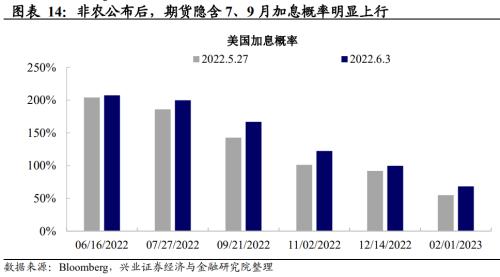

非农数据公布后,加息预期跳升。当前市场预期2022年全年加息258bp ,9月加息50bp概率再次成为主导;

-

市场的股债双杀或为紧缩预期和衰退预期两种情绪下的共同作用:当日“马斯克裁员”的传闻使得衰退预期继续发酵,而强劲的劳动力市场支撑了联储快速收紧的预期。

不宜低估联储抗通胀的决心,但当前联储的外部约束逐渐上升。5月喜忧参半的劳动力市场再次印证了美国当前劳动力市场仍然强劲,但边际以及内部结构层面正在发生变化。因此,6、7月是联储快速加息的窗口期,而此后——理想情况下——联储等待供给改善通胀回落,货币政策可以开始边际转松。当前美股持续回调对美国居民消费的额外负反馈不断累积,联储受到的制约无疑是进一步增加的,在收缩需求的同时并等待供应恢复的阶段,美国股债市场或仍然面临较大波动。

风险提示:通胀持续性超预期,美联储货币政策收紧超预期。

正文

Evidence&;Analysis

美国当前劳动力市场仍然强劲,

工资上涨放缓

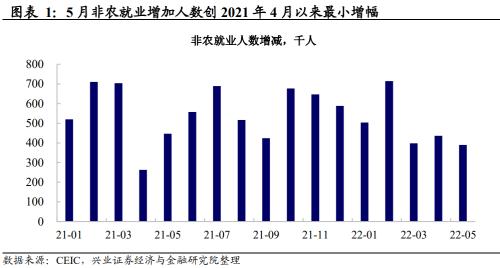

5月新增非农就业人数超预期。5月新增非农就业人数39万人,大幅高于预期的增加32万人,创下2021年5月以来最小增幅。与此同时,4月份非农新增就业人数从42.8万人上修至43.6万人。如果按照当前的非农就业人口增加节奏,预计2022年7-8月可恢复到疫情前的水平。

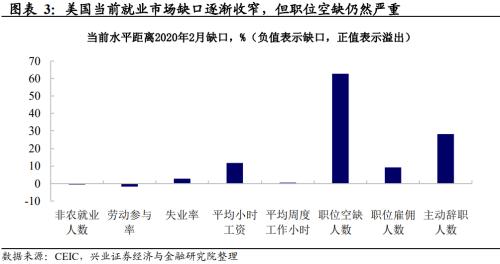

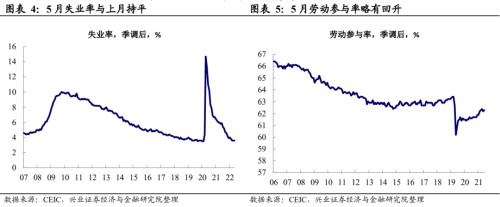

劳动力市场缺口逐渐收窄,失业率维持较低水平,劳动参与率回升。从就业供给端来看,美国劳动力市场供给持续恢复。当前非农就业人数距离疫情前还有接近0.5%的缺口,失业率3.6%与前期持平,处于2020年3月以来的最低水平。从劳动参与率来看,补充失业金停止发放后,就业意愿持续恢复,4月劳动参与率略有下滑后,5月劳动参与率小幅回升。

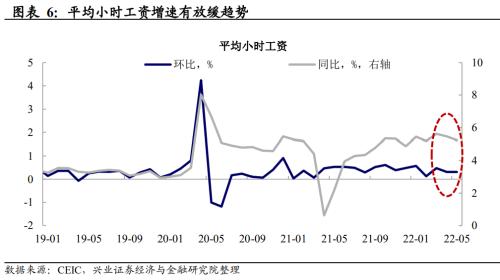

小时工资增速出现放缓迹象。5月平均小时工资同比增速5.2%,与预期持平;平均小时工资环比0.3%,低于预期的0.4%。继上月以来,工资增速持续呈现放缓趋势。

广义失业率上升,供需错配仍然严重

虽然U3失业率持续低位,但广义失业率U6连续第二个月上涨。与非农报告中常见的U3失业率相比,U6失业率是范围更加广泛的失业率指标,还包括了因连续12个月找不到工作而退出劳动力市场的人以及因找不到工作而兼职或临时工作的人。从广义的失业率来看,4、5两个月U6失业率连续上升,当前7.1%已接近今年年初的水平,劳动力市场或已经出现边际降温的趋势。

低学历和高年龄劳动力回归意愿不强,劳动力补充缓慢。从劳动参与率数据来看,低学历者和24岁以下及45岁以上年龄段人口的劳动参与率缺口较疫情前仍然较大。虽然本科及以上劳动参与率已经超过疫情前水平,但低年龄、低学历人群劳动参与率波动较大,更容易受到疫情或天气等外界冲击的影响而改变就业状况。对于高年龄劳动力来说,原本有提前退休倾向的55-64岁劳动力近2个月快速回归且维持在疫情前的水平,而65岁以上适龄退休的人口劳动参与率疫情以来明显下平台,短期或难以返回劳动力市场。

劳动力市场行业格局分化,休闲和酒店业劳动力供需错配仍然严重。分行业来看,所有行业的平均小时工资较疫情前都有较大上涨,其中,休闲和酒店业非农就业缺口最大,在疫情影响逐渐减弱,消费逐渐从商品转向服务的背景下,休闲和酒店业平均小时工资涨幅最大,劳动力缺口有待继续回补。以交运仓储行业为例,非农就业已经超过疫情前10%左右的水平,然而当前供应链问题仍然严重,从供应链拥堵到疏通,交运仓储行业可能需要比疫情前更多的劳动力。

宏观层面的职位空缺仍然严重,而微观层面上或已开始出现裁员意向。从美国劳工统计局公布的职位空缺调查数据来看,4月主动辞职人数为442.4万人,职位空缺人数仍然处于疫情以来的较高水平。然而,从微观层面上来看,Amazon、Walmart等零售企业2022年一季度财报,均报告了由于疫情好转导致职工快速回归劳动力市场,从而造成了“overstaffing”的现象;与此同时,企业报告由于当前劳动力成本过高,overstaffing也是导致此类企业一季度盈利不及预期的主要原因之一。宏观数据和微观上的背离可能体现为,在当前劳动力成本过高的背景下,企业不得不招聘更多价格低廉的临时劳动力而缩减成本较高的固定劳动力而做出的选择。

市场反应:紧缩和衰退预期下的股债双杀

非农数据公布后,加息预期大幅上升,9月加息50bp概率再次上涨。本月高于预期的非农数据公布后,期货隐含加息预期大幅上升,回归的劳动参与率和持续处于低位的失业率再次确认了劳动力市场已接近充分就业,并为大幅加息提供了条件。虽然小时工资增速有放缓迹象,但是对于高通胀的担忧仍然推升了市场的加息预期。当前市场预期2022年全年加息258bp,预期加息幅度较上周增加17bp;6、7月大概率加息50bp的市场预期基础上,越来越多的市场参与者再次押注9月加息50bp,当前9月加息50bp的概率为62.3%。

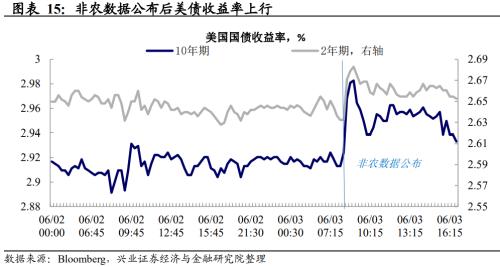

紧缩预期与衰退交易下的股债双杀。非农公布后,10年期美债收益率快速上行,由2.93%一度上行至2.989%,而后有所回落; 股市方面,非农数据公布后美国三大股指低开,几乎抹平前日涨幅。 市场的股债双杀是紧缩预期和衰退预期两种情绪下的共同作用: 当日“马斯克裁员”的传闻使得衰退预期继续发酵,而强劲的劳动力市场支撑了联储快速收紧的预期。

不宜低估联储抗通胀的决心,但当前联储的外部约束逐渐上升。5月喜忧参半的劳动力市场再次印证了美国当前劳动力市场仍然强劲,但边际以及内部结构层面正在发生变化。 因此,6、7月是联储快速加息的窗口期,而此后——理想情况下——联储等待供给改善通胀回落,货币政策可以开始边际转松。 当前美股持续回调对美国居民消费的负反馈不断累积,联储受到的制约无疑是进一步增加的,在收缩需求的同时并等待供应恢复的阶段,美国股债市场或仍然面临较大波动。

风险提示:通胀持续性超预期,美联储货币政策收紧超预期。