国盛证券首席经济学家,熊园 博士

国盛证券宏观分析师,刘新宇CFA

事件:北京时间6月16日凌晨2点,美联储公布6月FOMC会议决议。

核心结论:美联储6月会议大幅加息75bp,点阵图更加鹰派,同时大幅下调了经济预测,鲍威尔称本次加息幅度并非常态。会议过后,市场加息预期小幅降温。我们认为,当前美联储的政策思路是先“舍经济压通胀”,等通胀受控后再避免硬着陆,因此可能会在年内保持快速加息,在明年上半年停止加息,并在不久后重新开始降息。

1、美联储加息75bp至1.5-1.75%,是1982年以来第三次加息达到75bp。最新点阵图显示,美联储官员预计年底前加息至3.25-3.5%,2023年底前加息至3.5-4.0%,但2024年将会降息。此外,美联储大幅下调了今明两年的经济预测。鲍威尔称75bp的加息并非常态,一定程度上安抚了市场情绪,但同时也强调打压通胀的决心,整体立场维持鹰派。

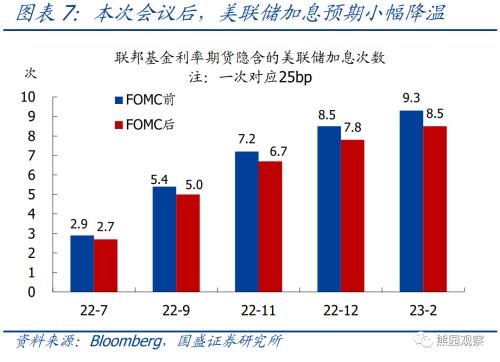

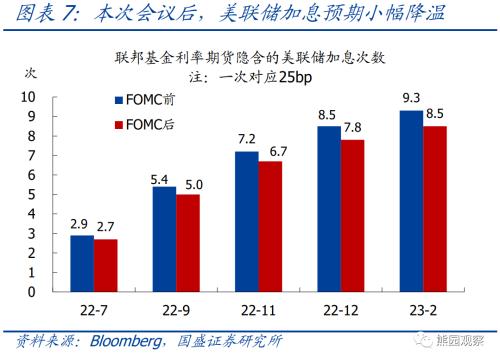

2、本次会议过后,主要资产价格大幅波动,美联储加息预期小幅降温。目前市场预期7月有70%的概率加息75bp,9月更有可能加息50bp,年内剩余加息次数为7.8次(一次对应25bp),低于会议前预期的8.5次。

3、 从本次会议释放的信号来看,当前美联储的政策思路是先“舍经济压通胀”,等通胀受控后再转向避免硬着陆。考虑到美国通胀4季度才可能明显回落,同时美国经济在2023年有衰退可能,我们认为美联储可能会在年内保持快速加息,随后在明年上半年停止加息,并在不久之后重新开始降息。按照这一路径,今年底或明年初市场可能会转而开始交易停止加息或降息的预期。

正文如下:

1、美联储大幅加息75bp,点阵图显示加息节奏将加快,并大幅下调了经济预测。

>政策决策:美联储将联邦基金目标利率上调75bp至1.5%-1.75%,会议之前利率期货已完全price-in了这一结果,尽管如此,1982年至今美联储仅有2次加息幅度达到75bp,分别是1984年3月加息113bp、1994年11月加息75bp,因此本次的加息幅度可谓历史罕见。此外,美联储已开始执行5月公布的缩表计划。

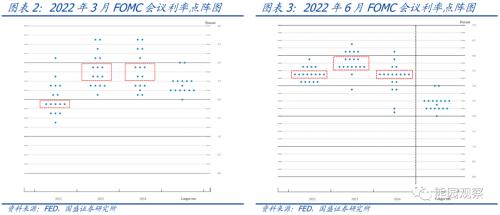

>点阵图:更新后的点阵图显示,美联储官员预计2022年底前将加息至3.25-3.5%,大幅高于3月预计的1.75-2.0%;2023年底前将加息至3.5-4.0%,大幅高于3月预计的2.5-3.0%;但2024年将降息至3.25-3.5%,3月时预计2024年利率保持不变。

>经济预测:美联储将2022、2023年实际GDP增速预测分别由3月的2.8%、2.2%大幅下调至1.7%、1.7%;预计近三年失业率将逐年上升,并明显高于3月的预测;将2022年PCE通胀预测由3月的4.3%大幅上调至5.2%,核心PCE通胀预测由4.1%小幅上调至4.3%,对未来两年的通胀预测变化不大。

>政策指引:本次会议声明中,新增了“坚定致力于让通胀回到2%的目标”,显示出美联储打压通胀的决心。鲍威尔称,75bp加息并非常态,5月会议后通胀意外上升是本次大幅加息的主要原因,一定程度上缓解了市场对急剧加息的担忧。但鲍威尔也指出,未来加息步伐取决于数据表现,在看到通胀下降的有力证据前不会宣布胜利,下次会议可能加息50bp或75bp,预计年底前将加息至3.0-3.5%,这反映出美联储的政策立场依然维持鹰派,并更注重政策的灵活性。此外,鲍威尔依然认为经济可以实现软着陆,但也强调大宗商品价格波动可能会导致无法软着陆。

2、会议过后,主要资产价格大幅波动,市场加息预期小幅降温。

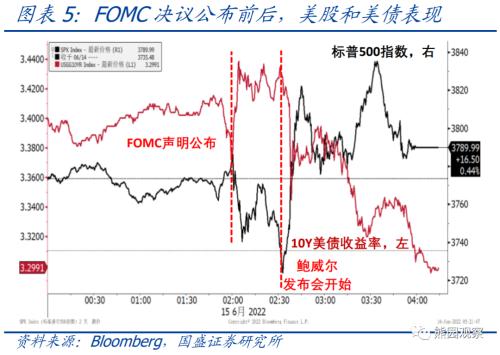

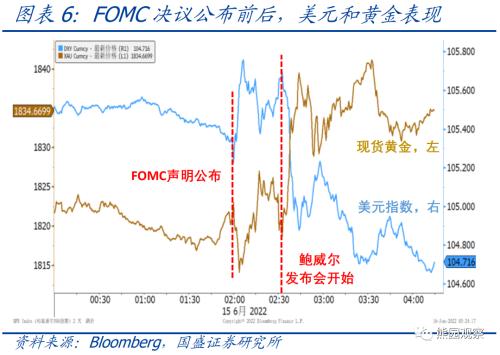

>资产价格表现:FOMC声明公布后,美股和黄金价格快速跳水,10Y美债收益率和美元指数快速走高;鲍威尔发布会开始后,资产价格走势出现明显反转。收盘点位与会议声明公布前相比,标普500指数基本持平,10Y美债收益率下行10bp,美元指数下跌0.5%,现货黄金价格上涨0.6%。

>加息预期变化:本次会议前,市场预期7月加息75bp概率接近100%,9月也有过半概率会加75bp,年内剩余加息次数为8.5次(每次25bp)。会议过后,7月加息75bp的概率降至70%,9月加息预期回落至50bp,年内剩余加息次数降至7.8次。

3、如何理解美联储政策立场?先“舍经济压通胀”,通胀受控后再避免硬着陆。

>美联储政策思路:当前美国通胀压力的主要根源是能源价格上涨和供给瓶颈,背后反映了俄乌冲突、全球疫情等因素的影响,这些均非美联储所能控制,且存在较高的不确定性。美联储的目的是避免通胀预期失控,从而出现70-80年代的长期高通胀,手段是通过货币紧缩来压制需求,让需求降至与供给匹配的程度,但这样做的结果是经济将不可避免地受损。从本次会议来看,美联储一方面大幅加息并预计更快加息,另一方面大幅下调经济预测,表明现阶段打压通胀是美联储的首要目标,并且可以在一定程度上牺牲经济表现。等通胀明显缓和之后,美联储将转向避免经济硬着陆。

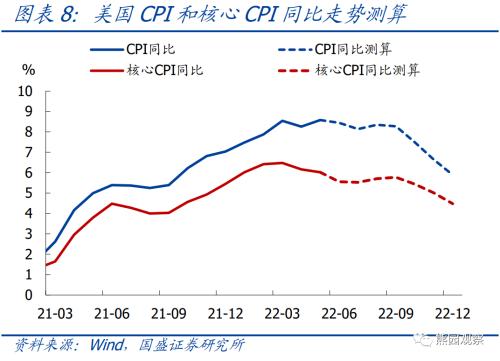

>后续加息节奏展望:美国通胀遵循“能源分项决定方向、其他分项决定幅度”的原则,而能源价格受俄乌冲突影响较大,这意味着后续美国通胀和美联储货币政策均难以准确预测。根据我们最新测算,美国通胀三季度仍将维持高位,10月以后才可能明显回落,因此至少可以确定的是美联储短期内不会出现明显转向。前期报告中我们曾指出,美国经济最早可能在2023年底或2024年初发生衰退,考虑到美联储加息速度已明显加快,2023年美国经济衰退的概率并不低。鉴于此,我们认为美联储可能会在年内保持快速加息,随后在明年上半年停止加息,并在不久之后重新开始降息。按照这一路径,今年底或明年初市场可能会转而开始交易停止加息或降息的预期。

风险提示:美国通胀、美联储货币政策取向、俄乌冲突等持续超预期。

联系人:熊园,国盛证券首席经济学家;刘新宇,国盛宏观分析师;杨涛,国盛宏观研究员;刘安林,国盛宏观研究员;穆仁文,国盛宏观研究员;朱慧,国盛宏观研究员。