顶尖财经网(www.58188.com)2022-5-30 16:07:41讯:

近日,光学镜头厂商嘉兴中润光学科技股份有限公司(下称“中润光学”)向上交所提交了科创板IPO申报材料,拟募资4.05亿元。

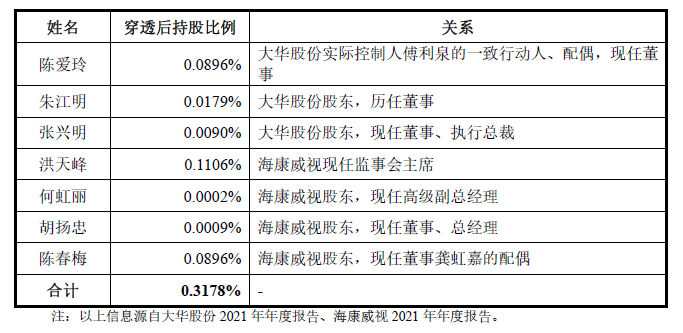

公司超85%营收来自安防领域,而大华股份近年来销售金额占营收超40%,为公司单一大客户。值得关注的是,大华股份和海康威视的部分股东、高管等间接入股,且入股时间点与海康威视销售额变动相重叠。

此外,中润光学不仅与日本老牌光学设计企业木下光学关联密切,而且历史上存在较多的股权代持情形。

超大变焦镜头营收占比超50%

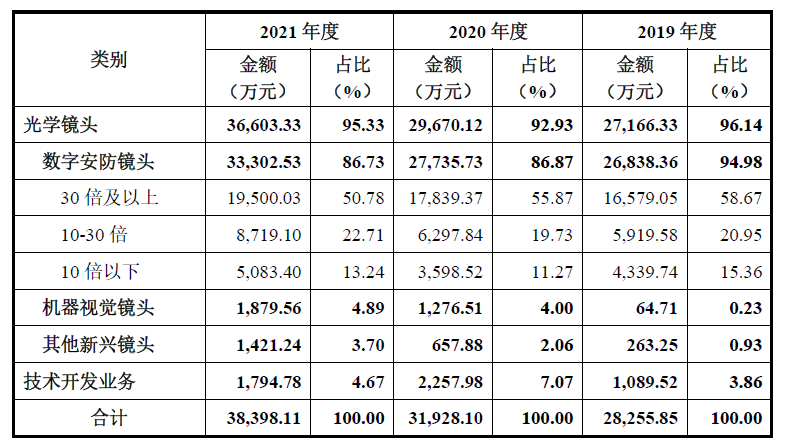

中润光学主营光学镜头的研发、生产和销售,并提供相关技术开发服务。其中,光学镜头业务为主要收入来源,根据应用差异可分为数字安防镜头、机器视觉镜头和其他新兴镜头(包括视频会议、智能车载、摄影及投影等)。

公司产品主要聚焦10倍率以上变焦镜头,相关产品合计营收占比约75%左右。其中,中润光学在数字安防超大倍率变焦(变焦倍率30倍及以上)方面优势明显,营收占比超50%,2021年国内和全球的市占率分别达53.75%、47.88%。

由于下游主要集中于安防领域,中润光学和联合光电、宇瞳光学等同行厂商一样存在客户集中度较高的问题。截至2021年末,公司前五大客户合计营收占比达60.4%。

不过,《科创板日报》记者注意到,大华股份近年来一直是公司第一大客户,营收占比超40%。而同期建立合作关系的海康威视仅在2021年跻身公司前五大客户,营收占比为4.58%。此外,大华股份和海康威视的部分股东、高管等通过参股苏州广方间接持有中润光学2.45%股权,入股时间为2020年6月。

对于公司与海康威视合作及入股时间点的问题,中润光学相关人士回复《科创板日报》记者称:“双方协商并市场化定价,与苏州方广入股不存在相应联系,且入股前后产品定价无明显差异。2021年公司与海康威视合作规模上升,主要系公司向海康威视提供的产品满足了其对高性能产品的需求,符合其战略发展方向。”

中润光学方面表示,研发上采用了与大华股份等核心客户深度绑定的模式。即在客户产品早期开发过程中深度参与,根据客户提出的技术需求同步研发配套的光学镜头;在中后期提供产品量产保障并快速响应客户需求,进行必要的技术支持。

机器视觉镜头是公司近年来发展较快的产品,2020年开始放量,2021年营收同比增长47.24%。且从毛利率来看,中润光学机器视觉镜头达64.39%,大幅高于数字安防镜头的30.72%。随着机器视觉镜头营收占比的提升,公司近三年整体毛利率亦逐渐上行。

据悉,中润光学机器视觉镜头主要安装在工业无人机、智能巡检监控装置等产品中。目前以10-30倍及30倍以上的光学镜头为主,2021年在工业无人机镜头全球市场占有率达5.6%。

“安防领域相对有限的市场空间容易成为公司未来发展瓶颈。虽然公司成立晚于不少同行,但以自身大倍率变焦优势参与无人机、激光电视等新兴市场,容易‘弯道超车’。”一家投资机构投资经理告诉《科创板日报》记者,目前国内光学镜头厂商产品主要集中于定焦及小倍率变焦镜头市场。

有股权代持情形

从中润光学的发展历程来看,公司与株式会社木下光学研究所(以下称“木下光学”)有着紧密联系。

据悉,木下光学原为日本拥有40多年历史的日本老牌光学设计企业,主要从事精密光学元件(镜片、镜头等)的设计及试制。中润光学实际控制人张平华曾于2006年6月至2010年7月担任木下光学营业部部长。

不过,自张平华2010年创办中熙光学并转而设立中润有限(公司前身)之后,中润光学反而成了木下光学股东。2019年,中润光学不仅增持木下光学18.98%股权至55%实现控股,而且收购了大连浅间模具株式会持有的大连浅间100%。

《科创板日报》记者注意到,中润光学没有将相关收购等资本动作视为重大资产重组,且没有披露2019年以前与木下光学的往来情况,但公司部分核心技术或主要来自木下光学。

申报材料显示,木下光学对公司设计体系的搭建及完善具备重要意义,相关流程、指标等均沿用了日本长期积累的设计体系及经验。中润光学现有的 12名人员中,有3名曾长期在木下光学任职,3名曾去木下光学研修。

对此,中润光学方面向《科创板日报》记者表示:“公司研发活动主要集中于母公司开展,并充分整合日本等不同国家或地区、不同领域及产业链上游研发资源,与各子公司协同进行产品研发。木下光学系公司控股子公司,公司在资产、人员、业务等方面均具有独立性,相关资产产权界定清晰。”

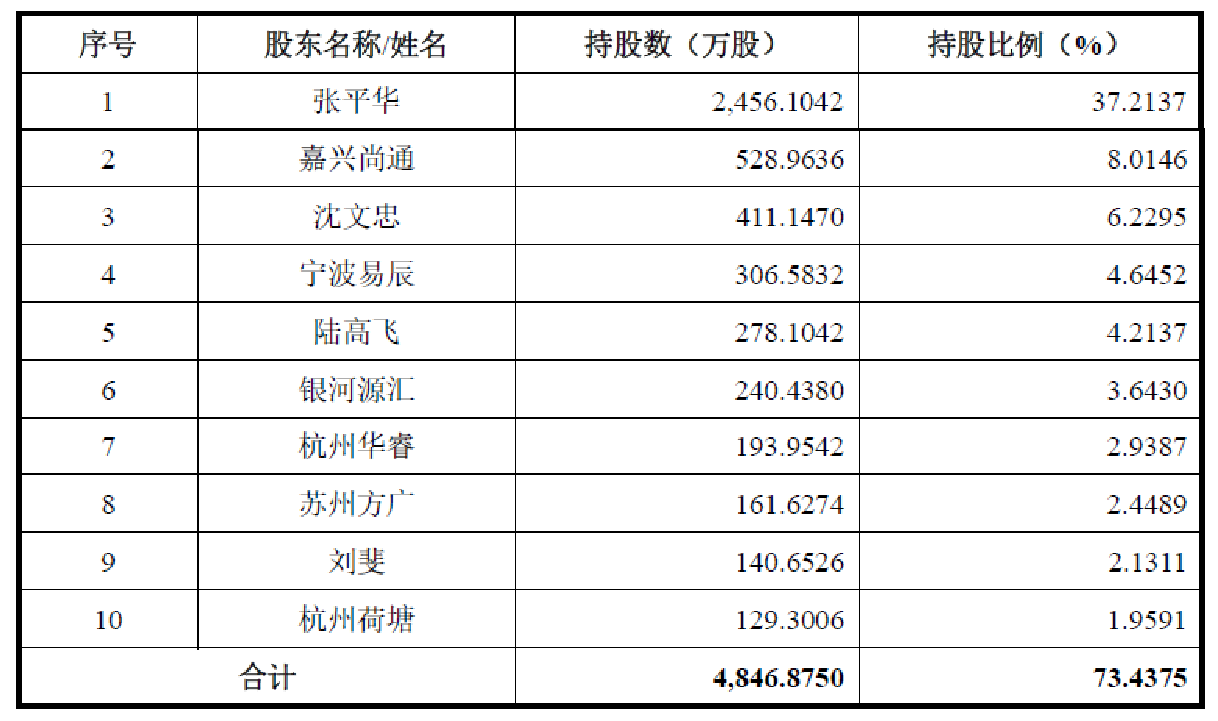

截至招股书披露日,张平华、嘉兴尚通、沈文忠分别持有公司37.21%、8%、6.23%居于前列。张平华通过直接或间接方式合计控制公司45.23%股权,为实际控制人,目前担任中润光学董事长兼总经理。

《科创板日报》记者注意到,中润光学历史上存在不少代持情况。据悉,公司前身控股股东中熙光学设立时由朱框吉和潘剑芳替张平华、张明锋和金凯东代持。2013年,为了稳定公司核心人员,张华平将17%股权转让给了时任中熙光学常务副总经理陆高飞。

值得关注的是,2019年以后,陆高飞分批次将所持股权部分转让给杭州立元、长兴恒彤、杭州透视等外部投资者,但没有披露陆高飞减持的原因。目前上述持股的创业成员张明锋、金凯东和陆高飞均担任公司董事。

此次IPO,中润光学拟募资4.05亿元。其中,2.69亿元用于高端光学镜头智能制造项目、0.56亿元用于高端光学镜头研发中心升级项目,补充流动资金0.8亿元。

(文章来源:财联社)