最近几年,大家应该明显感受到,中国正处于人口老龄化加速期。根据最新的人口普查数据显示,目前我们国家的老龄人口(65岁以上)占比不仅首次突破10%(达到13.5%),而且增幅高达4.63个百分点。

面对这样的局面,有一个行业无疑将会得到重视,那就是『医药行业』。根据相关研究表明,一人一生大约2/3的医疗消费发生在65岁以后,可见其增长空间之大。

但是,目前的医药板块,是不是真的值得投资?投资者又该如何投资?

『多因素促使医药行业价值依旧』

医药板块历来都深受诸多投资者关注,2020年由于疫情以及一系列医疗政策发布等因素影响,医药板块出现了大幅度攀升。然而, 2021年以来,医药行业发生了比较深度的回调,估值来到历史低位。

不过,就目前来说,医药板块的投资逻辑主要体现在三个方面:

『估值见底,长期向好』

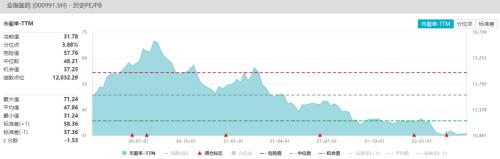

无论是在国内还是国外,医药行业长期以来都能够跑赢指数,简单地说就是:跌下来就是机会。从目前全指医药指数来看,估值水平已经趋于相对合理甚至是比较低估的状态,放眼长期,现阶段的行情也是合理的。

数据来源:wind;截至2022.03.29

但是从短期来看,却难以判断出医药股是否已经出现反转的迹象。这是因为集采带来的不确定性还会持续一段时间,对于相关上市公司的影响也还在持续,因此市场依然存在着一定顾虑。

『基本面上,医药的刚需属性使其发展空间巨大』

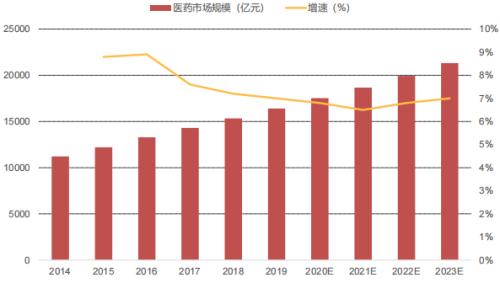

医药行业属于典型的弱周期性行业,由于医疗卫生体制改革、新冠疫情、医药卫生投入增加以及人口老龄化等因素的影响,十四五期间,医药卫生行业将可能持续保持快于GDP的增速,2022至2023年中国生物医药领域规模体量或将突破2万亿元,需求带动发展空间。

资料来源:Frost &; Sullivan,中信建投(行情601066,诊股)

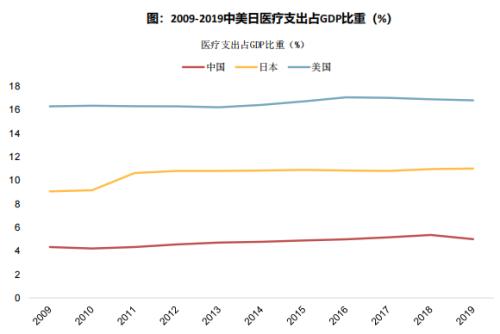

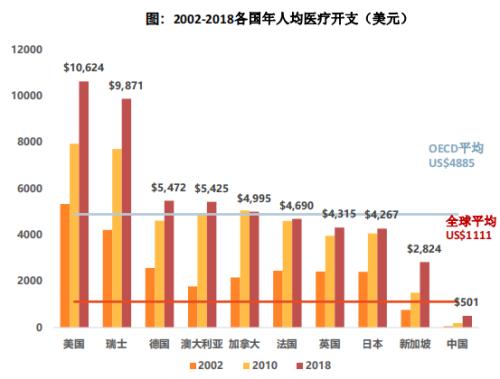

此外,在医疗支出方面,我国目前还有很大的提升空间;以美国为代表的欧美国家医疗支出占GDP近十年来维持在16%以上,日本同期维持在9%以上,中国占比仅5%左右;中国人均医疗开支在世界范围内仍处于较低水平,随着经济发展和生活水平提升,人均医疗支出有望提升。

资料来源:World Bank,OECD, statista,中信建投

『政策面上,国家给予了强有力的支持』

无论是2015年药审改革以来,医药行业“三医”确立新的行业规则,核心是回归医药行业的本质,与国际接轨,开启医药新时代;还是2021年先后发布《“十四五”全民医疗保障规划》、《“十四五”国家药品安全及促进高质量发展规划》等加快推动我国从制药大国向制药强国跨越的政策,这些都表明国家对医药行业做大做强的决心。

未来,我国医药行业的创新发展可能会面临更大的压力,不仅有来自国内创新转型的阵痛,或许还有外部打压制裁“狼真的来了”的那天,但就目前来说,我国对中国医药(行情600056,诊股)行业的发展还是持乐观态度的。

正如《“十四五”医药工业发展规划》的既定目标说的那样,推动我国医药工业向创新驱动转型,向国际高端化迈进,构筑国际竞争新优势。熬过去就可喜迎希望,冲过去就可喜摘果实,我国在各行各业中的骄人成绩,又有哪个不是走的如此艰难而正确的路呢?

『一键投资中国优质医药龙头:500医药指数』

不过,对于医药行业来说,目前的细分行业龙头集中在A股市场和港股市场,从A股与港股中综合优选优势医药企业能够更全面地捕捉我国医药健康产业发展的机会。这也就意味着,如果投资者想要更好地布局,那么能够同时投资A股和港股就再好不过了。

关于这一点,现在可以通过指数投资做到了,而且市场上就有这样能够一键投资A股+港股的医药相关指数,这其中『中证沪港深500医药卫生指数(简称:沪港深500医药 代码:H30463.CSI)』我认为值得大家重点关注。

为什么这么说?

『行业分布合理,覆盖A股+港股』

一直以来,A股和港股的医药板块都有优势互补的特征。A股的医药企业主要涵盖CXO、化药、医疗服务、、中药等细分行业;港股主要是A股中相对缺少的创新方向核心标的。如:创新药、创新器械、医美、互联网医疗等细分赛道。

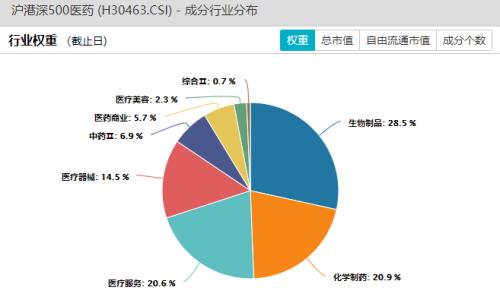

根据申万二级行业分类,截止到今年3月29日,该指数的行业分布以生物制品、化学制药、医疗服务、医疗器械四大方向为主,四者合计占比超过了80%,这四个大方向既保留了传统医药,又增加了创新医药,可以说是目前医药发展的“课代表”。

数据来源:wind;截至2022.03.29;指数过往情况不代表未来

『成份股以大市值为主,含金量十足』

该指数的前十大成份股合计占比为50.74%,如果我们整体看这个指数目前的58只成份股来说,其实这个持股集中度并不是很高,相反我认为成份股占比是合理且均衡的。而且,这些成份股基本上都是医药细分行业中的绝对龙头,像创新药龙头、医疗器械龙头、CRO龙头、中药龙头、疫苗龙头等等,含金量十足。

此外,前十大成份股平均市值2088亿,这个数字其实是比较高的,这说明这个指数也是以大市值的医药细分行业的龙头股为主,因为这样能更好地代表中国医药行业的发展。

数据来源:wind;截至2022.03.29;指数过往情况不代表未来,成分股列示不构成个股推荐

『过往业绩优异』

指数好不好,历史业绩是十分重要的考量点。为了方便大家看到这个指数在业绩方面的优势,我特意选择同它跟同类型的公募医药基金主要业绩基准:中证医药指数和主流宽基指数:沪深300指数进行对比,对比区间为2012.03.30-2022.03.29。

数据不欺人!Wind数据显示,截至今年3月29日,沪港深500医药指数近10年累计收益189.18%,年化收益10.78%,这两项数据均跑赢了同期的中证医药指数和沪深300指数。

此外,该指数的年化波动率23.61%,比中证医药指数优异,同时0.21的卡玛比率(Calmar)也表明该指数具有更高的投资性价比。

数据来源:wind;2012.03.30-2022.03.29。中证沪港深500医药指数以2004年12月31日为基日,最近5年(2017年至2021年)每个完整会计年度业绩分别为:31.79%、-20.74%、43.16%、56.35%、-19.64%

『估值合理,盈利能力可期』

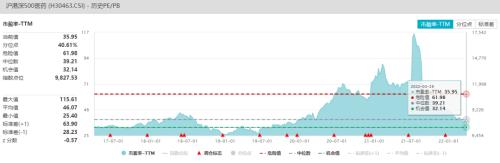

在估值这方面,经过了去年的深度回调之后,现在该指数的最新估值为35.95倍,位于近5年40.61%的分位点,要比59.39%的时间点便宜,再加上远低于危险值,拥有相对较好的安全边际。

此外,在成份股盈利方面,根据Wind预测,该指数的成份股在2022年和2023年的归母净利润同比增速分别是14.16%和22.16%,届时该指数的PE将被消化为30.16和24.69,这样看下来当前的投资价值是比较高的。

数据来源:wind;截至2022.03.29

对于想要投资医药板块的投资者来说,这样一个『覆盖A股+港股、行业分布合理、成份股含金量十足、过往业绩优异、估值低位+成份股盈利能力强』的沪港深500医药指数是值得大家多一些关注度的。

『首只沪港深500医药ETF强势来袭!』

虽然在我看来,这个指数对于想要布局中国医药行业的投资者来说是不错的选择,但是此前并没有相关的指数基金,这也是一个不小的遗憾。

但是现在,这个遗憾没有了!

因为,市场上首只跟踪沪港深500医药指数的指数基金--『招商中证沪港深500医药卫生ETF(代码:517990)』目前正在发行认购中。这只ETF不仅填补了这个指数无产品的空白,也让招商基金再一次成为了“第一个吃螃蟹的人”!

其实,这已经不是招商基金第一次快人一步了。最近几年,招商基金加大对ETF产品的研发力度,打造全方位指数配置平台,在指数领域的成就大家有目共睹,凭借“差异化特色+全面布局”从各家基金公司中突围,频推多个“国内首只”创新产品。

此外,像白酒基金LOF(161725)和生物医药LOF(161726)都是公司旗下的明星产品,受到了很多投资者的认可和追捧。

虽然医药板块在去年经历了深度回调,打击了很多人的信心,但是作为投资领域“三大主线之一”,再加上医药行业一直以来对老百姓(行情603883,诊股)的刚需属性和自身创新发展的趋势,我认为还是值得投资者长期持有的。一键布局AH两地优质医药股,我认为正在发行认购的『招商中证沪港深500医药卫生ETF(代码:517990)』可以关注。

风险提示:基金有风险,投资须谨慎。上述观点、看法和思路根据当前市场情况判断做出,今后可能发生改变。指数过往业绩仅供参考,并不代表其未来业绩表现,亦不构成基金投资收益的保证或任何投资建议。指数运作时间较短,不能反映股市发展的所有阶段。上述投资观点、看法根据当前市场情况判断做出,今后可能发生改变。本基金资产投资于港股通标的股票,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。投资者应认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。