A股又有重磅IPO获批,这次是“巨无霸”中海油!

3月30日收盘后,已经在H股上市的中国海洋石油(简称“中海油”)公告称,公司A股IPO发行已经获得核准。这意味着正式发行已经“箭在弦上”,随时启动!股票将于上交所上市。

本次中海油拟发行最高不超过29.9亿股(含超额配售),拟募集资金投资金额为350亿元。中国海洋石油H股3月30日,上涨1.83%,收报11.12港元,总市值4965亿港元。

中国证监会官网也于3月30日发布中海油获批公告。

中海油将成为今年1月初上市的中国移动(行情600941,诊股)(去年底发行)之后,又一上市巨无霸央企。

对于如此巨无霸的IPO,中国基金报整理了十大看点。

1、350亿!今年来发行的最大IPO

在今年以来发行上市的A股当中,中海油预计将成为了目前募资最大的IPO。今年初首发募资520亿的中国移动,为去年底在A股发行。

中海油今年拟募集投资资金额为350亿,而今年以来发行的IPO当中,1月份发行的晶科能源(行情688223,诊股)首发募资100亿元,为已经发行的最大的IPO项目。

2、总市值5000亿港元,将进入A股前20名

中海油目前H股总市值为4965亿港元,折合人民币4030亿元,若加上A股发行募资以及上市后预计可能上涨,市值应该在4000亿人民币以上。

按照目前A股最新总市值榜,中海油将进入前20名。

3、募资主要用于油田开发

公司的募集资金,主要用于油田开发,包括圭亚那Payara油田开发项目、流花11-1/4-1油田二次开发项目等。

4、2021年利润创历史新高,全年净产量5.73亿桶油当量

3月30日晚间,中海油还发布2021年业绩,收入2461.11 亿元人民币,同比增长58.4%;股东应占利润703.20亿元,同比增长181.8%。

中国海洋石油发布公告,截至2021年12月31日止年度,得益于国际油价上行和成本控制良好,公司盈利创历史最好水平。油气销售收入为人民币2221.25亿元,同比上升约59.1%;净利润为人民币703.07亿元,同比上升约181.8%。

2021年,公司大力推动增储上产,坚持提质降本增效,扎实推进重大工程建设,坚定实施科技创新,积极推动绿色低碳发展。全年实现净产量5.73亿桶油当量,同比增长约8.5% ,超额完成全年油气生产目标,再创历史新高。

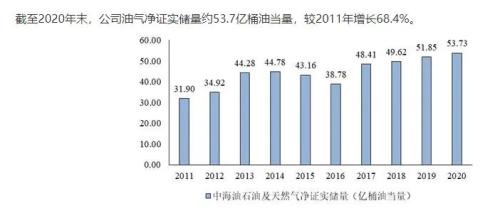

截至2020年末,公司油气净证实储量约53.7亿桶油当量,较2011年增长68.4%。

在国内,公司通过自营作业及以产品分成合同的形式与合作伙伴合作,在渤海、南海西部、南海东部和东海等区域进行油气勘探、开发和生产活动,并在陆上进行非常规油气勘探、开发和生产活动。截至2020年末,公司约57.9%的净证实储量及约67.4%的净产量来自国内。

在海外,公司拥有多元化的优质资产,在多个世界级油气项目持有权益。目前公司的资产遍及世界二十多个国家和地区,包括印度尼西亚、澳大利亚、尼日利亚、伊拉克、乌干达、阿根廷、美国、加拿大、英国、巴西、圭亚那、俄罗斯和阿联酋等。截至2020年末,海外油气资产占公司油气总资产约50%,公司约42.1%的净证实储量和约32.6%的净产量来自海外。

在新能源领域,公司顺应全球能源行业低碳化发展大趋势,利用丰富的海上生产作业和管理经验,积极探索海上风电等新能源业务发展,开展前沿技术领域研究。公司首个海上风力发电项目于2020年9月并网发电。

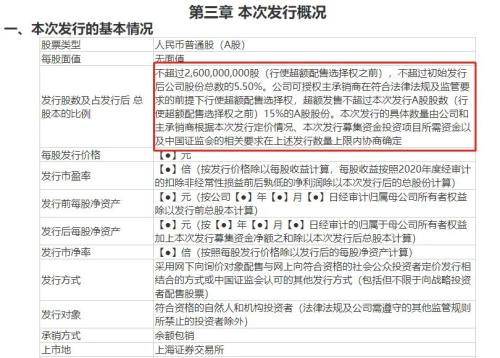

5、绿鞋机制

中海油本次发行将启用绿鞋机制,即超额配售选择权,这一机制有利于稳定新股上市后的表现,即如果新股上市表现不佳跌破发行价时,可以启动绿鞋机制在二级市场买入。

从招股书来看,在行使超额配售选择权之前,本次IPO发行不超过26亿股,不超过初始发行后公司股份总数的5.50%。

公司可授权主承销商在符合法律法规及监管要求的前提下行使超额配售选择权,超额发售不超过本次发行A股股数(行使超额配售选择权之前)15%的A股股份。

6、中海油H股提前连续上涨

值得注意的是,在A股正式发行前,中海油H股股价已经连续上扬,从去年12月初的7.55港元底部至今,股价已经上涨47.28%。

7、中海油发行价与中石油中石化AH溢价率

简单测算中海油发行价,中海油拟募资投资金额350亿元,若按超额配售前的26亿股,则发行价预计13.46元;若按超额配售后的29.9亿股,则预计发行价11.71元。

目前中海油H股股价为11.12港元,折合人民币为9.02元。若按13.46元发行,则A股比H股溢价率为49%;若按11.71元发行,则A/H溢价率为30%。

3月30日,中国石油(行情601857,诊股)A股股价5.53元,H股股价为4.12港元,A/H溢价率为65.12%。

中国石化(行情600028,诊股)A股股价为4.32元,H股股价为3.91港元,A/H溢价率为36%。

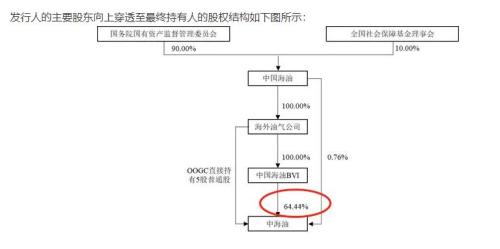

8、控股股东目前持股64%

截至本招股说明书签署日,中国海油(行情600938,诊股)BVI为公司的控股股东,持有公司64.44%的股权。海外油气公司作为公司的间接控股股东,持有中国海油BVI100%的股权,中国海油作为公司的实际控制人持有海外油气公司100%的股权。

9、此前被美国列入清单遭纽交所退市

2001年2月27日,公司公开发行美国存托凭证并于纽交所上市,证券代码为“CEO”。

因公司被美国财政部外国资产控制办公室列入其所管理的非SDN涉军公司清单(现已被非SDN中国军工复合体企业清单所取代),美国人士被禁止交易公司的公开交易证券、该等证券的衍生证券或旨在投资于该等证券的证券。

受此影响,2021年2月26日,纽交所宣布其监管部门已决定对公司美国存托股份启动退市程序,且自2021年3月9日起暂停了公司美国存托股份的交易。公司于2021年3月10日向纽交所提出复议要求,纽交所于2021年10月8日决定维持原退市决定,公司的美国存托股份退市在美国时间2021年10月22日闭市后生效。

公司于纽交所上市期间严格遵守美国证券监管机构关于信息披露等事项的规定,未受到美国证监会、纽交所等证券监管机构的处罚,并将按照法律法规的规定履行退市后相关程序。

10、两大头部投行保驾护航

中海油此次A刚IPO的主承销商是中信证券(行情600030,诊股),联席主承销商为中金公司(行情601995,诊股),一个是“券商一哥”,一个是投行贵族,都是国内顶部的券商投行。