美国投资公司协会ICI日前发布了一份基金费率报告揭秘美国29万亿美元基金行业(包括开放式共同基金、ETF、封闭式基金和单一投资信托)的费率情况。这份报告的主要结论是这些:

过去25年,美国基金行业一直在降费,股票型基金的费用已经腰斩。

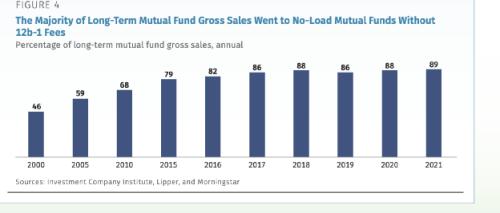

美国市场近90%的毛销售额由免佣、免销售服务费的基金贡献。

巨头之间的价格战愈演愈烈。

因为中国市场还有丰厚的阿尔法,中国的投资者对费率并不敏感。

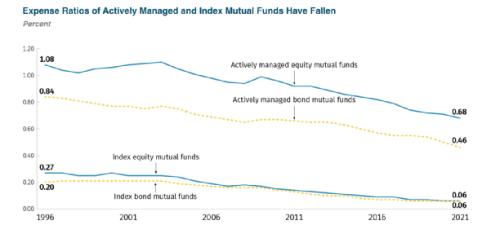

无论是主动管理基金还是指数基金费用都在大幅下滑

来源:ICI官网

我们一起来看看。

美国基金的成本分为两个部分。

其中,基金持有人费用是在交易发生时直接向投资人收取的一次性费用,主要包括认购和申购产生的销售费用(通常支付给销售机构)、赎回费、转换费(同公司旗下产品直接转换)、账户管理费(部分公司有)以及购买费(通常支付给管理人);

美国证交会关于持有人费用的界定,来源:SEC官网。

年度基金运营费用,基于资金资产,则是按照一定比例从基金总资产中扣除,主要包括管理费、托管费、销售服务费(12b-1费用)及其他费用(财务费、法律费等)。

美国证交会关于年度基金运营费用的界定,来源:SEC官网。

免佣基金(No-Load fund)指不收取销售费用,以及销售服务费(12b-1费用)低于0.25%,但是基金还是要收年度运营费的。免佣、免12b-1基金就是销售费和销售服务费都不收的基金,不过基金的年度运营费也还是收的。

下面我们提到费用以基于基金资产的年度运营费用为主,对应到国内为(管理费,销售服务费,托管费)等的统称。

股票型基金

过去25年费用腰斩

长期限的共同基金,年度运营费用过去25年显著下滑,例如股票型基金从1996年的1.04%下降至2021年的0.47%,费用腰斩。混合型基金从1996年的0.95%,下降至2021年的0.57%。债券型基金费率从1996年0.84%,下降至2021年的0.39%。

这种趋势还在延续。例如,2020年股票型基金基于基金资产的年度运营费用为0.50%,到2021年这一数值进一步下降至0.47%。2020年债券型基金基于基金资产的年度基金运营费用再降3个基点到0.39%。

重点来了,2021年长期限共同基金(即共同基金刨除货基)89%的毛销售额由免佣免12b-1费基金贡献,2000年这一数值是46%。

ICI认为这反映了两大趋势:一是投资者倾向于直接支付中介机构和而不是通过基金列支;二401K或其它退休计划通常投资基金份额中的“机构免佣份额”。

此外,2021年目标日期基金基于资金资产的年度运营费用降至0.33%,与2008年相比下降了51%。对于为退休生活筹备的投资者来说,这些基金很有吸引力。过去几年,目标日期基金蓬勃发展。95%的目标日期基金以基金中的基金的形式存在。2021年基金中基金基于基金资产的年度运营费从2020年0.48%降至0.45%.

便宜就是硬道理。

2021年无论是指数基金还是主动管理基金低成本都是显著的。例如,指数基金中成本最低的四分之一吸收了绝大多数的资金净流入。

美国共同基金基于基金资产的年度运营费用一路走低的原因。

例如,以股票基金为例,ICI在报告中解释:一是随着规模扩张,固定费用部分占比降低;二是低费率的指数基金快速发展。这样平均下来,含指数基金的股票基金年度运营费用就低了。三是投资者越来越倾向于直接付给投资顾问和中介机构钱,而不是从基金资产中付钱,所以销售费也低了。四是这些年来,美国有一个趋势。就是免佣免销售服务费(12b-1)的基金快速发展,通常来说免佣、免销售服务费的基金它的基于基金资产的运营费用也非常低。

不同基金基于基金资产的年度运营费(下暂简称:年度运营费)是不一样的。

以中位数来看,股票型和混合型的年度运营费用差不多,一个是1.04%,一个是1.05%,但是债券型和货币型的年度运营费用就低一些,中位数一个是0.72%,一个是0.12%。股票型内部,投资全球市场的中位数为1.1%,相对更高。此外,股票指数基金中位数为0.29%,目标日期基金中位数为0.62%。

前面谈到,最便宜的基金占了绝大部分的市场份额。作为例证,股票型指数基金中,年度运营费用最低的十分之一,平均年度运营费为0.04%,货基的这一数值为0.06%,股票型基金整体为0.56%。

相较于费率

中国投资者更关注业绩

从费率构成来看,我国公募基金的费用构成与美国共同基金类似,也可分成单次支付的销售费用(认购/申购费、赎回费)和间接承担的运营费用(管理费、托管费、销售服务费等)。

记者未获得我国公募基金最新费率的统计数字。根据中国证券投资基金业协会2021年发布的一份研究报告,截至2018年末,我国股票型基金、混合型基金、债券型基金的平均管理费率分别为1.11%、1.15%和0.48%。

报告指出,总体趋势上,我国主动管理类股票型、债券型基金的平均费率都趋于下降;而指数型基金的费率下降趋势更为显著。但我国公募基金的费率较美国共同基金仍然略高,且规模加权平均费率与简单平均费率差异相对较小。

上述报告指出,究其原因,一是我国公募基金仍以主动管理型为主,需要投入更多的人力和资源;二是没有稳定的长期资金来源,销售服务费占比也较高;三是美国的基金管理人除管理费收入,还能依靠持仓证券转融通、向投资者提供投顾服务等其他方式来获取收入,而我国基金管理人获取收入的方式较为单一;四是投资者对费率水平的敏感度不高,更看中基金的业绩,业绩好的基金较为容易吸引增量资金。

上投摩根资产配置及退休金管理首席投资官恩学海在接受记者采访时指出,“在统计学意义上,在海外市场,基金的费率是一个重要的指标。它对未来收益是有预测作用的。同样的研究框架也使用在中国市场,我们也做过研究。结论是在当下这样的环境下,基金的费率还不足以对它未来的收益有任何预判的能力。”

资管巨头厮杀,价格大战正酣

美国基金公司之间的价格战激烈到什么程度?

下面这个例子可见一斑。

2022年初,贝莱德宣布降低旗下两只债券ETF的费率,其中一只名为安硕MBSETF费率调低两个基点,到4个基点,这只ETF的规模是255亿美元。为什么呢?

前一个月,主要竞争对手先锋领航将旗下一只规模153亿美元的MBSETF费率调低1个基点至4个基点。此外,另一竞争对手道富环球旗下的42亿美元的SPDRMBS费率也是4个基点。

也就是说,降费之后,贝莱德在这只ETF上和两大竞争对手打平了。

而2021F年贝莱德的这只MBSETF不敌竞争对手,全年获得资金净流入9.13亿美元。先锋领航的MBSET这一数值是26亿美元,道富环球的SPDR的MBSETF则吸引了15亿美元资金净流入。

我们再来看跟踪标普500的三只巨无霸ETF:道富环球旗下的SPDR发行的SPY是美国最早的标普,这只ETF因为发行的早,基金的机构比较特别(使用单一投资信托的结构),截至目前基金的费率水平也较另外两只更高。截至目前ETF规模4110.5亿美元。

在SPY运行了7年之后,贝莱德安硕推出了另一只标普500ETF,到现在规模也超过了3000亿美元。此后又过了10年先锋领航又推出了自己的标普500ETF(先锋领航集团在设立ETF产品线前犹豫了很长时间),目前规模也接近了3000亿美元。后两者ETF均以费率低,跟踪准确致胜。

说明在ETF的赛场,便宜怎么强调都不为过,从另一个侧面可能也证明了优异的宽基指数的魅力。