顶尖财经网(www.58188.com)2022-3-18 9:38:56讯:

中泰资管最新接到监管罚单。去年来,券商资管受罚已屡见不鲜,中泰资管又因相似问题受罚。

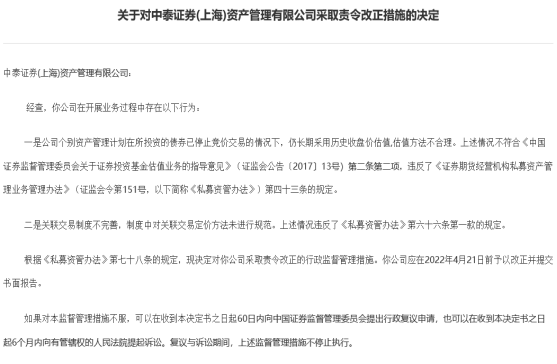

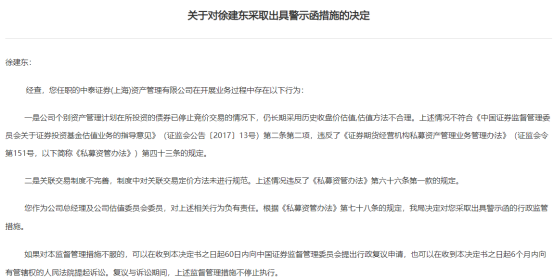

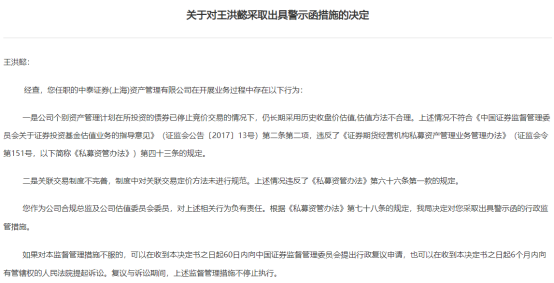

上海证监局在罚单中提到两个违规问题,一是公司个别资管计划在所投资的债券已停止竞价交易的情况下,仍长期采用历史收盘价估值,估值方法不合理;二是关联交易制度不完善,制度中对关联交易定价方法未进行规范。

上海证监局就此对中泰资管公司采取行政监管措施:对公司总经理及公司估值会委员徐建东、公司合规总监及公司估值委员会委员王洪懿同时出具警示函。

中泰资管的上述违规情况不符合《中国证券监督管理委员会关于证券投资基金估值业务的指导意见》第二条第二项,违反了《证券期货经营机构私募资产管理业务管理办法》第四十三条的规定,“证券期货经营机构应当对资产管理计划实行净值化管理,确定合理的估值方法和科学的估值程序,真实公允地计算资产管理计划净值”。

中泰资管上述行为还违反了《私募资管办法》第六十六条第一款中则规定,

证券期货经营机构应当建立健全关联交易管理制度,对关联交易认定标准、交易定价方法、交易审批程序进行规范,不得以资产管理计划的资产与关联方进行不正当交易、利益输送、内幕交易和操纵市场。

对此,上海证监局决定对中泰资管采取出具警示函的行政监管措施。公司应在2022年4月21日前予以改正并提交书面报告。

多家券商资管密集接罚单

监管部门高度重视私募资产管理业务的合规经营,在此之前已有15家券商因资管业务不合规问题受到证监会处罚。

2021年2月1日,川财证券因“资管产品投资债券的交易中,存在买入的债券未入池公司债券池白名单的情况。‘’”债券交易部门经营管理混乱“”人员管理不到位被四川证监局采取限制业务活动、责令处分有关人员的监管措施。

2021年3月24日海通证券、海通资管因“开展投资顾问、私募资产管理业务过程中未审慎经营”“未有效控制和防范风险”“合规风控管理缺失”等问题受到上海证监局处罚。对海通资管采取责令暂停为证券期货经营机构私募资管产品提供投资顾问服务12个月、责令暂停新增私募资管产品备案6个月的监管措施,对多名直接责任人及负有管理责任的人员采取认定为不适当人选2年等监管措施。

2021年5月7日中邮资管因“资产管理分公司廉洁从业风险点梳理不全面,未包含‘让渡资产管理账户实际投资决策权限’等风险点及相应风险控制措施,未结合岗位、人员调整情况及时更新廉洁从业风险防控目录。”“资产管理业务的主要业务人员和相关管理人员收入递延支付制度执行不规范”“部分资产管理计划所持有的金融工具估值不合理”被陕西证监局采取责令改正的监管措施。

2021年11月5日中金公司就因“使用成本法对私募资管计划中部分资产进行估值”、“存在对具有相同特征的同一投资品种采用的估值技术不一致的情况”收到北京证监局采取责令改正措施的决定。

2021年11月6日,长江资管因“资管产品运作不规范”“投资决策不审慎”“投资对象尽职调查和风险评估不到位”等受到证监会的行政监管措施,责令整改。

2021年11月11日,华安证券因“不同资产管理计划账户间存在违规交易”、“债券投资风险管控不完善”、“未针对私募资产管理业务的主要业务人员和相关管理人员建立收入递延支付机制”等问题收到安徽证监局行政监管措施。

2021年11月24日,申万宏源因为存在“未获许可投资关联方承销的债券”、“与其他业务未有效隔离”、“估值方法不合理”这三方面问题被上海证监局出具警示函。

2021年12月7日,浙商资管因为“对同一投资品种采用的估值技术不一致”、“对产品持有的违约资产估值不合理未按规定向投资者披露信息,部分集合产品持续开发申购、赎回”、“投资交易管理缺失”、“投资者适当性管理制度不健全”、“未设置债券交易专职合规人员、未向异地债券交易部门驻派合规人员”等问题被浙江证监局暂停六个月资管业务。而这也本轮中最重处罚。

从几起处罚情况可以看出,估值方式不合理成为合规重灾区,在已有前车之鉴的情况下,中泰资管没能及时对照改正,本次因同样的问题收到三份处罚。

资管业务净收入多年处于前20区间

中泰证券主要通过控股鲁证期货、中泰资本、中泰金融国际、中泰资管、中泰创投,参股万家基金、齐鲁股权交易中心等开展资产管理业务。

资产管理业务一直属于中泰证券优势业务,根据中国证券业协会的统计数据,2020年、2021年,中泰证券资产管理业务分别实现净收入1.8502亿元和2.1445亿元,分别排名第17位,第19位。

随着居民可投资资产不断增长、资产结构优化以及居民对专业投资机构信赖度提高,我国资产管理发展前景广阔。但随之而来的监管问题屡见不鲜。

在向财富管理转型的大背景下,各券商优化资产管理业务结构,充分把握机遇发力主动管理,据统计数据前20强规模已突破5.2万亿元。2月23日,中基协发布资管月均规模(更新)显示,2021年四季度,前20强券商的资产管理规模合计6.15万亿元。其中,中信证券以1.17万亿元的月均资管规模遥遥领先,领先第二名中金公司近3000亿元。中银证券以5977.38亿元的规模超越招商资管,位列第三。中银证券、中信证券的月均资管规模较去年三季度均增长超千亿元,分别增加了1245.6亿元、1225.89亿元。

头部券商资产管理规模优势依然明显,大部分券商大力发展资产管理业务。资管实力是券商财富管理能力的重要体现之一,但随之而来的监管处罚给各家都敲响了警钟。

严格监管资管计划估值方法给行业带来警示

财联社记者就估值方法等问题采访了相关业内人员,业内普遍认为,资管机构应不断科学提升估值技术,保持估值体系一致性、合理性,并尽量与市场贴合,体现资产的公允价值。

资管新规后,除标准化债权类资产的认定、信息披露等方面趋于统一外,资管产品的估值问题同样重要。监管对于估值方法的整体要求偏向于“公允价值”(含市价)、“可视化”。由于成本估值法可能导致净值严重偏离公允价值,造成披露信息偏离实际情况,对投资者造成误导,不符合当下金融发展阳光透明的趋势。

对券商资管而言,符合监管要求是各项业务开展的重中之重。完善内部管理、规范资管产品运作流程,梳理风险,强化定期报告,存在不规范行为的,应当制定切实可行的整改计划,坚守合规审慎经营的底线。

(文章来源:财联社)