2021年,我国资本市场交投活跃,多层次资本市场进一步完善,北交所设立、注册制提速,多项市场指标创历史新高。作为与资本市场最紧密相连的券商,2021年业绩也相当“给力”。

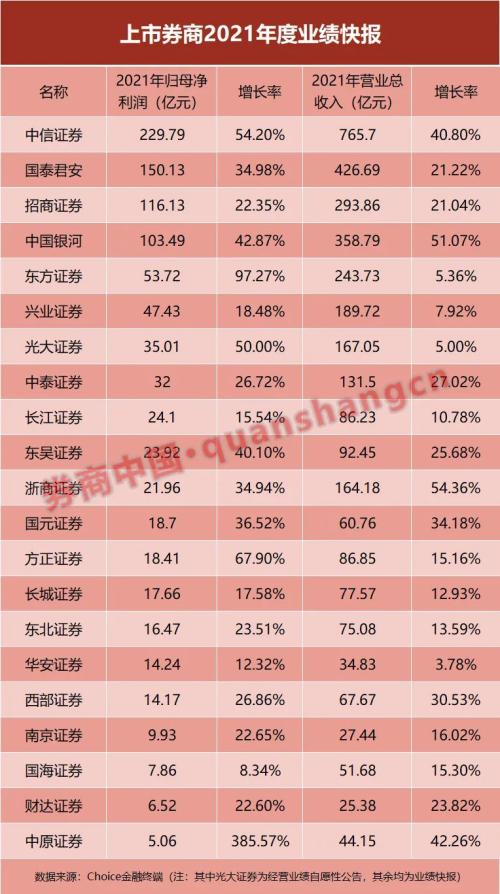

截至3月15日晚间,共有24家上市券商发布了2021年度业绩快报、业绩预告或经营业绩自愿性公告。据悉,这24家上市券商营收及净利润全部实现正增长,中信证券(行情600030,诊股)、国泰君安(行情601211,诊股)、招商证券(行情600999,诊股)、中国银河(行情601881,诊股)去年实现净利润超百亿元,合计净利润约600亿元。此外国信证券(行情002736,诊股)预计的净利润上限也超过100亿元,有望加入“百亿大军”。

分业务来看,投行业务、机构业务、资管业务等业务成为去年券商高增的主要驱动力(行情838275,诊股),另有不少券商表示,2021年资产减值损失相比2020年大幅减少,也增厚了净利润。

24家上市券商业绩快报、预告出炉

截至3月15日晚间,共有24家上市券商披露了2021年度的业绩情况。其中有20家为业绩快报,3家为业绩预告,此外光大证券(行情601788,诊股)由于近期二级市场股价波动,也发布了经营业绩情况的自愿性公告。

值得一提的是,目前已公布业绩预告/快报的24家上市券商去年营收与净利润全部实现同比增长。

具体来看,中信证券2021年的经营业绩遥遥领先,2021年实现营业总收入765.70亿元,同比增长40.80%;实现归属于上市公司股东的净利润229.79亿元,同比增长54.20%。

国泰君安则暂居第二, 去年总营收、净利分别为426.69亿元、150.13亿元,分别同比增长21.22%及34.98%。招商证券、中国银河证券去年归母净利润也超过100亿元,东方证券(行情600958,诊股)去年归母净利润超50亿元。

从归母净利润增幅来看,中原证券(行情601375,诊股)由于2020年度的基数较低,2021年净利同比增长超385%,为5.06亿元。中原证券表示,增长原因主要为投行业务以及一、二级市场投资业务和经纪业务等主体业务收入同比增长。

大中型券商中,东方证券2021年归母净利润同比增长97.27%,达到53.72亿元。方正证券(行情601901,诊股)、中信证券、光大证券的归母净利润同比增速也较快,达到50%以上。

此外,还有3家上市券商发布了业绩预告。其中,国信证券预计2021年实现归母净利润90亿元至105亿元,同比增长36%至59%。财通证券(行情601108,诊股)预计2021年度盈利24.07亿元至26.36亿元,同比增长5%至15%,太平洋(行情601099,诊股)证券也预计2021年将扭亏为盈。

主营业务全面开花,资产减值损失减少

2021年,我国资本市场交投活跃,多层次资本市场进一步完善,北交所设立、注册制提速,多项市场指标创历史新高。Wind数据显示,2021年,上证指数上涨4.80%,中债总净价(总值)指数上涨2.23%;沪深两市股票基金交易额同比增加25.33%,A股市场IPO承销额同比增加25.48%。

作为与资本市场最紧密相连的券商,2021年营收与业绩也实现了高速增长。

分业务来看,投行业务、机构业务、资管业务等业务成为去年诸多券商营收与净利润高增长的主要驱动力。此外,还有不少券商表示,2021年资产减值损失相比2020年大幅减少,增厚了净利润。

“一哥”中信证券在高基数的情况下仍保持高增长,2021年实现归属于上市公司股东的净利润229.79亿元,同比增长54.20%。中信证券表示,公司2021年投资、资产管理等各项业务均衡发展、稳步增长。

中信证券此前还公告了非全资子公司华夏基金的2021年业绩快报。截至2021年12月31日,华夏基金总资产人民币162.95亿元,总负债50.07亿元;2021年实现营业收入80.15亿元,净利润23.12亿元,综合收益总额22.87亿元。截至2021年末,华夏基金母公司管理资产规模为人民币16,616.07亿元。

2021年归母净利润同比增幅超97%的东方证券则表示,业绩增长主要原因为:公司资管、经纪、投行等业务手续费净收入及联营企业投资收益同比增长;同时,信用减值计提同比减少。

中国银河证券去年业绩迈上了百亿门槛,2021年实现归属于上市公司股东的净利润人民币103.49亿元,同比增长42.87%。对此,中国银河表示,主要得益于公司经纪业务、自营投资、国际业务等各项业务发展良好、稳步增长。

国信证券2021年度归母净利润也有望超过百亿元,预计2021年实现归母净利润90亿元至105亿元,同比增长36%至59%。据国信证券公告,报告期内,公司自营投资业务收入及经纪业务手续费净收入等主要业务收入相比上年同期有较大幅度增长,同时本报告期计提金融资产减值减少。

兴业证券(行情601377,诊股)2021年实现归属于母公司股东的净利润47.43亿元,同比增长18.48%。兴业证券表示,主要变动原因为:公司基金管理业务、经纪业务手续费净收入,以及融资融券和客户保证金利息收入同比增长;同时,信用减值损失计提额同比减少。

中泰证券(行情600918,诊股)去年实现归母净利润32亿元,同比增长26.72%。中泰证券表示,2021年度,公司全面落实“一个统领、一个中心、四大战略、两个支撑”的总体发展思路。业绩增长的主要原因为经纪、投行、资管业务手续费净收入及投资收益(含公允价值变动损益)等业务收入增长所致。

东吴证券(行情601555,诊股)去年净利润增速也可圈可点,去年实现归属于上市公司股东的净利润23.92亿元,同比增长40.10%。据悉,业绩增长原因为,公司经纪业务手续费净收入、利息净收入、投资收益、公允价值变动收益同比增长;同时,信用减值损失计提额同比减少。

光大证券2021年归母净利润同比增幅也高达50%,为35.01亿元。光大证券表示,公司财富管理业务收入、机构业务收入、债券承销及交易业务收入等均较上年同期实现增长,同时资产减值损失和预计负债较上年大幅减少。

机构:券商板块低估值显现配置价值

近日,A股宽幅震荡,但机构对于券商板块仍坚定看好。

中邮证券认为,券商板块低估值显现配置价值。近期两市日均成交额达万亿规模已成常态,短期经纪业务、财富管理业务压力得以缓解,同时近年来券商行业的改革创新如基金投顾、资管新规、推行全面注册制等举措将极大地稳定券商行业的业绩波动,短期行情波动不改证券行业中长期业绩向好势头。

长期来看,中邮证券认为证券行业的业绩增长支撑逻辑在于:一、经纪业务向财富管理模式转型所带来的业绩增量。二、创新型业务孕育的新市场所贡献的业绩增量,例如融券规模扩大、场内外衍生品业务需求旺盛、券结基金模式的探索和“投行+投资”双轮驱动的业务模式的普及等均会抬升证券公司的业绩水平。

信达证券则认为,券商具备较高反弹确定性。券商业绩稳增长、资产质量提升,稳增长目标或带来宽松流动性,共同形成板块上涨驱动力。从已披露业绩快报的上市券商业绩来看,7成以上券商归母净利润增速超过20%,半数超30%。2021年券商业绩在2020高基数下稳健增长,为板块上涨奠定坚实基础。当前券商板块估值与业绩、资产质量仍不匹配,距离PB2.61x估值中枢尚有较大空间,建议积极布局。

信达证券还表示,新基金发行遇冷不改财富管理持续发展趋势,全面注册制下,把握投行主线投资机会。2022年初以来,新发基金遇冷导致市场对财富管理业务增长预期下降,实际上,新发规模虽同比下滑,但公募基金总规模仍较2022年底增长3.74%,较去年同期增长16.32%,以AUM为基础的管理费收入仍保持持续增长态势,财富管理特色券商出现较大幅度调整后,性价比逐渐显现。

华西证券(行情002926,诊股)非银团队则认为,财富管理主线遇波折,不改成长确定性。券商板块整体市净率1.42倍,低于2020年和2021年平均水平,与此同时,证券公司的ROE水平稳步提升。板块估值和业绩成长的错配带来左侧配置机会。

华西证券还表示,券商板块具备较强的beta属性,因此A股流动性、成交活跃度、市场情绪都会在板块行情上放大呈现。预计未来2-3个季度或处于宽流动性到宽信用阶段。对于关注券商板块右侧布局信号的投资者,可以关注1)沪深两市成交额放大至1.4万亿元以上, 2)券商板块( 801193.SI)的日成交额放大至 1000 亿元, 3)上市券商融券规模快速收缩。