2月16日,A股表现依旧不温不火。上涨家数达到3552,涨停家数79,跌停只有4家。看起来是普涨格局,但事实三大上指数分化严重,大基建支撑上证指数走强,中小创再次落后大蓝筹。

估值和股息率成为近一两个月以来资金首要考量的标准。截至目前,基建工程指数的市盈率不到10倍,市净率也仅在1倍左右波动,均处于历史低位。而基建板块整体股息率大概在2.01%左右,远远高于A股平均水平,吸引资金持续不断流入。

2月16日,两市成交量萎缩至8070.17亿元,依旧低于万亿元。沪深两市主力资金全天净流出17.03亿元。其中创业板主力资金净流出0.23亿元;沪深300主力资金净流入17.9亿元。

年初至今,赛道轮番被抛售,市场主线不明,投资体验并不好,但这并不妨碍国际投行集体看多。最近一段时间以来,瑞信、汇丰和高盛等国际投行集体看多A股在2022年表现,将A股投资评级提至超配。

//“超配A股” //

在稳增长的背景下,越来越多的国际投资者认为是时候投资A股了。

早在2021年九月底,贝莱德投资研究所(BlackRock Investment Institute)表示,中国大陆股市有一个积极转机。随着2022年的到来,其他机构也发出了类似的呼吁。

在瑞信(Credit Suisse)2022年全球股票策略报告中,将中国资产评级上调为“增持”。该行全球策略师Andrew Garthwaite及其团队在近期的研报中表示,中国的货币政策正在宽松,而全球其他地方正在收紧,中国经济势头正在好转。

今年1月,伯恩斯坦发布了一份172页的报告,称由于六个关键原因,有理由增加中国在全球投资组合中的风险敞口。该机构指出,A股面临的新环境是新融资增长和更宽松的货币政策预期。A股的另一个吸引力是相对于世界其他地区更具吸引力股票估值。其他因素包括难得的选股机会、不断增加的外国资本流入和不断增加的收益。

汇丰银行(HSBC)称,投资者对A股过于悲观了。Wind数据显示,1月份上证综指下跌7.65%,是2018年10月以来最糟糕的月份。农历新年以来,上证指数涨幅不到3%。该行分析师在几天前的报告中表示,“投资者对A股实在太过悲观了”,重申该行在2021年10月对中国股市的超配投资评级。

汇丰银行分析师表示,“中国经济确实面临一些挑战,而且美元有走强预期,这些都是偏负面的因素,但这些都是众所周知的事情,已经被计入资产价格。更何况,A股的蓝筹股已经处于一个非常有吸引力的估值区间”。该行分析师预测,今年上证综合指数上涨9.2%,深证成份股指数上涨15.6%。

高盛(Goldman Sachs)在1月23日的一份报告中表示,指数预计今年将上涨16%,因为这一指数估值仍低于该行14.5的市盈率目标。

上周日,高盛团队发布了一份89页的报告,主题是“为什么中国A股对全球投资者来说变得更具投资性”。高盛认为,在世界第二大股票市场投资的理由,主要基于外国投资者更容易进入,以及迄今为止,国际投资者对A股的配置不足。

高盛是近几年对A股看法比较积极的机构之一,早在2020年2月,在疫情大流行的高峰期,高盛就对A股给出超配投资评级。

瑞银(UBS)在1月份积极看多阿里巴巴等公司,显示出对中国资产更加乐观的立场。2021年10月下旬,该行将中国股市升级为超配投资评级。

// “外资代表”高低切 //

需要注意的是,作为“外资代表”北上资金年初至今相对比较谨慎,2月16日也不例外。

北向资金2月16日净卖出16.23亿元,近3日连续净卖出累计近90亿元。沪股通净买入9.51亿元;深股通净卖出25.74亿元,为连续10日净卖出。

不过,北上资金整体流入规模不大,但在结构上实现“极限微操”,不断买入沪市大蓝筹、大金融股份,按近期沪市远强于深市的风场偏好下,北上资金基本做到“出手不多,收益不少”。

//机构:这样参与反弹 //

市场有一句老话:行情在绝望中诞生,在犹豫中前行,在疯狂中成熟,在憧憬中灭亡。在当前也适用。

A股经历了赛道股集体杀估值,期待一个反弹并不是妄想,怎么参与是重点。

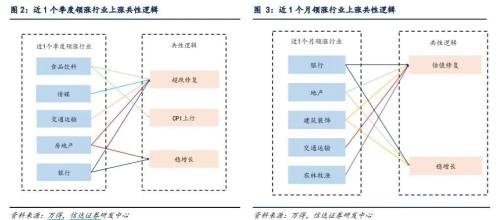

信达证券在2月配置主线的研报中表示,适度参与超跌反弹。最近1个季度新能源、电子等成长板块跌幅很大,存在技术性反弹的空间。

该机构表示,参考2021年3-8月消费股的调整,以及2021年9-11月周期股的调整,恐慌过后都出现了明显的上涨,是对长期逻辑的一个修复。在2月战术性反弹的过程中,前期超跌的成长,以及短期业绩兑现还不错的周期板块,可能会有月度级别的走强。

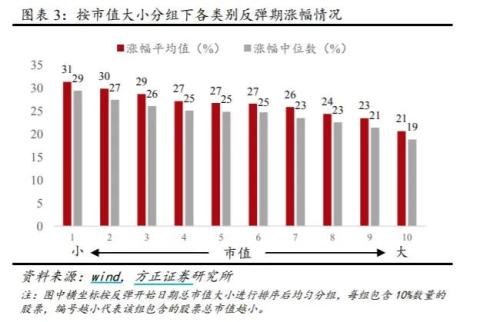

方正证券(行情601901,诊股)也表示,指数可能已经阶段性见底,后面有望迎来反弹。超跌是此次反弹的最大动力,认为本轮反弹行情有望持续,结构上更看好朱格拉周期逻辑下的科技成长类小盘股表现。

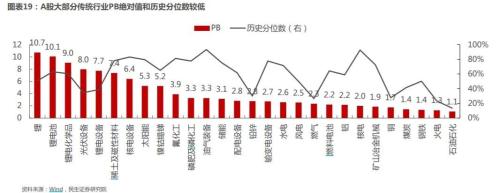

不过,民生证券认为,成长股尽管有阶段性反弹的可能,但仍然建议方向上应该更多考虑基本面。

该机构表示,传统经济以及过往那些被遗忘的角落应该被更多关注。最看好的方向在于资源类周期和金融,它们之中做多通胀的确定性会比需求本身更强:有色(铜、金、铝)、原油(油气开采、油运)、煤炭;银行、房地产、建筑、钢铁。