最近几日,国内防控政策的优化引发全球瞩目,吸引了国际游资的到来。

处于大幅加息周期的美元指数不再独美,人民币兑美元由10月末时的7.37上升至当前的6.9513(Wind数据),累计上涨6.04%。

如果说今年上半年最火热的资产是油品,因为油价上涨带动了石油资产的升值,那么踏入第4季,全球资本市场的焦点已经转向中资股和中概股。

其中反映中概股表现的纳斯达克金龙中国指数(HXC.US)从2022年10月下旬的谷底反弹至今累计涨幅高达52.69%,现报6,822.80点,见下图。

10月下旬起,

国际资金开始追逐中概股和中资股

财华社留意到,中概股和中资股的近期低位出现在今年10月下旬,主要原因是多个一线城市出现疫情,不过随后关于疫情防控优化措施的消息持续释放,最开始的时候国际资金抱持观望态度,所以衍生品价格先行,对冲基金纷纷买入看涨期权。

最近,好消息陆续有来,一线城市的防控措施优化大大提振了资本市场的信心,资金开始陆续进入。

人民币汇价与中概股和中资股的反弹趋势一致。如前文所述,离岸人民币汇价也是从10月24日左右见底反弹。

纳斯达克金龙中国指数今年以来累计下跌23.26%,不过近日得益于疫情防控政策的优化,中概股大涨,该指数由2022年10月24日的低位4,468.54点,大涨至当前的6,822.80点(2022年12月2日),累计涨幅达到52.69%。

除了以上反映中概股表现的金龙中国指数外,恒生指数和恒生科技指数均见大幅反弹。恒生指数自10月24日以来累计上涨28.57,恒生科技指数则累计上涨51.26%。

从这些数据可以看出,中资和中概科技股的表现跑赢,主要原因或在于中资科技股,似乎正借着早前疫情期间的休养生息来进行降本增效的战略调整,加上前期的表现持续跑输,调整或已到位,所以在经济重启时,这些互联网龙头也跑赢其他行业。

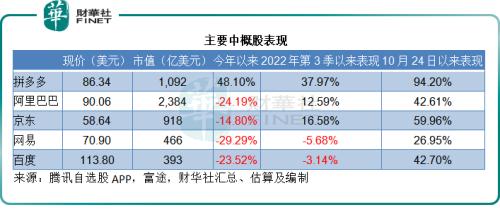

见下表,10月24日以来,除了网易(09999.HK,NTES.US)累涨不到30%较为逊色以外,其他的互联网巨头在短短一个半月的累计涨幅均达到40%以上,其中拼多多(PDD.US)表现最为耀眼,累涨近一倍,其次为京东(09618.HK, JD.US)H股累涨七成,刚刚宣布以美团(03690.HK)股份作为特别股息的腾讯(00700.HK)亦大涨逾50%。

相比之下,美国本土的科技股巨头表现明显落后。苹果(AAPL.US)10月下旬以来累跌0.94%,谷歌-C(GOOG.US)累跌2.08%,亚马逊(AMZN.US)更是大跌21.44%。

从基本面来看,美股科技巨头与中资科技巨头,从基本面、增长前景与估值三个维度,谁更具反弹潜力?

全球顶级

互联网巨头的整体表现比较

踏入12月,中资互联网巨头的9月财季业绩也尘埃落定,我们就来盘点一下这些互联网巨头的整体表现。

整体来看,美股巨头们的9月财季表现大致与预期一致,苹果、微软和谷歌在公布业绩后,股价都有过一轮涨势;亚马逊、Meta(META)和英伟达(NVDA.US)的表现差强人意,在股价上也获得反映,由于英伟达前期累跌得太多,10月下旬以来的股价表现尚可,收复了部分失地。

财华社认为,美股巨头的9月财季业绩主要呈现几个特点:1)受到强美元的不利影响;2)感受到经营开支上涨的压力;3)美联储加息对经济增长的影响尚未显现;4)囤现金,轻投资,资金或用于回购和派息,以取悦股东来维持股价表现。

对于未来,它们的展望有几大共同之处:

1)需求前景不乐观:美联储加息对社会需求的影响,加上强美元和美限制政策对本土企业的阻碍,将可能在未来一两个季度体现,包括汇兑亏损扩大、收入增长受需求影响而放缓;

2)裁员潮蔓延:互联网巨头几乎无一幸免均宣布了裁员计划,这或显示出硅谷的“产能过剩”。产能为什么过剩?一方面是资金成本上升导致创投和初创企业减少,另一方面是美国通胀高企,已经能让互联网巨头从其客户端到成本端切身体会到需求收缩而成本上升的压力。

裁员所带来的成本节省,或多少缓和其收入增长放缓对盈利表现的影响。

3)或欠缺投资项目:美联储加息增加了投资项目的回报要求,这也让手持巨额现金的互联网巨头们降低了资本开支的胃口,转而将收益和现金回馈给股东,具体表现是纷纷加码股份回购计划。

可以预见,回购活动或多少缓冲科技股巨头在接下来加息周期可能出现的股价跌势。

再来看中资股和中概股,我们选出市值和影响力最大的互联网企业,包括腾讯、京东、拼多多、阿里巴巴(09988.HK, BABA.US)、百度(BIDU.US)、美团。

从整体来看,它们的9月财季业绩表现有如下共同特点:

1)表现好于预期:相对于今年前两季受到局部地区疫情影响而错失的增长,这些巨头们在第3季的表现都明显好转。

其中腾讯、京东和阿里巴巴通过降本增效,而取得盈利能力的提升;拼多多除了收入增长强劲外,手持巨额现金带来的利息收入以及投资收益也是推动盈利增长的关键要素;百度和美团则胜在前景有看头,默默耕耘多年的新业务发展有了较大的突破,这给予市场更大的憧憬。

2)减缓投资步伐:中资科技企业较大的特点是,持有大量的投资,是风投和初创项目的重要投资者。

见下表,拼多多、网易、百度、腾讯和美团的现金和投资资产占总资产的比重均在64%以上,阿里巴巴和京东虽未至于到60%,但也达到50%左右。相比之下,美国互联网巨头的现金和投资占比也就介于27%到48%之间。

美国进入加息周期,导致全球资本市场下挫,二级市场的疲弱表现也传递到一级市场,令风投项目和初创项目的估值被大幅向下修正,持有大量投资资产的国内大型互联网企业,也不得不为它们的投资进行减记,这是它们的账面收益大幅下降的一个原因。

3)更注重回馈股东。

在过去,国内的互联网企业通过高速增长累积了大量的现金,它们都习惯于将现金用于拓展新业务和投资。

不过现在,在全球资金状况出现变化之时,这些企业开始调整投资策略,不再盲目投资,而更注重回馈股东,一方面是资方受到资金成本压力而将压力传递到企业使然(例如腾讯大股东减持),另一方面是市场上或缺乏合意的投资项目(经济前景不明朗降低了投资意愿)。

所以,腾讯以持有的美团股份作为特别股息派发给其自身股东,阿里巴巴、百度和网易等均争相回购。

中资股和中概股的前景展望有何共同点:

1)不同于美国同行,中资企业的前景更佳:疫情防控措施的优化将意味着经济活动的增加,中资企业有望得益于需求从谷底反弹,这正是金龙中国指数与恒生科技指数在最近大幅上涨的原因,国际资金开始关注于国内经济的重启。

2)行业健康发展与降本增效所带来的正面影响有望在未来一两个财季显现。

去年起,互联网企业受到了政策转变的负面影响,不过随着合规化经营的确立,有关措施尘埃落定,或可为这些互联网龙头提供稳定健康发展的环境。

再加上比美国同行稍早一个季度实行降本增效的措施,以及上年同期的较低基数,中资企业的复苏或比美国同行来得更早一些。

3)过往热衷于进行企业投资的中资企业,也开始改弦易辙,聚焦主业。

4)业内竞争将加剧:政策鼓励竞争,这也意味着龙头的优势将可能因此而受到影响,促使它们提升自身竞争力,优化产品和服务,以及资金的使用效率,对于行业有效发展是好事。

5)出海成为新的发展动力:出海成为新潮流,拼多多的TEMU、阿里巴巴持续发力国际市场、京东的跨境业务基础设施投资、美团进军海外外卖市场、腾讯聚焦国际游戏产业……均显示出互联网龙头出海的决心,在流量红利见顶之际,深耕下沉市场、提升用户黏性和出海,将成为平台企业的三大增长板斧。

6)估值较理想。

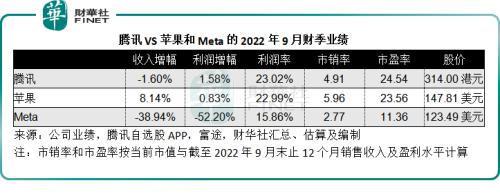

见下表,相对于美股市值最高的苹果以及社交巨头Meta,港股市值最高的腾讯,9月财季盈利能力和利润增幅更佳,而其估值仍略低于近日股价遭遇大幅调整的苹果。

京东的9月财季业绩表现要优于美国线上零售商亚马逊及京东的大股东沃尔玛(WMT.US),但估值却低于它们。

美团的表现也远胜其美版同行DoorDash (DASH.US),见下表,美团在9月财季有惊喜,而估值尚不算高,在腾讯宣布减持后,其股价受压,但是最近强劲反弹,或反映了市场对它的信心。

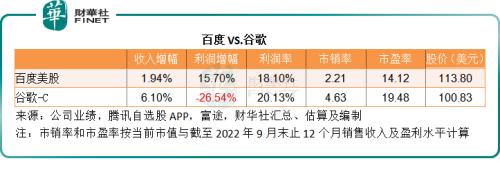

同样,百度的9月财季盈利增幅好于同行谷歌,更为重要的是,百度当前的收入和盈利主要来自于核心的搜索引擎业务(即广告业务),与谷歌一致,但是百度当前发力的是人工智能领域,而该领域的发展已渐见曙光,或有望在可预见的将来实现收支平衡,这为其未来的业绩展望提供了一大正面推动。

总结

综上所述,中资股和中概股近日的反弹有基本面因素支撑:一方面是业绩见底回升的推动,另一方面是前景向好的展望,而更为重要的是,它们的估值都普遍低于美股同行。在国内调整防疫政策之后,经济和需求回升的憧憬将成为资金的方向指引。