投资要点

一、海外市场:美联储加息二阶导放缓,人民币汇率走强助推外资回流A股。美联储11月货币政策会议纪要暗示了2023年美国经济衰退的风险,多数美联储官员倾向于放缓加息步伐,12月美联储加息有望“二阶导”放缓。回顾11月至今,人民币汇率在11月下半个月经历了阶段性贬值,12月初又迅速升值。其主要原因,一方面是美元指数继续回落,另一方面也源于中国房地产融资政策频出和疫情政策优化,国内经济预期得到改善。展望12月,海外货币紧缩节奏的放缓将促使美元指数和美债利率筑顶回落,人民币汇率走强助推外资回流A股。11月至今,北向资金净买入A股规模已达到756亿元。

二、“政策预期”与“宏观现实”的博弈,表现为板块的快速轮动。11月起,领涨风格从大盘成长到地产链、小盘消费股到“中字头”,再到本周的消费出行链,价值与成长行情呈现“跷跷板效应”。A股板块和风格快速轮动,其背后原因:一方面,市场增量资金入市有限。外资恢复净买入但公募基金发行仍较平淡,两市成交额并未出现明显放大,仅少数交易日成交额破万亿元;另一方面,企业业绩真空期,市场对政策“强预期”和宏观经济“弱现实”之间的博弈加剧,潜在政策支持方向轮番领涨。

三、降准呵护宏观流动性宽松,后续关注重要会议政策定调,我们预计“稳增长”不会缺席。其一,疫情政策有望持续优化,国务院副总理孙春兰指出,要统筹疫情防控和经济社会发展,主动优化调整防疫政策,走小步不停步;其二,稳地产政策加码,近期房地产信贷、债券和股权“三支箭”悉数落地,旨在促进房地产市场平稳健康发展;其三,积极财政发力。9月28日召开的稳经济大盘四季度工作推进会议指出“依法依规提前下达明年专项债部分限额”。而据地方财政厅消息,财政部已提前下达2023年部分新增政府债务限额。

四、投资建议:积极应对收官月,“稳增长”政策发力成最大看点。A股步入年底收官月,海外紧缩放缓、美元指数走弱叠加国内降准落地,流动性环境继续维持宽松,国内政策预期将是主要矛盾。重点关注12月政治局会议和中央经济工作会议中政策的主要脉络,“稳增长”发力方向将是最大看点,预计防疫优化、地产稳增长和积极财政是重要方向。A股有望在震荡中缓慢攀升,在此阶段应敢于做出战略配置。

12月市场,建议配置“低估值蓝筹”+“部分成长”,关注:“房地产及上下游产业链、新能源、军工”等。

主题投资关注“信创、自主可控、中药”等。

■风险提示:疫情反复;政策力度不及预期;海外市场大幅波动等。

目 / 录

正文

01海外市场:美联储加息二阶导放缓,人民币汇率走强助推外资回流A股

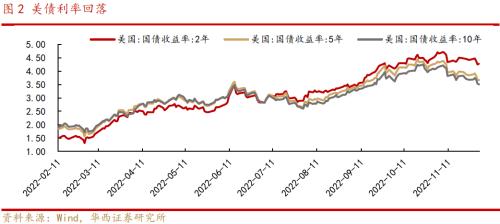

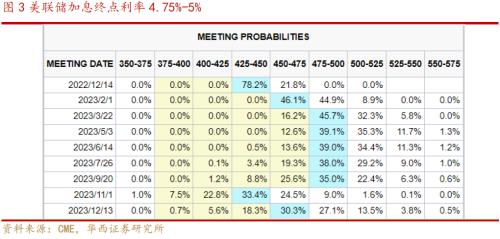

美联储11月货币政策会议纪要暗示了2023年美国经济衰退的风险,多数美联储官员倾向于放缓加息步伐,12月美联储加息有望“二阶导”放缓。与会者重申要将通胀率恢复到2%水平的目标,并表示联邦基金利率最终水平略高于此前的预期。绝大多数与会者认为放慢增长速度可能很快是适当的,货币政策与经济和通货膨胀之间的滞后性、经济、金融发展状况将影响未来美联储加息的步伐。

11月30日,美联储主席鲍威尔表示,现在的央行利率已接近抑制水平,足以使美国通胀率持续下降,这个时候放慢加息是有意义的,放慢加息步伐的时机点可能落在12月议息会议上。芝商所利率观察工具显示,市场预计美联储12月加息幅度降至50基点的概率为78%,本轮加息周期或于2023年一季度结束,加息终点利率在4.75%-5%。

展望12月,海外货币紧缩节奏的放缓将促使美元指数和美债利率筑顶回落,人民币汇率走强助推外资回流A股。

回顾11月至今,人民币汇率在11月下半个月经历了阶段性贬值,12月初又迅速升值。其主要原因,一方面是美元指数继续回落,另一方面也源于中国房地产融资政策频出和疫情政策优化,国内经济预期得到改善。12月美联储紧缩放缓叠加美元指数回落,人民币贬值压力减小将助推外资回流A股。11月至今,北向资金净买入A股规模已达到756亿元。

02“政策预期”与“宏观现实”的博弈,表现为板块的快速轮动

11月至今,全球市场普遍上涨,国内权益市场亦跟随上行,且表现好于美股和欧洲主要股指。10月31日至12月2日,恒生指数、上证指数和深证成指分别上涨25.65%,8.24%和7.86%。

但从结构上看,A股市场内部板块轮动非常快。11月起,A股领涨风格从大盘成长到地产链、小盘消费股到“中字头”,再到本周的消费出行链,价值与成长行情呈现“跷跷板效应”。A股板块和风格快速轮动,其背后原因:一方面,市场增量资金入市有限。外资恢复净买入但公募基金发行仍较平淡,两市成交额并未出现明显放大,仅少数交易日成交额破万亿元;

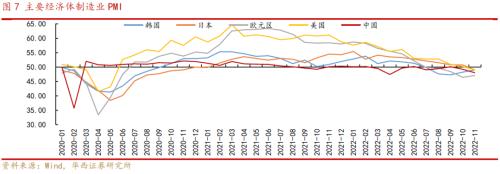

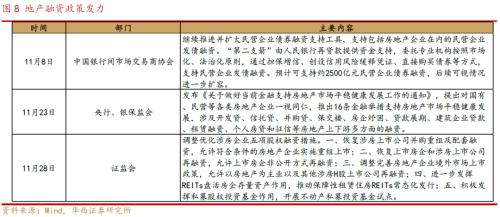

另一方面,企业业绩真空期,市场对政策“强预期”和宏观经济“弱现实”之间的博弈加剧,潜在政策支持方向轮番领涨。1)11月国内制造业PMI继续走弱,连续两个月低于临界点,内外需求均呈现收缩,经济面临下行压力。外需方面,今年下半年以来,美国、欧元区、日本等主要经济体的制造业PMI持续下滑,对国内出口产生抑制效应,11月新出口订单指数录得46.4%,继续处于收缩区间;内需方面,高频数据显示,受本土疫情散发和居民预期偏弱影响,消费和房地产销售继续承压;2)与此同时,政策利好持续释放。房地产融资政策方面,11月28日,证监会决定在房地产企业股权融资方面调整优化5项措施,为自2010年暂停之后首次放开。至此房地产信贷、债券和股权“三支箭”悉数落地,多渠道向房企提供融资支持;疫情政策方面,近期国务院副总理孙春兰就优化完善防控措施召开座谈会,指出“随着奥密克戎病毒致病性的减弱、疫苗接种的普及、防控经验的积累,我国疫情防控面临新形势新任务。要不断优化完善防控措施”。同时,深圳、广州、成都、重庆等多个超大特大城市相继优化疫情防控措施。

03降准呵护宏观流动性宽松,关注重要会议政策定调

11月央行宣布将下调金融机构存款准备金率0.25个百分点,释放约5000亿元人民币的长期流动性,释放出在稳增长诉求下流动性需“合理充裕”的信号,预计岁末的宏观流动性仍维持相对宽松。

12月,流动性并非A股市场主要矛盾,重要会议的政策定调将成为年底主线,重点关注月中的政治局会议和中央经济工作会议,预计“稳增长”不会缺席:1)疫情政策有望持续优化,近期国务院副总理孙春兰强调要统筹疫情防控和经济社会发展,主动优化调整防疫政策,走小步不停步;2)稳地产政策加码,近期房地产信贷、债券和股权“三支箭”悉数落地,旨在促进房地产市场平稳健康发展;3)积极的财政政策发力。9月28日召开的稳经济大盘四季度工作推进会议指出“依法依规提前下达明年专项债部分限额”。而据地方财政厅消息,财政部已提前下达2023年部分新增政府债务限额。

04投资建议:积极应对收官月,“稳增长”政策发力成最大看点

A股步入年底收官月,海外紧缩放缓、美元指数走弱叠加国内降准落地,流动性环境继续维持宽松,国内政策预期将是主要矛盾。重点关注12月政治局会议和中央经济工作会议中政策的主要脉络,“稳增长”发力方向将是最大看点,预计防疫优化、地产稳增长和积极财政是重要方向。A股有望在震荡中缓慢攀升,在此阶段应敢于做出战略配置。

12月市场,建议配置“低估值蓝筹”+“部分成长”,关注:“房地产及上下游产业链、新能源、军工”等。主题投资关注“信创、自主可控、中药”等。

05风险提示

疫情反复、政策力度不及预期、海外黑天鹅事件等。