内容摘要

>>核心观点

我们自年度策略《万里风云,峰回路转》发布以来便持续强调,欧债风险是2023年全球最需重视的金融稳定风险,这一风险可能在Q1出清并倒逼全球央行走向流动性拐点。此外,俄乌战争作为本轮助推欧债压力的重要风险点也可能在23年Q1逐步走向动态均衡。欧债风险+俄乌不确定性的消除将助力权益市场在23年夺回失去的牛市。

>>欧债风险是2023年Q1最需重视的全球金融稳定风险

预计欧洲是本轮全球MMT清算过程中风险爆发的薄弱环节。欧债风险的导火索源自于当前欧洲的通胀压力,居高不下的通胀压力将倒逼欧央行持续紧缩货币,继而使得以意大利为代表的欧洲债务压力国在2023年Q1面临债务风险。

从欧洲通胀压力来看,虽然近期天然气价格和通胀压力均有所回落,但未来工资粘性导致的通胀风险仍然不可小觑。

从欧央行政策选择看,通胀和金融稳定两难下预计将选择有限管理通胀持续紧缩,从现有的工具箱看,欧央行未来将以加息+缩表并行的方式推进紧缩,过去两年欧央行是意大利等国主权债的唯一买家,缩表计划的推进将增加欧洲债务压力国的主权债务风险。

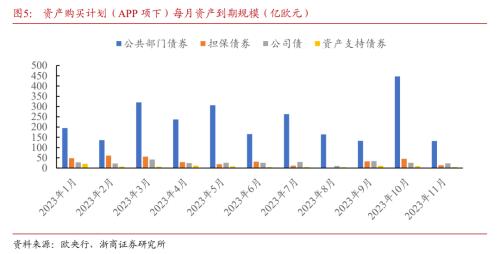

2023年Q1冬季是欧洲通胀压力最大的时间,预计也是欧央行持续紧缩力度的峰值阶段,意大利10年国债利率和欧元区政策利率将全面突破2011年意大利债务压力爆发时的水平,欧债危机可能自此爆发。

>>欧债风险的出清可能倒逼美欧央行暂停紧缩走向宽松

对于欧央行而言,我们认为债务风险的爆发将打破“通胀和金融稳定的两难抉择”并倒逼货币政策妥协。一方面,欧债问题爆发后将使得“金融稳定”在欧央行决策框架中的权重大幅提升;另一方面,债务风险下欧洲衰退压力将加剧,通胀压力可能加速消退。欧洲债务风险的解决仍需依赖欧央行的宽货币,债务风险的爆发也将为欧央行的转向创造更为合理的情景基础,欧央行可能在2023年Q1风险爆发后再度转向宽松,量化宽松可能重新启动(在此过程中,欧央行可能被迫与通胀阶段性妥协,在政策目标中提高对通胀的容忍度,不排除上调2%通胀目标的可能性)。此外,欧债危机一旦爆发也具备进一步向外部传播压力的特征,可能连带影响美联储紧缩周期就此暂停。

>>俄乌战争在2023年Q1逐步走向动态均衡的概率大

我们认为俄乌战争在2023年Q1进入均衡状态的概率较大。俄罗斯方面,2022年下半年以来战线持续受挫和谈意愿明显增强,乌克兰方面近期正面战场告捷但欧美国家主张其走向和谈的声音逐步增加。在此背景下,俄乌战争在本轮冬季走向动态均衡的概率较大,但在此之前双方为争取较为有利的谈判条件战事可能仍有升级加剧的可能。

风险提示

欧债压力剧烈程度超预期;战争压力演化超预期。

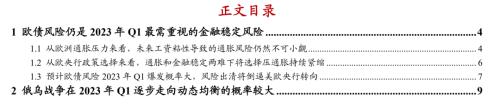

目 / 录

正 文

我们自2023年度策略《万里风云,峰回路转》发布以来持续强调,欧债风险是2023年最需重视的金融稳定风险,这一风险可能在Q1得以出清并倒逼全球央行走向流动性拐点。此外,俄乌战争作为本轮助推欧债压力的重要风险点也可能在23年Q1逐步走向动态均衡。欧债风险+俄乌战争不确定性的消除将助力权益市场在23年夺回失去的牛市。

欧债风险仍是2023年Q1最需重视的金融稳定风险

预计欧洲是本轮全球MMT清算过程中风险爆发的薄弱环节。欧债风险的导火索源自于当前欧洲的通胀压力,居高不下的通胀压力将倒逼欧央行持续紧缩货币,继而使得以意大利为代表的欧洲债务压力国面临债务风险(详细请参考前期相关报告《欧洲主权债务压力是否需要关注》、《欧洲缩表计划启动,警惕德意利差反弹》等)。

>从欧洲通胀压力来看,未来工资粘性导致的通胀风险仍然不可小觑

从欧洲本身的通胀压力来看,欧洲11月HICP同比增速10%,相较前值10.6%小幅回落;环比增速-0.1%,相较前值1.5%大幅回落。11月欧洲通胀压力的缓解主要源自于能源分项的回落,环比增速-1.9%;核心CPI本月环比为0%。展望未来,我们认为未来欧洲的通胀压力依然不容乐观:尤其是工资上行压力可能是能源价格后进一步推升欧洲通胀的核心要素。虽然近期受益于天气转暖以及俄罗斯表态可能恢复部分向欧洲供气的管道(亚马尔-欧洲管道),欧洲天然气价格有所回落。但欧洲当前的压力并不仅仅局限在能源和食品端,在2022年欧洲供给端的持续性冲击下,生活成本的不确定性开始使得欧洲出现广泛的罢工压力,通胀压力开始逐步经由工资向需求侧传导。一旦工资-通胀螺旋式上升压力形成,欧元区通胀的粘性和上行风险将进一步增加。

从通胀压力来源来看,欧央行7月发布的工作论文指出欧洲的通胀压力正在进一步由供给端向需求端传导,当前需求侧对通胀的贡献率已基本追平供给侧各占50%,未来整体通胀尤其是服务分项中需求侧的贡献预计将进一步增加。

从工资增长压力来看,根据爱尔兰央行11月发布的工作论文统计,自2022年2月起欧元区招工岗位的工资同比增速便持续抬升,无论是绝对水平还是增长斜率年内至今均未见拐点,截至10月工资增速已触及5.2%(1月增速不足2%)。从行业分布来看,年初至今工资的上行压力也出现了进一步扩散的特征,当前所有行业中工资增速超过3%的行业占比已超过60%(年初不足50%)。根据欧央行2022年的企业调查显示,绝大多数调查对象均预计2023年工资增速将维持在4%以上

>从欧央行政策选择来看,通胀和金融稳定两难下将选择压通胀持续紧缩

欧央行当前面临着较为典型的“通胀和金融稳定的两难抉择”,正如拉加德在12月议息会议中展现的态度:一方面,拉加德认为通胀的前景依然严峻以及工资增长压力仍然较大,并在会后声明中指出:“将继续以较为稳定的速度大幅加息”。另一方面,对于金融稳定问题,拉加德也在议息会后的记者问答中直接提及主权债务风险“当前经济疲软,财政条件脆弱,主权风险正在逐步上升;货币紧缩有利于控制通胀失控的尾部风险,但短期来看可能增加系统性风险”。

作为典型的“紧盯通胀”的单一目标制央行,我们认为欧央行在这一两难抉择下仍会选择控制通胀而非金融稳定。我们曾于前期报告《欧央行坚决抗通胀,加息后关注缩表可能》中指出本轮英国央行在处理养老金流动性压力事件中展现的态度是未来研究发达国家央行行为的重要范例,央行在金融稳定和通胀两难下救助金融稳定的政策空间极为有限。英国央行在9月末面临长债利率快速上行导致的养老金体系压力时,选择在9月28日至10月14日间启动临时性量化宽松措施救市。但英国央行本轮干预并未充分发挥效果,长债收益率在此期间依然保持上行态势。9月28日救市计划启动初期,20年期英债收益率为4.01%;10月14日救市计划结束时,20年期英债收益率进一步上行至4.63%。在利率仍然面临较大上行压力、养老金体系仍然较为脆弱的背景下,英国央行力排众议在10月14日如期结束救市,并未如市场预期选择延长购买计划且年内仍将继续执行缩表计划(英国养老金和终身储蓄协会曾呼吁英国央行将救市计划延长至10月末;上议院、前内阁养老金主管Ros Altmann也呼吁延长救市计划)。最终英国面临的金融稳定冲击在英国新财长亨特表态放弃前期的减税计划后(长债利率拐头下行)方才告一段落,但英国央行在危机期间的应对态度提供了重要参考:我们认为英国央行坚定重返紧缩与英国当前面临的通胀压力高度相关,9月英国CPI同比增速10.1%,相较前值反弹并触及年内前高。作为紧盯通胀的单一目标制央行在面临流动性和通胀压力的两难背景下,通胀仍将作为其首要目标,央行受制于物价压力开展金融维稳的政策空间极为有限。

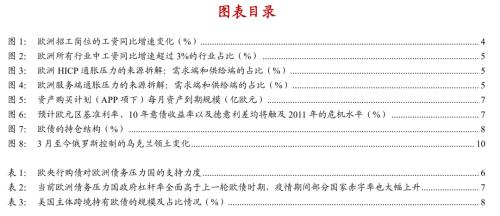

从现有的工具箱看,欧央行未来将以加息+缩表并行的方式推进紧缩,缩表计划的推进将增加欧洲债务压力国的主权债务风险。欧央行12月议息会议已公布缩表计划,将于2023年3月启动缩表,主要方式是减少资产购买计划(APP项目)项下的资产到期再投资,2023年Q2每个月减少150亿欧元,此后将进一步相机抉择决定下个季度的缩表规模。根据我们的估算,APP计划2023年平均每月到期规模250亿欧元,当前的缩表规模未达上限仍有加码预期。我们曾于前期报告指出,过去两年欧央行是意大利等国主权债的唯一买家,缩表计划的推进将增加欧洲债务压力国的主权债务风险。

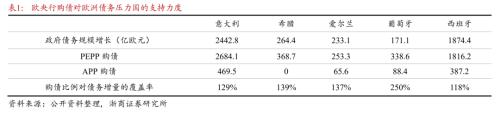

>预计欧债风险2023年Q1爆发概率大,风险出清将倒逼美欧央行转向

考虑到上一轮欧债危机的薄弱环节(意大利、西班牙、葡萄牙等欧洲各大债务压力国的政府部门杠杆率)在危机后并未经历实质性的结构调整和风险去化,杠杆率反而进一步恶化,本轮全球货币共振紧缩背景下可能继续成为容易爆发尾部风险的薄弱环节。欧央行的大幅紧缩可能在2023年Q1挤破意大利等压力国的主权债务泡沫。2023年Q1冬季是欧洲通胀压力最大的时间,也是欧央行持续紧缩力度的峰值阶段,意大利10年国债利率和欧元区政策利率将全面突破2011年意大利债务压力爆发时的水平,欧债危机可能自此爆发。

对于欧央行而言,我们认为债务风险的爆发将打破“通胀和金融稳定的两难抉择”并倒逼货币政策妥协。一方面,欧债问题的爆发将使得“金融稳定”在欧央行决策框架中的权重大幅提升;另一方面,债务风险下欧洲衰退压力将加剧,通胀压力可能加速消退。欧洲债务风险的解决仍需依赖欧央行的宽货币,债务风险的爆发也将为欧央行的转向创造更为合理的情景基础,欧央行可能在2023年Q1风险爆发后再度转向宽松,量化宽松可能重新启动(在此过程中,欧央行可能被迫与通胀妥协,在政策目标中提高对通胀的容忍度,不排除上调2%通胀目标的可能性)。

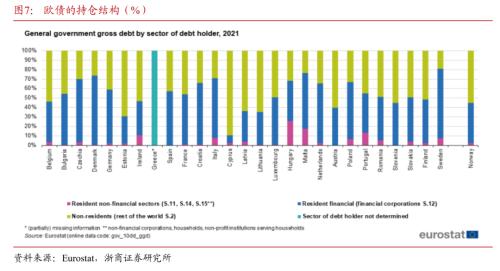

此外,从部分欧洲债务压力国债券的海外持仓看,意大利国债的海外持仓比例超过30%,葡萄牙和西班牙国债的海外持仓比例均超过40%,爱尔兰国债的海外持仓占比超过50%。因此,欧债危机一旦爆发具备进一步向外部传播压力的特征。

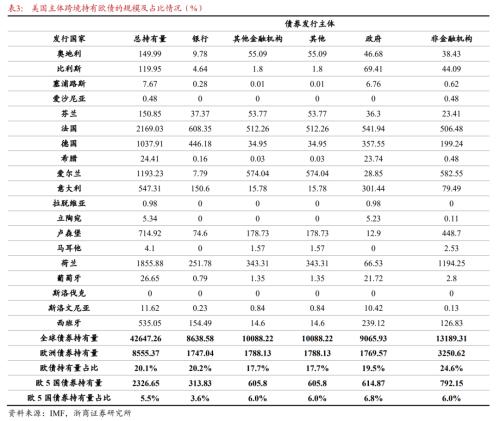

美国金融稳定压力将受明显扰动,且压力将不仅局限在部分债务压力国的主权债,美国持有的欧洲企业债同样将面临较大的下跌压力。从风险敞口规模看,截至2021年末,从欧元区19国看,美国共计持有欧债8555亿美元,占美国持有所有海外债券头寸的20%。此外,欧洲体系自身资产质量的恶化形成的流动性挤兑也可能拖累作为其交易对手的美国金融机构。金融稳定的压力可能倒逼联储在2023年3月不再加息。2023年3月起的政策指引以及2023年Q2点阵图中(例如在点阵图中下修2024或2025年的远期政策预期)可能逐步出现较为明确的宽松预期。

俄乌战争在2023年Q1逐步走向动态均衡的概率较大

我们在前期报告《万里风云,峰回路转》中曾指出,俄乌战争在2023年Q1进入均衡状态的概率较大。俄罗斯方面,2022年下半年以来战线持续受挫和谈意愿明显增强,乌克兰方面近期正面战场告捷但欧美国家主张其走向和谈的声音逐步增加。在此背景下,俄乌战争在本轮冬季走向动态均衡的概率较大,但在此之前双方为争取较为有利的谈判条件战事可能仍有升级加剧的可能。

乌克兰方面,在正面战场处于反攻阶段且近期获得欧美国家的追加救援,但对于俄乌战争的终局走向与发达国家存在小幅分歧。近期美欧分别加码对乌军援,12月23日美国国会再次批准新一轮总额450亿美元的对乌援助;欧盟也于12月10日宣布在2023年对乌克兰追加180亿欧元的财政援助。但对于俄乌战局的最终走向,乌克兰当前与发达国家存在局部分歧。乌克兰总统泽连斯基在12月访美前的视频讲话中指出:“乌克兰的目标是收复所有被俄罗斯占领的领土,包括克里米亚半岛在内。”美国方面,国务卿布林肯在本月指出:“希望俄罗斯撤军乌克兰领土恢复至2月24日进攻前状态”,并未涵盖克里米亚半岛区域。

俄罗斯方面,进入2022年Q3以来俄罗斯正面战局持续受挫,冬季的雨雪天气则进一步加大了作战难度,当前降雪已经覆盖乌克兰东部以及东北部区域。根据ISW统计,3月时俄罗斯控制的乌克兰领土面积最高曾达到25%,截至11月末俄罗斯控制的乌克兰领土面积比例已回落至15%。进入冬季后,补给难度进一步增加,普京已于12月23日的公开电视发言中表态:“希望当前的战争状态尽快结束”。

风险提示

欧债压力剧烈程度超预期;战争压力演化超预期。