金融界12月13日消息 昨日盘后央行发布11月金融数据。整体来看,11月我国新增信贷、社融增量规模较10月有所改善,但仍低于市场预期。

其中,人民币贷款增加1.21万亿元,同比少增596亿元;社会融资规模增量为1.99万亿元,比上年同期少6109亿元。11月末,广义货币(M2)余额264.7万亿元,同比增长12.4%,创下自2016年4月以来的最高值,增速分别比上月末和上年同期高0.6个和3.9个百分点。

红塔证券(行情601236,诊股)表示,11月金融数据整体只能用一般来形容。11月社融同比增速仅为10%,较上个月的10.3%进一步下行。结构上虽然看到了企业中长期贷款好转,但从一系列的分项数据看,制约实体融资需求回升的负面因素依然存在。

浙商证券(行情601878,诊股)指出,M2增速创年内新高,结构上主要受居民存款大幅走高及非银存款同比多增的支撑,居民存款大增受居民消费、购房情绪持续低迷的影响,体现当前仍偏悲观的居民预期,此外,两者均与理财产品大量赎回有关,后续影响或逐步转弱。

此外,昨天深夜,据商务部官网消息,商务部条法司负责人就中国在世贸组织起诉美滥用出口管制措施限制芯片等产品贸易答记者问。

商务部条法司负责人表示,2022年12月12日,中国将美国对华芯片等产品的出口管制措施诉诸世贸组织争端解决机制。美方近年来不断泛化国家安全概念,滥用出口管制措施,阻碍芯片等产品的正常国际贸易,威胁全球产业链供应链稳定,破坏国际经贸秩序,违反国际经贸规则,违背基本经济规律,损害全球和平发展利益,是典型的贸易保护主义做法。

中方在世贸组织提起诉讼,是通过法律手段解决中方关注,是捍卫自身合法权益的必要方式。我们希望美方放弃零和博弈思维,及时纠正错误做法,停止扰乱芯片等高科技产品贸易,维护中美正常经贸往来,维护全球芯片等重要产业链供应链稳定。

中信证券(行情600030,诊股)研报指出,半导体制造的全球生态系统复杂且不易分离,美国通过补贴和行政手段,刺激本土建厂,遏制中国获取先进技术,意图巩固先进工艺领域等本土产业安全,但美国在基础芯片生产方面并没有成本优势,在成熟市场仍需合作。

中美供需互补,在成熟市场有望保持经济合作、而核心硬科技领域被动切割,长期而言中国大陆有望培育出一套自给自足的产业链体系,过程中蕴含诸多国产化机会。产业本土化趋势下,制造环节先行。行业周期有望2023年触底反弹,制造板块估值位于历史低位,我们认为当前为制造板块的较好配置时机。

中信证券:企业中长贷延续回升势头 居民弱、企业强的特征显著

11月新增人民币贷款1.21万亿元,略低于wind一致预期的1.31万亿元,比去年同期少增600亿元,居民弱、企业强的特征显著。

从结构上看,居民贷款同比少增4710亿元,其中居民中长期贷款同比少增3718亿元,我们认为提前偿还房贷的规模可能还是很大。而企业贷款表现相对不错,比去年同期多增3158亿元,其中企业中长期贷款比去年同期多增3950亿元。

居民贷款弱、企业贷款强的情况从今年8月以来就一直存在。而且企业贷款的同比多增也不仅仅是因为去年同期的低基数,即使和2020年同期相比,最近4个月的企业中长期贷款也都是更高的。

社融同比创一年新低,最大拖累项是企业债

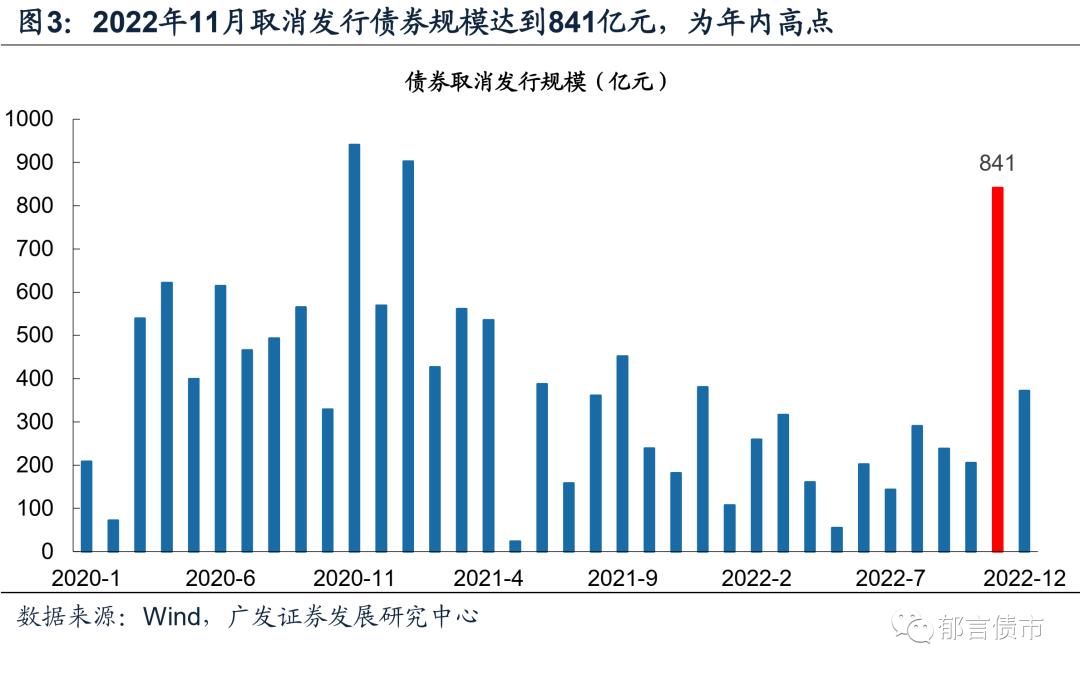

广发固收指出,社融不及预期,同比拖累项依次为企业债、政府债和贷款。11月新增社融1.99万亿元,比上年同期少6109亿元,低于市场预期值2.17万亿元。从分项来看,贷款(社融口径)为1.14万亿元,同比少1573亿元;政府债净融资6520亿元,同比少1638亿元;企业债净融资596亿元,同比少3410亿元,为社融最大拖累项。

受三者拖累,11月社融同比增长10.0%,较10月回落0.3个百分点,连续第二个月回落,增速为2021年12月以来最低。

企业债券融资为什么会大幅下行呢?红塔证券表示,主要受到了债券市场调整的影响。但随着防疫政策松动叠加金融支持地产,市场对基本面的预期突然变乐观了,11月股票好了起来,对应地,债券市场收益率开始调整,同时,理财产品对资金的吸纳能力开始下降,毕竟上涨的股票能提供的回报率要高得多。

过去的时候,产品是资金池和预期收益型的,债券市场波动对投资者能拿到的收益关联度很弱,现在是净值型,债券市场波动很容易就体现在净值波动上,当投资者发现买理财还能亏钱,恐慌情绪下纷纷赎回。

红塔证券:M2和M1明显背离 疫情导致预防性储蓄上升

11月M2增速高达12.4%,但M1却不增反降下行到了4.6%,M1和M2的增速明显背离。为什么会这样呢?主要原因是疫情导致预防性储蓄上升。

M1主要包括M0加上企业活期存款,而M2除企业活期外还得加上企业定期及居民储蓄存款。二者背离要么是因为居民储蓄存款大幅上升,要么是因为企业定期存款大幅上升。

从数据看,11月居民存款新增了2.25万亿,企业存款才新增1976亿,差距非常大,去年11月同期居民存款才新增7308亿,企业存款新增了9451亿。居民存款反常高增只能说明没人消费,没人消费导致居民存款向企业存款回流不畅,进而导致了超额储蓄。

之所以没人消费,主要是因为疫情的不确定性让人不能外出消费,因为部分人员居家没有消费场景,担心被封收入下降也不敢随便消费。

现在即便防疫放松了,但因害怕出门及部分线下消费场所还要核酸证明,超额储蓄还是很难转化为消费。因此,短期看,M2和M1背离可能还会延续。

另外,居民存款和企业存款背离也是因为地产销售不畅,因为买一手房会让居民的储蓄存款转化为房企的存款。一旦房地产销售不景气,也会出现M2-M1的裂口拉开的现象。

另外一个原因可能是企业定期存款相对于企业活期存款在上升。

实际上从今年年初以来,企业定期存款的增速就明显高于企业活期存款的增速,活期存款在今年3月底的时候同比增速是2.9%,定期存款是9.8%,而到了10月,活期存款同比增速仅为4.1%,定期存款同比增速则高达14.1%。

企业存款定期化说明企业存款在“理财化”。一般出现这种情况是说明企业觉得前景不明,不敢轻易扩大生产、补库和投资,与其拿着活期,不如存个定期,获取金融收益。

M2再次大幅走或主要受理财赎回影响

浙商证券指出,11月M2增速超预期主因居民存款大幅走高及非银存款同比多增的支撑,居民存款大增受居民消费、购房情绪持续低迷的影响,体现当前仍偏悲观的居民预期,此外,两者均与理财产品大量赎回有关,部分资金转为居民储蓄存款,部分资金流入股市,证券公司客户保证金作为非银存款计入M2统计,两者共同推升M2增速,预计后续影响或逐步转弱。11月财政支出边际转弱、财政收入边际转强的特征延续,财政存款大幅同比多增,对M2的支撑降低。

中信证券也指出,M2的高增主要是因为居民存款在11月增加了2.25万亿元,同比多增1.52万亿元。这一部分资金可能是来自于赎回的理财产品。11月因为债券市场波动较大,部分理财产品出现净值回撤,许多居民将理财赎回转为存款,这一过程会导致M2增加。根据普益标准数据,11月27日银行理财存续规模为25.19万亿元,相比11月13日减少了7969亿元,如果再考虑非银行渠道的理财产品赎回,规模可能接近万亿。

中信证券:半导体制造产业链格局或面临重塑,机会在哪里?

中信证券研报指出,当前产业格局现状是,美国仍拥有行业规则制定的话语权,中国大陆拥有全球最大半导体下游需求市场,韩国、中国台湾则是主要的半导体出口方。供需互补、合作紧密,短期难以彻底切割。

1)我们认为对于美国而言,推行完全的产能自给自足并不现实,美国在低价值量的基础芯片生产方面没有成本优势,美方仍需在成熟市场保持合作。

2)对于中国台湾而言,台积电赴美建厂的实质是将其先进生产技术、人才向美国转移,长期不利于中国台湾保持先进芯片技术领先性,或将为美方竞争对手培育更多资源。

3)对于中国大陆而言,我们认为未来中美将在成熟市场保持经济合作、而核心硬科技领域被动切割,长期而言中国大陆有望培育出一套自给自足的产业链体系,这个过程中将蕴含诸多国产化机会。

4)在中美各自发展一套供应链体系的背景之下,日、韩、欧、中国台湾的供应链企业或相应形成两套供应体系,以分别适应双方需求。