随着上市券商三季报披露完毕,券商前三季度投行业务收入情况也随之出炉。

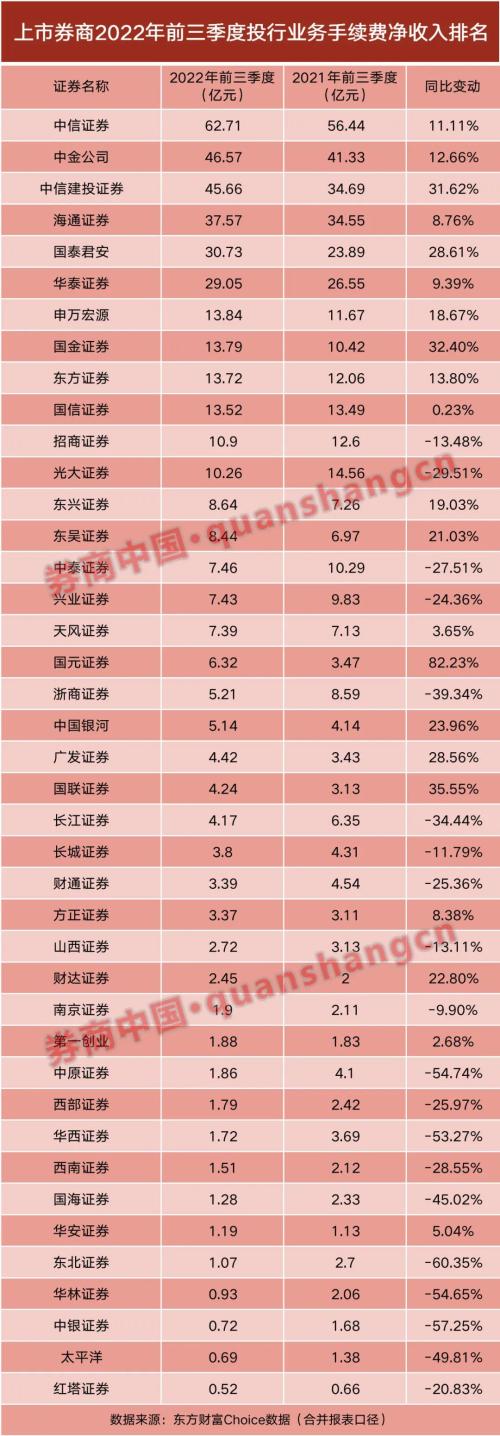

今年前三季度,上市券商整体手续费及佣金呈现下滑,而投行业务成为表现亮眼的业务板块。Choice数据显示,41家上市券商合计实现429.98亿元的投行业务手续费净收入,同比增长5.35%。

行业格局上,投行马太效应再次加剧,“三中两沪一华”位居前六,合计揽入的投行手续费净收入占到上市券商整体该项收入的近六成。

前三季度投行揽入430亿元

Choice数据显示,2022年前三季度,41家上市券商合计实现429.98亿元的投行业务手续费净收入,同比增长5.35%。从排名来看,“三中两沪一华”位居前六,排名前六的上市券商合计揽入252.29亿元投行手续费净收入,占比近六成。

具体而言,中信证券(行情600030,诊股)以62.71亿元的投行手续费净收入稳居第一,同比增长11.11%;中金公司(行情601995,诊股)、中信建投(行情601066,诊股)则分别以46.57亿元、45.66亿元居于第二梯队,分别同比增长12.66%、31.62%;海通证券(行情600837,诊股)、国泰君安(行情601211,诊股)、华泰证券(行情601688,诊股)则分别排名第四到第六名,揽入37.57亿元、30.73亿元、29.05亿元投行业务手续费净收入。

此外,申万宏源(行情000166,诊股)、国金证券(行情600109,诊股)、东方证券(行情600958,诊股)、国信证券(行情002736,诊股)也进入前十,投行业务手续费净收入规模均在13亿-14亿元范围内。共有12家券商投行业务手续费净收入规模在10亿元以上,去年同期则为13家。

从同比变动数据来看,券商投行业务马太效应再次加剧。

投行业务手续费净收入排名前十的券商,投行业务收入在去年较高基数下再次获得增长。其中,中信建投、国金证券同比增幅均超过30%,国泰君安同比增幅也超过28%,申万宏源增幅超18%。此外,国元证券(行情000728,诊股)投行业务增长亮眼,前三季度揽入6.32亿元收入,同比增长82%,为同比增幅最高的上市券商。

而本身投行业务基础就较为薄弱的券商,投行收入再次萎缩。中原证券(行情601375,诊股)、华西证券(行情002926,诊股)、东北证券(行情000686,诊股)、华林证券(行情002945,诊股)、中银证券(行情601696,诊股)均同比下滑超50%。

中信、中金分居A股及港股IPO承销第一

Wind数据显示,从前三季度A股IPO承销金额来看,中信证券以1095亿元的承销金额稳居第一,承销家数达到45家;其次是中信建投证券、中金公司和海通证券,IPO承销金额分别为469亿元、401亿元和383亿元;华泰联合证券和国泰君安证券亦超过200亿元。

从今年前三季度IPO重点项目来看,按照上市日期计算,今年前三季度上市的300个A股IPO项目中,共有77家公司的承销及保荐费用超1亿元,其中13家承销及保荐费用超2亿元。

具体来看,中国移动(行情600941,诊股)A股IPO的募资总额达到519.81亿元,承销及保荐费达到5.4亿元,由中金公司及中信证券保荐,主承销商则为招商证券(行情600999,诊股)、华泰联合、中银证券、中信证券、中金公司、中信建投6家。

此外,联影医疗(行情688271,诊股)、海光信息(行情688041,诊股)、晶科能源(行情688223,诊股)的募资总额也超过100亿元,依次分别为109.88亿元、108亿元、100亿元,承销及保荐费用分别为2.07亿元、1.88亿元、2.3亿元。保荐机构方面,晶科能源由中信建投保荐,联影医疗由中信证券及中金公司保荐,海光信息由中信证券保荐。

港股市场方面,中金公司牢牢占据第一的位置。今年前三季度,中金公司港股IPO募资金额达到133.21亿港元,市场份额达到19.65%;承销家数达到23家。其中,中金香港与瑞银一起担任年内港股最大IPO项目中国中免(行情601888,诊股)的联席保荐人。华泰金控则以89.11亿港元的IPO承销金额排名第二,承销家数为10家。

值得一提的是,2022年7月,国轩高科(行情002074,诊股)、杉杉股份(行情600884,诊股)、格林美(行情002340,诊股)、科达制造(行情600499,诊股)成为首批四家在瑞交所发行GDR的公司,分别募集资金6.85亿、3.19亿、3.74亿、1.73亿美元。其中,规模最大的国轩高科GDR由海通证券、中金公司牵头完成。

在再融资领域,今年前三季度,中金公司和中信证券承销的增发规模分别为893亿元和743亿元,紧随其后的依次是华泰联合证券、中信建投证券和国泰君安证券,分别为589亿元、449亿元和410亿元。

券商中国记者注意到,近年来券商的定价能力、销售能力以及协同能力日益成为投行业务的胜负手。据华创证券非银组徐康、张慧、洪锦屏等人在研报中分析,注册制背景下,券商开展投行业务需投入更多资本金并承担投资风险,风险上升。短期内,想要在“跟投+包销”驱动的“投行+投资”模式下获得优秀的业绩表现,券商自身的定价能力、销售能力将成为关键。

华创证券认为,长期来看,组织架构布局、产品准备是业务协同的关键。观高盛经验,当业务走进成熟期,准备就绪的业务实力、完备的产品、通畅的产品输送渠道对于业务协同模式的成型缺一不可。国内券商业务协同模式正在摸索,已开始协同布局且存在业务优势的券商,在全面推行注册制的背景下,在长期发展中更容易实现强强联合,展现协同优势。