隔夜,全球风险资产大联欢。纳斯达克飙超7%,创下疫情爆发以来最大单日涨幅。道琼斯工业大涨3.7%,底部上来反弹15%,较历史高点仅仅下跌8%。

欧洲股市也一样火热,德国DAX飙涨超3.5%,自从9月底以来反弹18%,较历史峰值下跌仅仅18%。还有,英国富时100、法国CAC40、丹麦KFX、挪威OXEAS等股指重回牛市通道。此外,加拿大GSPTSE、日经225、印度SENSEX、巴西IBOVESPA、墨西哥MXX、印尼JKSE等也呈现差不多类似的情况。

全球风险资产之锚——10年期美债收益率,昨日暴跌6.8%,从4.1%狂泻至3.8%,惊诧众人。美元指数大跌2.3%,为2009年3月以来最大单日跌幅,盘中最低触及107.7,为9月14日新低。当然,非美货币齐齐暴涨。

受海外风险资产大涨以及国内疫情政策的进一步优化影响,港A两市也延续了反弹之势。A股深成指和创业板指均大涨逾2%,港股恒生科技指数飙升超10%,底部反弹超23%。

总之,全球风险资产一扫过往大熊市阴霾,仿佛大牛市在召唤,尤其是美股。这是诱敌深入,还是已经筑底反转?

01

以史为鉴

美国风险资产的狂欢,与一个关键的数据密不可分——10月通胀。据美官方披露,10月份CPI同比升7.7%,低于预期的8%,前值8.2%。核心CPI同比升6.3%,预期升6.5%,前值升6.6%。

本次是最近几次实际披露通胀低于预期的情况。之前数次实际值会比预期值高0.2%左右,每次纳指跌超3%是常态。

而本次不一样,在美联储开完议息会议不久的当前,通胀低于预期值,将让市场乐观预期美国通胀见顶回落,以致于美联储加息节奏放缓。

此通胀数据披露后,12月加息50个基点的概率提升至80%,而披露通胀数据之前为48%。利率高点预期终值也有小幅回落。

当然,12月美联储加息50还是75,还需要等11月份的相关数据。审慎而言,我们还需要至少看一个月的数据,基本可确定通胀是否见顶,美联储加息节奏是否会真的会放缓。如果11月通胀仍然保持粘性,超出市场预期,那么风险资产会杀跌一波。如果11月继续大幅回落,那么风险资产会继续狂欢。

当前,市场主流预期明年上半年利率峰值会见顶,乃至逐步开启降息。在下一次数据出来之前,美股整体会处在一个鸽派占据上风的环境里,持续走一波反弹行情亦是很有可能的。

目前,美国联邦基准利率已经上到了3.75%-4%,距离7.7%空间确实不够多了。本轮加息终点预期在5%-5.5%,极限值在6%左右。不过,随着加息周期步入尾期,美股就可以相安无事,走反转逻辑了吗?

我以史为鉴,先找一找过去的规律。

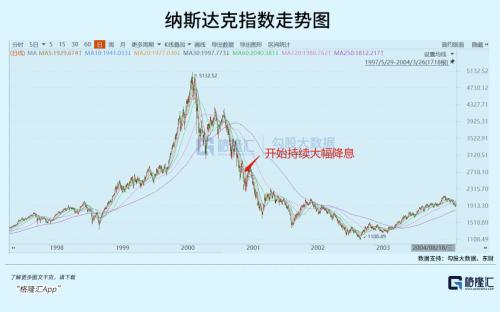

互联网泡沫破裂。1999-2000年,美联储一路加息,联邦利率从4.6%提升至6.4%。2001年1月3日,美联储决定降息50个基点,联邦利率从6.5%降低至6%,同时将贴现率降低25个基点至6.75%。这是一次非常规紧急降息。4月18日、9月17日也同样分别实施了50个基点的非常规降息。然而,纳指从2001年初一直跌到2002年10月,跌幅足足超过50%。在此期间,美联储一直处在降息环境之中,到2002年10月,联邦基准利率下调至1.75%。

2008年次贷危机。在伯克南时代,美联储也一共有两次非常规降息,均发生在2008年。当年1月22日,美联储宣布降息75个基点,将联邦基准利率从4.25%降低至3.5%。10月8日,雷曼兄弟倒闭进一步冲击美国金融市场之后,美联储将联邦基金利率从2%降低至1.5%。

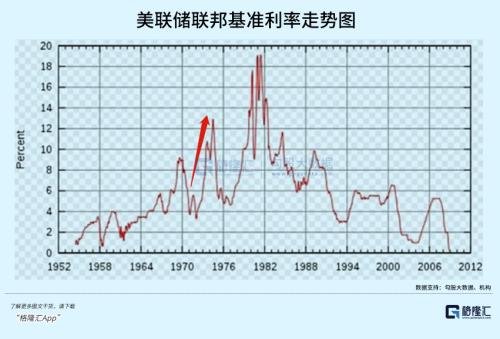

1974年大崩溃。1973年至1974年,美国通胀暴走,从6.16%飙升至11.03%。为了遏制通胀,美联储从1973年初开始大幅加息,从5.94%降息至当年7月份的10.4%,并持续加码。在1974年7月,利率已经升至12.92%。随着持续加息,美国通胀也有回落,到1975年降低至9.2%。

在加息周期中,标普500在1973年1月末收高116点,一路下跌至1974年6月末的86点,累计跌幅26%。1974年7月至9月,3个月标普500再次累计大跌26%。而在本轮加息中,于1974年7月见顶,8月开始降息,9月继续降息,一直降息至1975年。

今年的行情与1973-1974有一些相似之处,通胀非常之高,为了抗通胀继续加息,美股也一路回调,但整体不算太多。但后来出现经济问题,开始降息后,股指进入了加速暴跌期。

从历史规律看,美联储不是说加完息之后降息,美股就一定会反转暴涨。因为从股票定价逻辑来看,除了货币政策外,还有一个相当的重要因子,就是经济基本面的表现。

02

潜流

这里,我们回顾一下11月份美联储议息会议关于货币政策的展望——第一,未来会继续加息,让通胀能随着时间推移回落至2%;第二,在确定未来加息路径时,美联储将考虑此前货币政策紧缩的累积影响,以及货币政策对于经济活动、通胀、金融发展等方面影响的滞后性。这暗示美联储的货币政策既要控制通胀,还要防止过度紧缩货币以免发生经济、金融方面的重大风险。

在这次会上,鲍威尔明确表示,未来比加息的速度更为重要的是加息的高度和持久度。鉴于就业与通胀数据依旧强劲,未来利率的高点将更高,利率停留在高位的时间也将更长。

综合来看,美联储大方向将会是放缓降息,即便不是12月,也会是明年2月。目前,联邦基准利率高达3.75%-4%,已经处于次贷危机以来的最高水平。如果接下来几次议息会议小碎步加息,联邦基准利率可能超过次贷危机之前2007年5.25%的最高峰。

在我看来,恰恰是未来几次加息的1%-1.5%,将会是量变到质变的过程,即金融市场承受极限压力,有一定可能出现崩溃的情形。目前,市场处于一个微妙、脆弱的阶段,动辄暴涨暴跌也是其表象之一。

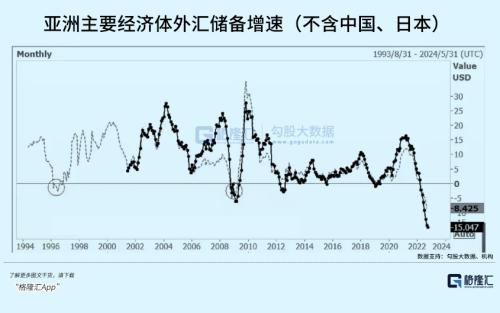

从9月至今,海外市场已经承受过一轮压力测试,包括日本汇率危机、欧洲能源危机、英国养老金以及瑞士信贷危机等等。虽然在各国央行大力救市下,目前暴雷风险被压制,但终究还是没有彻底解除。我们目光现在只盯着大国,其实现在新兴市场国家的状况并不太乐观。比如,越南房地产暴雷,流动性风险已经引发金融市场的剧烈暴跌,有点触发系统性风险的味道。

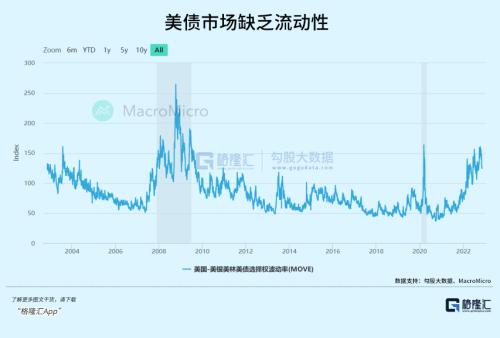

当然,美国也不是没风险,尤其是美债市场。上个月,美国财政部部长耶伦曾两次表达担心美债市场因缺乏流动性而崩溃。目前,美国国债流动性已处于2020年3月以来的最低水平。

其实,市场一直把视线聚焦在加息上,还忽略了另一条让流动性收紧的线——缩表。今年4月份,美联储资产负债表峰值达到8.95万亿美元,此后缩表至8.68万亿美元,累计下降2700亿美元。按照至少10倍的货币乘数,海外美元至少收缩了2.7万亿美元的流动性。

这亦是导致全球体系信贷压力上升的表现。目前,FRA(远期合约利率掉期,参考3月期LIBOR)-OIS利差已经飙升至46.5点,创下2020年3月爆发系统性风险前的水平。该指标代表出借资金无法归还的违约风险,息差扩大暗示银行不愿出借资金。

时间很快要跨过2022年,海外市场关注度也将逐步聚焦在衰退这条线上。在全球货币大退潮的背景下,经济衰退的持续性和严重性如何?是否会触发系统性的风险事件?当然,这有可能先出现在新兴市场国家,亦或是美国国内。要知道,美联储在2004-2006年的加息大潮中率先刺破的是美国房地产泡沫。

目前,只有走一步,看一步。

03

结语

A股方面,从上周一开始的“小作文”到今天防疫优化政策的落地,股市已经对这样的边际利好进行了较为充分的定价。接下来的走势,将更多聚焦在宏观基本面的改善上。港股也一样,前期跌得太深,短期仍有反弹的动力。乐观之下,也保持一份谨慎。

海外市场则比较吊诡,只关注交易美联储的货币政策,不考虑宏观经济增速等变量。美联储把市场玩弄于股掌之间,国际金融市场也呈现极端化、赌场化——只要不激进加息,就是利好,也不给确定性的货币预期,让你盲猜。但总之,未来多空都是风高浪急,确定性盈利会很不易。