当地时间周四,美股三大指数收盘涨跌不一,整体走势加剧分化。其中,道指涨0.61%,录得连续五日上涨。标普500指数跌0.61%,纳指跌1.63%,均连续两日下跌。

大型科技股多数重挫,由于业绩表现不佳,脸书母公司Meta跌24.56%,亚马逊盘后更是一度重挫超16%。热门中概股走低,纳斯达克中国金龙指数跌3.6%。阿里巴巴、京东跌超3.5%。

美商务部公布三季度经济运行情况,美国第三季度国内生产总值(GDP)环比止跌回升,按年率计算增长2.6%。在此之前,欧洲央行宣布加息75个基点,但欧洲股市反应相对平稳。

美股走势分化,纳指和标普指数两连跌

当地时间10月27日,美股三大指数高开低走,受科技股业绩拖累,纳指和标普500指数显著下跌,道指则在美国三季度GDP(国内生产总值)止跌回升的背景下收获“五连涨”。

截至收盘,道指涨194.17点,涨幅达0.6%, 报收32033.28点,站稳32000点关口。标普500指数跌0.6%,报收3807.30点;纳指大跌1.6%,收于10792.67点。![]()

盘面上看,工程机械设备制造商卡特彼勒大涨7.7%,居道指成份股涨幅榜首位。波音在周三跌近9%后回升,周四涨幅达4.5%。此外,麦当劳和霍尼韦尔涨超3%,推动道指表现亮眼。

大型科技股多数下跌。脸书母公司Meta大跌24.56%,公司三季度净营收走弱,净利润更是“腰斩”。Meta股价报收每股97.94美元,创2016年一季度以来新低,总市值约2632亿美元,已经被艾伯维、美国、家得宝等超越,居美国本土上市公司市值榜第21位,一年前最高破万亿美元时曾挺进前5位。

周四盘后,两大科技巨头苹果和亚马逊也分别发布财报。

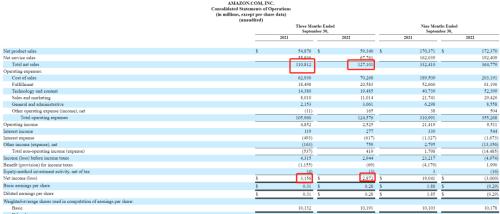

电商巨头亚马逊当天大跌4%,盘后更是一度重挫超16%。亚马逊财报显示,三季度公司营收1271亿美元,同比增长15%;净利润28.72亿美元,同比下滑9%。虽然三季度营收增长重回两位数,但仍然低于分析师的预期。公司给出的四季度销售预期颇令投资者失望,2022年最后3个月预计营收1400亿至1480亿美元,同比增长2%-8%。

苹果跌3%,公司盘后股价一度跌超5%,但截至发稿已经小幅转涨。财报显示,苹果三季度(2022财年第四季度)营收901亿美元,同比增长8%;净利润207.21亿美元,同比增长1%。

以不确定性为由,苹果自2020年以来就未再发布官方业绩指引。不过,苹果首席财务官卢卡·梅斯特表示,公司下一季度营收将低于三季度的8.1%,电脑销售也将会下滑;虽然服务收入将同比增长,但会受到宏观经济的不利影响。

国际油价上涨,能源板块涨幅居前。壳牌大涨5%,英国石油涨2.85%,埃克森美孚、雪佛龙小幅上涨。壳牌三季度净利润67.43亿美元,上年同期亏损4.47亿美元。纽约商品交易所12月交货的轻质原油期货价格上涨1.17美元,收于每桶89.08美元,涨幅为1.33%;12月交货的伦敦布伦特原油期货价格收于每桶96.96美元,涨幅为1.33%。

热门中概股走低,纳斯达克中国金龙指数跌3.6%。阿里巴巴、京东、网易、百度跌超3.5%,拼多多小幅上涨0.04%。

美国第三季度GDP增长2.6%

30年期抵押贷款利率20多年来首超7%

美国商务部公布的初步预估数据显示,今年第三季度美国国内生产总值(GDP)按年率计算增长2.6%,第二季度为下滑0.6%。

数据显示,第三季度占美国经济总量约70%的个人消费支出仅增长1.4%,较上季度明显收缩。反映企业投资状况的非住宅类固定资产投资增长3.7%,较上季度有大幅好转。同时,净出口帮助当季经济增长2.77个百分点,实现连续两个季度增长。但私人库存投资拖累经济下滑0.7个百分点,为该指标连续两个季度下降。

衡量生活成本的权重连锁指数上涨4.1%,低于市场预期。基石财富(Cornerstone Wealth)首席投资官克里夫·霍奇(Cliff Hodge)表示,上述经济数据显示让观察者看到通胀数据下滑的希望,可能会导致美联储11月之后放缓加息步伐,“通胀最糟糕的时候或许已经过去”。美国国债收益率走低。美国10年期国债收益率跌至4%下方,2年期国债收益率大跌15个基点至4.2%。

此外,美国住房金融机构房地美(Freddie Mac)发布的数据显示,美国30年期抵押贷款平均利率从上周的6.94%升至7.08%,这是20多年来首次超过7%。

在美国三季度经济数据出炉之前,欧洲央行宣布加息75个基点,符合市场预期,为连续第二次大幅加息75个基点。

欧洲央行表示,决定将三大基准利率提升75个基点,随着连续第三次加息,欧洲央行已经大幅退出宽松货币政策。该行预计,未来将继续加息,从而确保通胀水平回归至2%的中期目标。在采用逐次会议决定利率方式之后,欧洲央行管委会将根据变动更新的通胀和经济展望制定货币政策。

当天,欧洲股市表现相对平稳,英国富时100指数涨0.25%,德国DAX30指数涨0.12%,法国CAC40指数跌0.51%。不过,瑞士信贷股价大跌20%,公司三季度营收38.04亿瑞士法郎,同比下滑30%;净亏损40.3亿瑞士法郎,上年同期净利润为4.34亿瑞士法郎。

瑞信表示,公司前9月财务状况受到富有挑战的经济和市场环境影响,全球央行加息、俄乌冲突等导致波动加剧,客户避险意识增强。瑞士银行业务表现较好,尽管瑞士央行决定加息,财富管理业务从中获益。瑞信投资银行业务受到资本市场环境的不利影响,预计这种状况未来数月仍将持续,第四季度投行板块或将继续亏损。