2022年3月,美联储展开加息周期以及缩减买债规模后,华尔街渐渐感受到压力,美股三大指数接连下跌。不过,感触最深的要数那些得益于2020年上半年大放水实惠的投资,尤其华尔街投行之王高盛(GS.US)和摩根士丹利(MS.US)。

华尔街投行风光不再

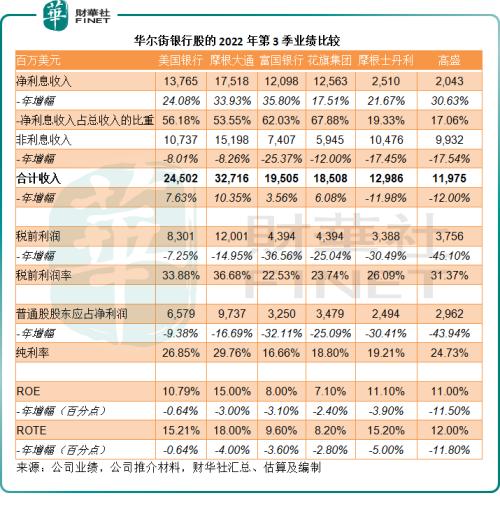

利息业务收入占大半的商业银行得益于加息带来的红利而实现收入增长时,以投资银行业务为主的摩根士丹利和高盛,收入却显著下跌,见下表。

美国银行(BAC.US)、摩根大通(JPM.US)、富国银行(WFC.US)和花旗集团(C.US)于2022年第3季的整体收入同比分别增长7.63%、10.35%、3.56%、6.08%,主要得益于净利息收入的强劲增长。

然而,摩根士丹利和高盛的第3季收入却分别按年下滑11.98%和12.00%,这是因为它们的利息业务占比远低于其他银行,而受到加息负面影响的非利息业务占比却占了大部分。加息周期开启后,它们的非利息业务收入显著下滑,拖累了整体的收入增长。

见上表,2022年第3季,摩根士丹利的净利息收入同比增长21.67%,却被占总收入超过八成的非利息收入同比下滑17.45%完全抵消。

高盛的情况也是一样,第3季净利息收入虽有30.63%的增长,却被占总收入超过82%的非利息收入按年下滑17.54%完全抵消。

两家投行的股东应占净利润以及股本回报率均有所下降,降幅也普遍高于其他商业银行。

摩根士丹利与高盛的主营业务

摩根士丹利将业务划分为三大部门:机构证券,财富管理和投资管理。

机构证券包括投资银行业务,股权和固收业务,贷款业务和研究业务。

投行业务主要分为融资和财顾服务,包括债券、股权和其他证券的承销,就并购、重组和项目融资提供建议。股权和固收业务则为销售、融资、主经纪业务、做市、亚洲财富管理和业务相关投资。贷款业务包括发起企业贷款和商业地产贷款,提供有担保融资工具,以及提供其他证券和融资服务。

财富管理部门主要向个人投资者、中小企业和机构提供一系列金融服务和解决方案,包括:财顾经纪和投资顾问服务;自发经纪服务;财务和财富规划服务;企业服务(如股权计划、年金和保险产品、融券、房产贷款和其他贷款产品、融资以及退休计划等)。

投资管理部门向从机构到中介渠道的各种客户提供多款投资策略和产品,包括各种投资股权、固收、另类投资和解决方案的产品,以及流动性和全包服务。例如,机构客户包括定收/定供计划,基金,慈善机构,政府部门,主权财富基金,保险公司,第三方基金赞助商和企业。独立客户主要为中介,包括关联和非关联分销商。

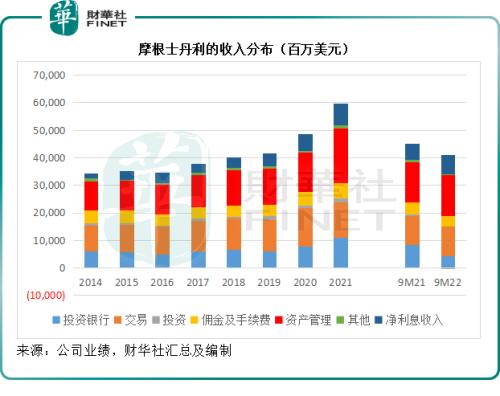

摩根士丹利收入主要来自投资银行、交易、投资、佣金和手续费、资产管理、净利息收入以及其他服务。

见下图,交易和资产管理是其主要的收入来源,尽管下半年起美股急速下跌,交易和资产管理业务的2022年前三季收入仍有温和的增长。然而,投资银行和投资业务面对的逆风最大,2022年前三季的投行收入同比下滑49.11%,而投资业务更变为亏损7000万美元,相较去年同期为收益7.44亿美元。

高盛当前将业务划分为四大部门:投资银行,环球市场,资产管理,以及消费者和财富管理业务,但将进行重组(下文详述)。

投资银行的收入主要来自财务顾问、承销和企业借贷活动。

环球市场则包括固收、外汇和商品(FICC),以及股权业务,收入主要来自中介和融资活动。

资产管理业务的收入主要包括管理和其他手续费、表现费、股权投资和贷款以及债权投资。

消费者和财富管理业务则包括财富管理和消费者银行业务,主要收入来自管理费和其他手续费、绩效费、私人银行和贷款,以及消费者导向的金融活动。

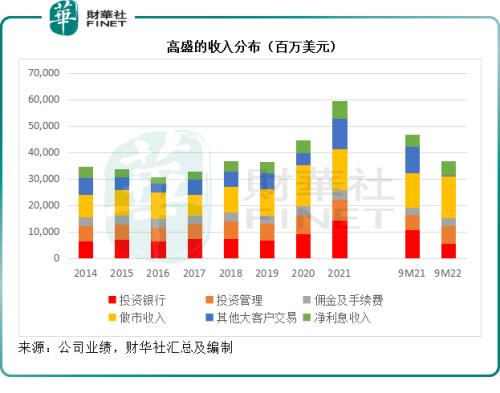

高盛的收入来自投资银行、投资管理、佣金和手续费、做市收入、其他大客户交易收入以及净利息收入。

见下图,做市收入和投资银行是高盛的主要收入来源。由于做市业务通常是合约业务,市场波动对该业务表现的影响或不太大,于2022年前三季,该项业务维持理想的增长。然而,投行业务严重收缩,同比下降48.34%,而且其他大客户交易收入也锐减,主要与股市气氛转差,打击了资本市场表现以及私募股权投资表现有关。

投行业务显著下滑

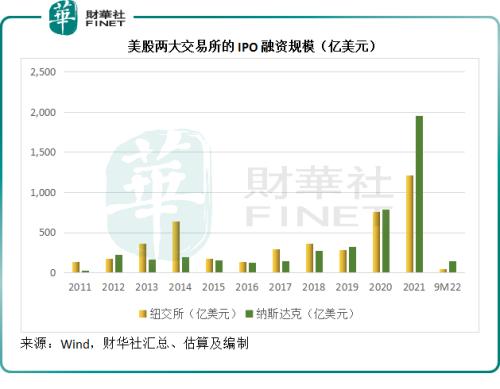

2022年前三季,美联储进入收紧货币政策周期,美股急挫,顺带连融资活动也陷入寒冬,IPO融资规模锐减,更别提二级市场再融资了。

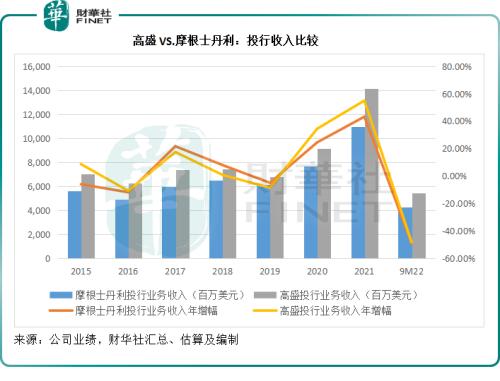

在这样的境况下,可以预见得到过去翻云覆雨的华尔街投行将遭受重挫。全球首屈一指的投资银行高盛和摩根士丹利自然首当其冲,其2022年前三季的投行业务收入显著下滑,见下图。

从上图可见,高盛的投行收入持续高于摩根士丹利,是名副其实的第一大投行。

需要注意的是,投行业务是典型的轻资产业务,如果实现规模效益,该业务的利润十分惊人。以高盛为例,2022年前三季的整体ROE为12.2%,其中投行业务的ROE达到24.4%,远高于其他业务——环球市场业务只有19.7%,资产管理业务更低至-3.9%,消费者和财富管理业务也只有2.2%。

在美股强牛市的2021年,高盛的投行业务ROE更高达64.8%,可见这项业务的表现很大程度上取决于股市的表现,而且规模化带来的效益十分明显。

所以,尽管高盛的其他业务于期内有不同程度的增长,但投行业务的严重收缩带来了压倒一切的影响,这也是其ROE降幅如此显著的原因——见下表,相比于摩根士丹利,投行收入规模更大的高盛,2022年前3季的ROE和ROTE分别按年下降13.7个百分点和14.1个百分点,波动幅度明显高于摩根士丹利。

投行业务与股市表现关联性相对较高,除了静待牛市以及转向债市之外,并无更可行的提升办法。

至于其他业务,或许还有可以改善的空间。面对行业逆风,以非利息业务为主的上市投行,尤其高盛,会如何应对?

高盛的应对之策

最近,有意以硬件为基础拓展服务收入的 苹果(AAPL.US) 或与高盛合作向苹果信用卡用户提供高收益储蓄账户。

事实上,早在2019年8月,高盛就与苹果推出了全新信用卡,无缝接入到苹果的移动设备中,高盛负责发行这款信用卡,承销和提供客户服务。这项服务是高盛旗下数字平台Marcus by Goldman Sachs的一项服务,Marcus by Goldman Sachs是高盛于2016年设立的数字消费者金融服务平台。

2021年,高盛在英国的iOS应用商店和苹果卡家庭计划上线Marcus应用,并于2022年1月推出了与通用汽车(GM.US)合作的My GM回馈卡。高盛在其2021年年报中表示,会在2022年推出自己的数字支票产品。

在公布了2022年第3季业绩之后,高盛在数字金融服务方面有了进一步的动作。该投行在业绩发布会上宣布了重组计划,将目前的四个业务部门投资银行,环球市场,资产管理,以及投资者和财富管理业务,改组为三个:资产和财富管理、环球银行与市场以及平台解决方案。

简单来说,就是将原来的四项业务放到资产和财富管理以及环球银行与市场两个业务部中,将交易银行、与苹果和通用汽车的合作项目,以及于2021年9月收购的金融科技平台GreenSky放进平台解决方案分部,该分部将为企业和机构客户提供数字金融服务。

这已是高盛三年内的第二次重组。对上一次是在2019年第4季,高盛将原来的四个业务分部:投资银行、机构客户服务、投资和贷款,以及投资管理,该组为现在的投资银行,环球市场,资产管理,以及投资者和财富管理业务。

这一次的新重组,似乎是迎合数字金融的新发展,效果如何尚不可知。但市场似乎并没有就此给予高盛溢价,从下表可见,高盛现价基本与其账面值平价,市净率估值远低于摩根士丹利的1.41倍,看淡情绪仍浓,看来苹果的噱头也不是那么好追。