这年头,最赚钱的行业不是新能源汽车行业,也不是半导体行业,而是它们最上游的矿产行业。

矿产资源,无论是在市场需求,还是市场价格方面,都踩上了时代的风口之上。“家中有矿”的矿业企业,才是当下百年未有之大变局时代最大的赢家之一。

在这秋高气爽的深秋里,多家“家中有矿”的矿业企业纷纷向市场秀肌肉,成绩单碾压诸多热门概念股。

赚麻了!矿企三季报全面开花

广汽集团(行情601238,诊股)(02238.HK,601238.SH)董事长曾庆洪数月前表示“电池太贵”,他还自嘲给宁德时代(行情300750,诊股)(300750.SZ)打工了。

广汽集团无奈的背后,是原材料价格飙涨的压力逐渐向产业链下游的电池企业、整车企业传导,让不少车企业处于“赔本赚吆喝”的尴尬境地,广汽集团也不例外。

实际上,动力电池厂商多少也一样有点“打工仔”的角色,那就是给上游锂矿厂商“打工”。这种现状,不仅体现在新能源汽车行业,在稀土、钾、镍等小金属以及金、银等重金属产业链领域,中下游企业也都在为上游矿企在“打工”。

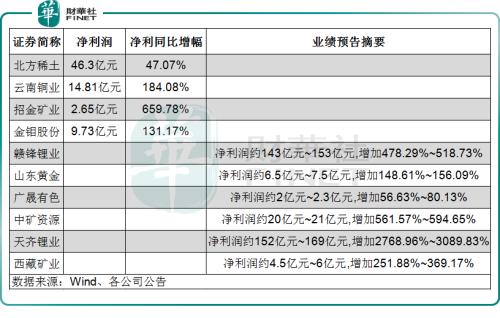

根据统计,目前已有四家矿企发布了前三季度业绩报,赚钱能力相当强劲。其中,招金矿业(01818.HK)前三季度实现净利润2.65亿元,同比大增659.78%;稀土行业龙头北方稀土(行情600111,诊股)(600111.SH)实现净利润46.3亿元,同比增长47.07%。

另外,亦有多家矿企向市场披露了三季度业绩预告,多数企业的业绩炸裂,赚钱能力碾压电池巨头们。

锂矿双雄赣锋锂业(行情002460,诊股)(01772.HK,002460.SZ)、天齐锂业(行情002466,诊股)(09696.HK,002466.SZ)有“锂”任性,赚得盆满钵满。

其中,赣锋锂业预计今年前三季度实现净利润约143亿元-153亿元,同比增长478.29%-518.73%。

天齐锂业则更是强悍,为锂矿领域中当之无愧的“印钞机”,公司预计前三季实现净利润152亿元-169亿元,同比飙升2768.96%-3089.83%。按天计算,天齐锂业平均每天有超过5500万元的利润进了腰包。

此外,山东黄金(行情600547,诊股)(600547.SH)、西藏矿业(行情000762,诊股)(000762.SZ)和中矿资源(行情002738,诊股)(002738.SZ)等企业预计前三季度业绩也同比大幅增长。

价格普涨,锂盐豪夺“桂冠”

至于矿企前三季度盈利水平高涨,最主要是因素是矿产资源价格居于高位带来的利好。

黄金、铜以及稀土方面,上半年受俄乌冲突及高通胀影响,这些金属价格被推高至历史高位。下半年起,美联储加息引发美元大幅升值,重金属和部分小金属价格承压下跌,但整体上依然保持在较高位。

踩上新能源大风口之上的锂矿,表现远强势于大部分金属,且今年以来锂矿企业保持着量价齐升的势头。

作为动力电池主要原材料,锂盐在全球新能源汽车市场高景气度下需求旺盛,锂盐价格丝毫未受全球经济面临衰退的风险,自2021年以来涨势凌厉。10月14日,上海钢联(行情300226,诊股)数据显示,电池级碳酸锂均价单日涨0.4万元/吨,报53.15万元/吨;最新均价较2021年年初涨超8倍,较2022年年初涨90%。

天齐锂业在三季度业绩预告中表示:受下游正极材料订单回暖等多个积极因素的影响,公司主要锂产品的销量和销售均价较上年同期均明显增长。

赣锋锂业对业绩变动的解释也与天齐锂业大同小异,公司表示:市场对锂盐产品的需求持续增长,锂盐产品的价格维持在较高水平,公司锂盐产品销量和销售均价同比增长,公司锂电池板块新建项目陆续投产、产能逐步释放,故公司的经营性业绩同比大幅增长。

乘胜“追击”,矿企正值抢矿进行时

在资源为王的年代,抢矿大战愈演愈烈,不少矿企借此豪斥巨资远赴海外寻矿,意图成为一名“食物链顶端”的高级玩家。

金矿和铜矿资源瓜分潮仍在持续,而与新能源汽车市场深度关联的锂、钴、镍、稀土这四大有色金属,成为众多矿企中的“香饽饽”,甚至有不少企业跨界而来。

今年以来,紫金矿业(行情601899,诊股)(02899.HK)是国内抢矿的“带头大哥”,金矿和锂矿均被紫金矿业给盯上了。

今年10月份,紫金矿业拟以累计耗资超过60亿元收购国内山东的一处金矿30%股权,以及南美洲最大在产金矿之一的Rosebel金矿项目。此外,去年以来紫金矿业还拿下了湖南省道县湘源锂多金属矿、拉果错盐湖锂矿项目以及加拿大3Q锂盐湖项目,目标剑指新能源市场。

随着紫金矿业的入局,这场锂矿争夺战有了愈演愈烈之势,热度甚至超过了金矿抢夺战。

如赣锋锂业今年7月拟以不超9.62亿美元收购位于阿根廷的两块锂盐湖资产,同时还对鞍重股份(行情002667,诊股)(002667.SZ)子公司领能锂业增资3亿元,以扩充电池级碳酸锂产能。

今年2月,为提高公司锂盐业务原料自给率,中矿资源公告拟1.8亿美元收购非洲锂矿。

而钴业龙头华友钴业(行情603799,诊股)(603799.SH),在去年年底也加入了“买矿团”,拟以4.22亿美元的价格收购津巴布韦前景锂矿公司100%股权。

此外,很多车企亦大规模进入上游锂矿开发,在一定程度上推高了锂矿资源的价格。

信达证券预计,2022年内锂资源供给仍然紧缺,锂价可维持现价以上水平,2025年以前锂资源都会存在较强的供给约束,叠加在新能源车和储能领域需求共振,锂价将维持高位运行。