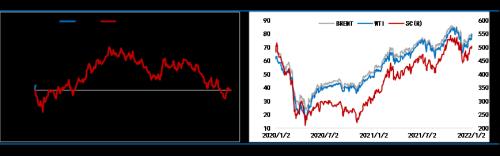

本周,在各类影响因素高频出现的背景下,原油价格展现了异常强势的格局,尽管市场并不缺乏利空因素,但连续的供应端因素扰动,油价依然我行我素,多头俨然一副“天不怕地不怕”的心态,原油价格也从周初的最低77美元/桶最高涨到了83美元/桶,单周最大涨幅接近6美元/桶。

回看本周的市场走势,美股以及铜等商品的走势均呈现振荡格局,油价能够脱颖而出,显示眼下市场乐观情绪调动非常到位,市场注意到OPEC+潜在产能不足的问题,即便是OPEC+每月都计划提高40万桶的产量,但实际产量和配额产量仍有较大差距。市场普遍认为之前预期的供应问题将会推后,这也是最近原油价格表现强势的主要原因。

美联储的鹰派言论一度让金融市场风险偏好明显降温,但并没有吓退原油多头,即便是在道琼斯指数冲高回落之后,依然没能够阻止原油多头的继续冲锋,虽然有流动性收紧、节奏提速预期,但当下市场并没有过于慌乱,在没有见到美联储动真格之前,市场会一直停留在预期层面,而预期管理似乎也是美联储惯用的手段,投资者对此已经适应。

沙特在本周下调了销往亚洲和欧洲的官价,亚洲的官价下调1.1美元/桶,欧洲的官价小幅下调,即便是沙特释放现货价格下跌的预期,市场依然不买账,油价依然保持强势。

本周的EIA数据也更利空,原油库存下降210万桶,汽油库存增加1000万桶,精炼油库存增加440万桶,全口径库存增加1200多万桶,这比API数据差太多。但如此差劲的数据也没能让原油价格大跌,因为投资者更加关注供应端利比亚、哈萨克斯坦内乱等供应端遇挫因素,这推动了油价维持强势。

全球疫情的传播速度在本周也让我们大跌眼镜。根据WIND数据,全球单日新增确诊病例已经跃升至260万,比一个月前增加200万,美国单日新增确诊病例已经跃升至76万,比一个月前增加68万,这“恐怖”的斜率是之前从未有过的现象,但住院率和死亡率没有大幅提升。即便这样,我们依然比较担心疫情的疯狂传播,毕竟从德尔塔到奥密克戎所用的时间并不长,因此疫情的快速传播也给了市场更多的不确定性和潜在威胁。

本周原油价格上涨也大幅推升了月差走强,其中WTI原油月差走强程度一度高于布伦特原油,这就说明此轮价格上行除供应端短期扰动因素外,宏观基金的力量也是重要因素。但对比上一次原油突破80美元/桶的行情,此次月差走强程度又稍显不足,因此这也给后期价格的走势增添了一丝不确定性。

综合来看,新年第一周原油价格逆季节性强势上行多少让市场有些意外。但目前来看,原油价格究竟有多少上行空间存疑。在供应过剩预期及流动性收紧预期氛围下油价似乎难有大作为,供应侧利比亚、哈萨克斯坦等扰动都是短期因素,除非俄乌之间真正暴发冲突,从普京和拜登的会晤来看,美俄之间的博弈还未到这一层面。不过,地缘政治属于不可预知的范畴,从目前的博弈看,似乎不会出现“鱼死网破”的局面,因此未来油价的变量会非常多,将会更加难操作,持仓还需谨慎对待。

多头忽视美国的利空

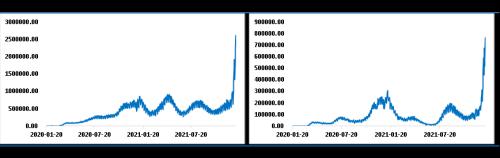

本周的EIA数据可谓大利空,成品油库存大增说明市场需求开始走弱,但市场选择忽视,如果放在正常时间段,油价估计会受到影响而走弱。但美国的原油库存一直处于下行趋势中,从2021年全年的库存走势看,原油端的去库幅度比较大,这也奠定了2021年油价强势的基础。目前来看,这种去库的势头仍然在持续,只不过原油库存转变成了成品油库存。

成品油库存的增幅也符合季节性走势,相较于往年四季度,2021年四季度成品油的库存增幅并不算大,市场依旧在期待后疫情时代全球需求的稳步恢复。从全球汽、柴油需求来看,目前市场已经大概恢复到疫情之前的水平,因此尽管新冠病毒仍在快速传播,市场也并没有看到需求明显下滑。既然如此,疫情也就不会从根本上改变原油基本面走势。

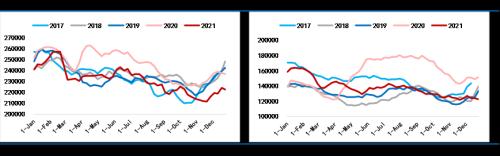

美国的原油产量最近维持在1180万桶/日,比历史峰值1310万桶/日相差130万桶/日。但我们回顾历史可以发现,在原油价格上涨的初期,美国原油产量的增速并不会很快,上一次美国原油产量维持在1180万桶/日附近是2018年11月份,当时原油价格大概也在80美元/桶附近,和当前的市场基本一致。2018年10月份之后,原油价格开始下行,但美国的原油产量依然在稳步增加,直到2020年3月份,原油价格则从80美元/桶附近下跌至50美元/桶附近。

这也就意味着,如果原油价格持续维持高位,美国依然有继续增产的动力,在美国面临高通胀之时,拜登希望能够打压原油价格,因此拜登大概率不会限制美国原油产量的增加,非OPEC+依然有足够的增产动力。

地缘政治与OPEC+产量

地缘政治是近期市场关注的重点,在哈萨克斯坦内乱之后,市场在担忧其原油产量会受到根本的影响,更担心围绕着中亚方向的地缘政治博弈将会更加激烈,市场在地缘政治的恐慌之中不断推高油价。从目前已知的消息来看,俄罗斯的维和部队已经进驻哈萨克斯坦,帮助其稳定国内局势,因此哈萨克斯坦局势并不足以长期影响油价。但不排除类似地缘政治继续外溢的可能,地缘政治因素或许会成为2022年的最大不确定性。

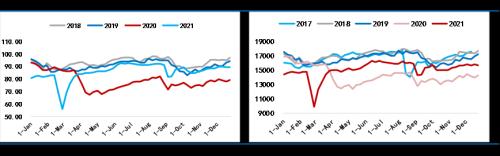

供给端的担忧主要体现在路透社的一篇报道上,1月6日路透社调查首先公布了2021年12月份OPEC产量数据,相较于11月份的产量,12月份的产量仅增加7万桶/日,远低于25.3万桶/日的产量限额,由此OPEC的减产执行率也从11月份的120%增加到127%,这被市场解读为OPEC产能不足。

2021年12月份产量增加最多的是沙特,沙特按照协议承诺提高了产量。其次,是安哥拉,不过安哥拉最近一段时间一直维持较高的减产执行率,11月份有接近30万桶/日的产量缺口。产量下降最多的是利比亚,降幅为10万桶/日,由于利比亚两个码头遭遇不可抗力,导致原油出口受阻,产量也受到一定的影响,其次是尼日利亚,同样是不可抗力导致了原油产量下滑。

如果我们通过各种不可抗力来推断出OPEC+产能不足,明显有些牵强,根据彭博的数据,OPEC+目前尚有500万桶的闲置产能,因此并不存在产能不足的问题,而是中东这些核心国家想不想投放的问题,目前市场所说的产能不足,更像是噱头,实际情况还需要等到OPEC+ 1月份月报公布才能知晓。

过去一周,包括利比亚产量下滑、哈萨克斯坦内乱等给了市场炒作题材,油价已经刷新了7周高点,已经进入去年10月油价高位振荡区域,如果没有重大利空或者市场情绪不出现大转变,油价不排除在高位盘整一段时间。(作者单位:海通期货)