前言:自2021年11月以来,以“新半军”(新能源、半导体和军工)为代表的热门赛道大幅回调,新年伊始接连加速下跌,引发市场担忧。对于交易拥挤度中枢波动较大的成长赛道,常见的拥挤度指标及判别方式对于股价的指示意义减弱,我们重新构建更加有效的五大拥挤度指标,详细刻画当前“新半军”的交易拥挤程度:当前“新半军”交易拥挤程度处于何种水平?从交易拥挤度的视角来看,当前“新半军”板块调整幅度如何、后续调整空间如何?详见报告。

报告正文

一、新能源当前拥挤度如何?

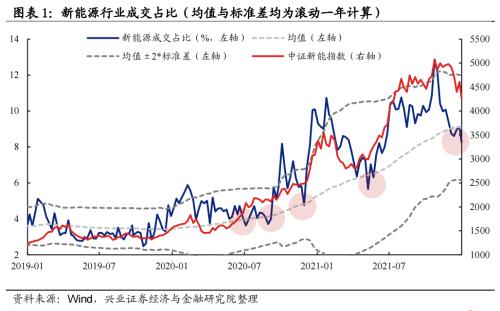

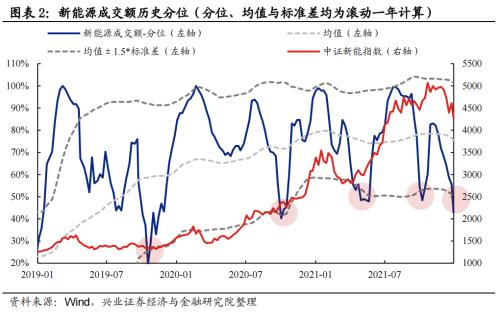

1、拥挤度指标一:成交占比/成交额

从成交占比角度看,新能源板块成交占比已回落至均值以下。新能源板块成交热度自2020年以来持续攀升,成交占比区间由此前的2%-6%大幅上移至8%-12%。考虑到这一趋势变化的影响,我们采用滚动一年的方式计算成交占比均值及标准差。从历史数据看,近两年新能源板块的成交占比基本在均值与均值+2倍标准差范围内波动,当成交占比向上突破均值+2倍标准差时,代表交易相对拥挤,板块短期存在一定回调压力;而当成交占比向下突破均值时,代表交易拥挤的压力已基本释放,此后可能迎来新一轮上涨。 在经历11月以来的回调后,当前新能源板块的当周成交占比为8.27%,已回落至滚动一年计算的历史均值以下,交易拥挤度已回落至较低位置。

从成交额角度看,新能源板块成交额分位已回落至均值-1.5倍标准差阈值以下。采用滚动一年的方式计算新能源板块的成交额的历史分位、均值及标准差。 可以看到,当前新能源板块成交额已向下突破滚动一年计算的历史均值-1.5倍标准差阈值,交易拥挤度回落至历史低位。

2、拥挤度指标二:换手率

从换手率角度看,新能源板块换手率已回落至历史均值以下。从历史数据看,近两年新能源板块的换手率与成交占比类似,基本在均值与均值+2倍标准差范围内波动, 当前新能源板块换手率已回落至滚动一年历史均值以下,交易拥挤度已回落至较低位置。

3、拥挤度指标三:30日均线上个股占比

新能源板块当前30日均线上的个股数量占比已回落至不足30%,短期交易拥挤压力已大幅释放。近两年新能源板块中股价处于30日均线以上的个股数量占比基本在35%至65%区间波动。 截至2022年1月5日,30日均线以上的个股数量占比已由2021年11月26日的64.5%回落至27.4%,新能源板块的短期交易拥挤压力已大幅释放。

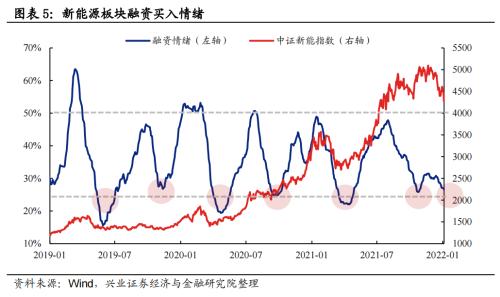

4、拥挤度指标四:融资买入情绪

新能源板块融资买入情绪已接近最近两年低位。以近20日融资买入额占近60日融资买入额的比重作为板块融资买入情绪,反映市场做多热情。 从历史数据看,近两年新能源板块的融资买入情绪基本处于25%至50%区间,近期再度降温,当前值为26.6%,接近触及25%下限位置。

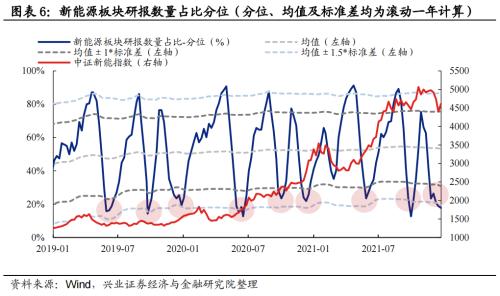

5、拥挤度指标五:研报数量占比

从研报数量占比角度看,新能源板块研报数量占比分位已降至历史低位。计算分析师新发布的增持或买入评级的研报中涉及新能源板块的研报数量占比,以滚动一年分位作为衡量拥挤度的代理指标。从历史数据看,当分位数向上超过均值+1倍或1.5倍标准差范围时,代表市场对新能源板块做多热情较高,可能预示着板块已处于底部区域或存在交易拥挤;而当分位数向下突破均值-1倍或1.5倍标准差范围时,代表市场做多情绪大幅降温,可能预示板块短期涨幅较大风险较高或市场已回调较多。 当前新能源板块相关的研报数量占比已降至-1.5倍标准差之下,短期市场关注度明显降温。

二、半导体当前拥挤度如何?

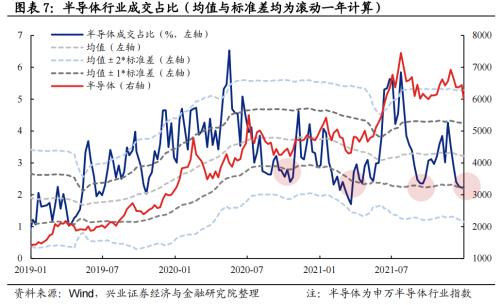

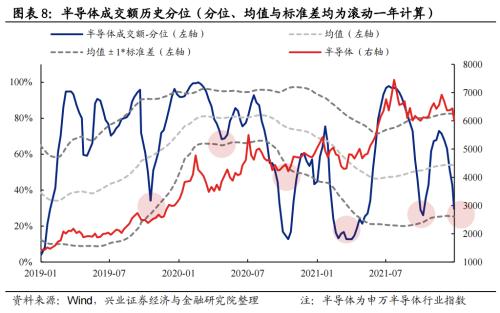

1、拥挤度指标一:成交占比/成交额

从成交占比角度看,半导体板块成交占比已处于均值-1倍标准差位置,交易拥挤度回落至近一年低点。从历史数据看,半导体板块的成交占比在2019年至2020年上半年与当前的新能源板块较为类似,基本在均值与均值+2倍标准差范围内波动。而自2020年下半年以来波动区间下移至均值±1倍标准范围内。 截至1月5日,半导体板块的当周成交占比已回落至2.23%,已基本触及均值-1倍标准差阈值,交易拥挤程度基本接近一年低点。

从成交额角度看,半导体板块成交额已回落至均值-1倍标准差阈值附近。采用滚动一年的方式计算新能源板块的成交额的历史分位、均值及标准差。 半导体成交历史分位基本在均值±1倍标准范围内波动。当前半导体板块成交额已回落至滚动一年计算的历史均值-1倍标准差阈值附近,交易拥挤度回落至历史低位。

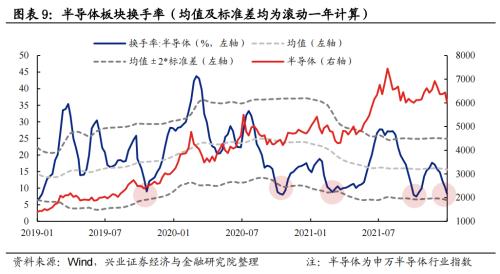

2、拥挤度指标二:换手率

从换手率角度看,半导体板块换手率已回落至历史均值-2倍标准差附近。从历史数据看,半导体板块的换手率与成交占比类似,基本在均值与均值±2倍标准差范围内波动, 当前半导体板块换手率已回落至滚动一年历史均值-2倍标准差阈值附近,交易拥挤度基本处于历史最低水平。

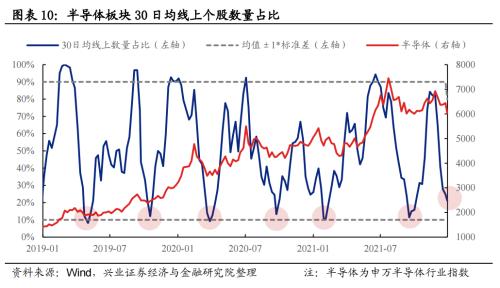

3、拥挤度指标三:30日均线上个股占比

半导体板块当前30日均线上的个股数量占比已回落至21.1%,交易拥挤度接近历史低位。近年来半导体板块中股价处于30日均线以上的个股数量占比波动范围较大,基本处于10%至90%区间。 截至2022年1月5日, 30日均线以上的个股数量占比已由2021年11月12日的74.3%回落至21.1%,半导体板块的交易拥挤度已经大幅回落,进一步回落空间有限。

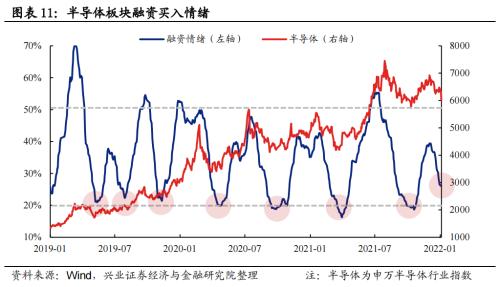

4、拥挤度指标四:融资买入情绪

半导体板块融资买入情绪已处于较低水平。以近20日融资买入额占近60日融资买入额的比重作为板块融资买入情绪, 从历史数据看,近两年半导体板块的融资买入情绪基本处于20%至50%区间,当前值为26%,后续进一步回落的空间有限。

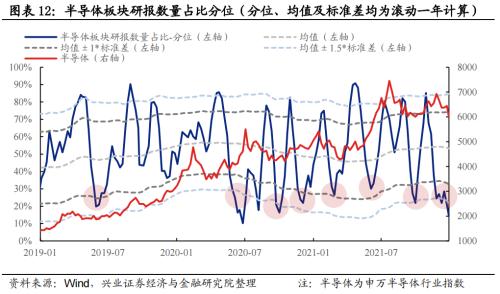

5、拥挤度指标五:研报数量占比

从研报数量占比角度看,半导体板块研报数量占比分位已降至历史低位。计算方式与新能源板块相同,当前半导体板块相关的研报数量占比分位已降至低位。从历史数据看,当分位数向下突破均值-1倍或-1.5倍标准差范围时,通常代表市场做多情绪降温,可能预示板块短期涨幅较大风险较高或市场已回调较多, 当前半导体板块由于持续回调已经落至历史低位。

三、军工当前拥挤度如何?

1、拥挤度指标一:成交占比/成交额

从成交占比角度看,近期军工板块成交占比略高于均值。从历史数据看,军工板块的成交占比波动较大,但多数时间处于均值±1倍标准差范围。自2021年11月以来,军工板块相对于新能源和半导体而言回调幅度相对较小,成交占比在均值与+1倍标准差之间波动。 截至1月5日,军工板块的当周成交占比为至3.05%,略高于近一年的均值2.71%,当前拥挤度处于中等略偏高的水平。

从成交额角度看,军工板块成交额近期大幅回落,当前略低于近一年均值。采用滚动一年的方式计算军工板块的成交额的历史分位、均值及标准差。 近期军工板块成交额大幅下降,近期已快速回落至均值以下。

2、拥挤度指标二:换手率

从换手率角度看,军工板块换手率回落至均值以下。从历史数据看,军工板块的换手率与成交占比类似,基本在均值-1倍标准差与均值+2倍标准差范围内波动。 近期军工板块换手率已回落至均值以下,接近均值-1倍标准差底部。

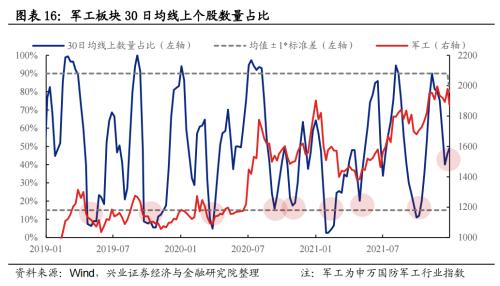

3、拥挤度指标三:30日均线上个股占比

军工板块当前30日均线上的个股数量占比为49.02%,交易拥挤压力处于中等水平。近年来军工板块中股价处于30日均线以上的个股数量占比波动范围较大,但基本处于15%至90%区间。 截至2022年1月5日,30日均线以上的个股数量占比为49.02%,交易拥挤压力回落至中等水平。

4、拥挤度指标四:融资买入情绪

军工板块融资买入情绪回落至中等偏低水平。以近20日融资买入额占近60日融资买入额比重作为板块融资买入情绪。 从历史数据看,近两年军工板块的融资买入情绪基本处于15%至60%区间,自11月下旬以来融资买入情绪快速降温,当前值为27%,处于中等偏低水平。

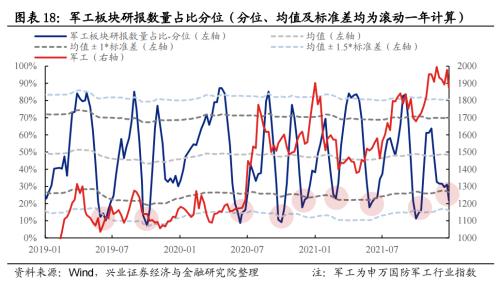

5、拥挤度指标五:研报数量占比

从研报数量占比角度看,军工板块研报数量占比分位降至低位。计算方式与新能源板块相同, 本周军工板块相关的研报数量占比分位继续下降,向下突破均值-1倍标准差范围,军工板块短期做多情绪降至低位。

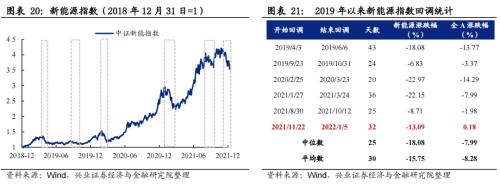

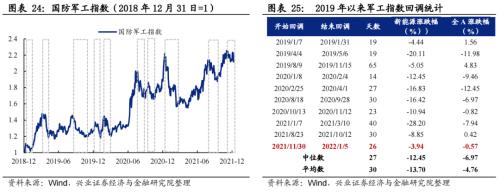

四、从历史经验看,如何看“新半军”本轮调整

结合成交占比/成交额分位、换手率、30日均线上个股占比、融资买入情绪、研报数量占比分位五大拥挤度指标来看,“新半军”中,新能源板块的拥挤程度大幅回落,拥挤度指标均已低于阈值下限或处于低位;半导体板块拥挤度也大幅回落,成交占比、换手率等拥挤度指标也已接近阈值下限;而对于军工板块,交易拥挤度较前期也显著回落,大部分指标也回落至均值上下。

结合“新半军”2019年以来历次回调幅度和时间看,本轮新能源板块调整的时间已超越历次调整天数的中位数与均值水平,回调幅度也基本接近;半导体板块调整的时间和幅度略低于历史中位数与均值;军工板块本轮回调天数已接近历史水平,回调幅度相对较小。

总结来看,结合五大拥挤度指标及历次回调情况,“新半军”交易拥挤度已经大幅回落,当前处于历史较低位置或回落至均值附近,在景气方向确认的大前提下,后续调整空间或已有限。

风险提示

1、历史经验可能存在失效风险;2、不同区间统计可能存在结论差异风险