顶尖财经网(www.58188.com)2022-1-5 21:38:42讯:

1月5日,指数午后持续低迷,沪指收跌1.02%,深成指收跌1.80%,创业板指收跌2.73%,中药、锂矿、芯片、锂电、光伏领跌,军工板块同样跌幅居前。

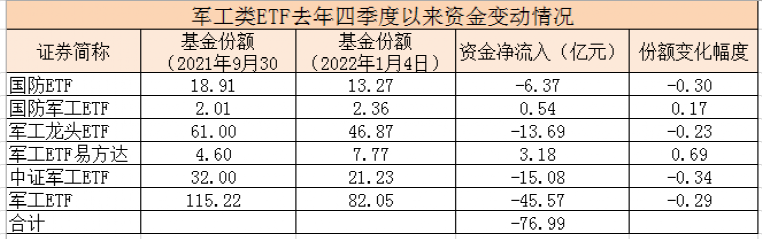

去年四季度以来,军工板块表现强势,部分军工主题基金今年收益率高达40%,但军工主题ETF却遭遇资金大笔赎回。数据显示,四季度以来军工类ETF净流出资金达近80亿元,多只产品份额缩水幅度较大。

业内人士表示,因军工股研究难度大且周期性强,获利投资者大多选择落袋为安。不过在多因素的催化下,2022年或是军工投资大年。

越涨越卖

军工类ETF净流出77亿元

回顾去年军工行业整体的表现,5月份军工是低点,从5月份到12月份,军工板块涨了40%左右,整体来看今年三、四季度涨得非常好。去年四季度以来,截至1月4日,中证军工指数累计上涨17.45%,同期上证综指涨幅1.8%。

尤其去年10月中旬以来,国防军工板块开启了新一轮的上涨行情,最近市场对该板块的关注度也顺势高涨。

截至2021年12月31日,国防军工近60日涨幅17.83%,在所有申万一级行业中排名第一。

军工板块整体表现强势,带动相应主题基金收益颇丰。数据显示,市场上名称带有“军工”“国防”的基金共有22只,且绝大多数属于被动指数基金,大部分基金跟踪标的为中证军工指数。

去年10月份至今,22只军工主题基金平均单位净值增长率近16%,明显跑赢股票型基金和混合型基金的平均涨幅。

然而,近三个月以来军工主题基金却普遍遭赎回。据统计,目前共有6只国防军工主题ETF,其中4只期间遭到资金净赎回,份额不同程度缩水。其中军工龙头ETF份额缩水23.16%,国防ETF份额减少近3成,中证军工ETF逾3成份额缩水,军工ETF份额同样下跌28.79%。

按照区间成交均价估算,约有76.99亿元资金净流出军工类ETF,其中军工ETF“失血”45亿元,中证军工ETF遭遇15亿元资金净赎回,另有13亿元流出军工龙头ETF。

业内人士认为,ETF基金遭遇赎回主要是资金和交易层面上的东西,和行业基本面的关系其实不大。“我们做决策的依据还是基本面,不会把资金面和交易面作为主要因素。”

另一位业内人士表示,除了业绩和估值驱动外,很多政策事件对军工板块有积极的影响。但由于国防军工板块研究难度较大,又具有较高的周期性质,很多资金选择落袋为安,继续等待合适的时机介入。资金的净流出只是短期行为,军工板块历史形象不好,投资者普遍缺乏长期持有的信心,需要持续的业绩兑现。

2021年的业绩高增有望延续

针对军工板块新一年的布局,南方军工改革基金经理邹承原表示,2021年的业绩高增有望延续。

邹承原认为,多数主机厂及系统级供应商中报及三季报的合同负债大比例提高,“军工大订单、大额预收款”报表端得到确认。加上目前四季度是军工行业的交付高峰期,全年业绩增速或将得到进一步提升。

此外,军工作为专用赛道之一,和宏观相关度不高,2022年需求端大概率将逆周期加强。

展望国防军工板块后市,鹏华基金量化及衍生品投资部副总经理陈龙表示,非常看好10月中旬开启的这轮跨年行情,其本质是市场对明年国防军工行业景气度的认可,从而提前反映到当前的股价,也称之为“估值切换”,即股价所锚定的业绩从2021年切换至2022年,从而提前将明年的业绩增长计入当前的股价。

基于8月份底中报披露后国防军工板块指数点位的判断,陈龙认为,空间维度来看,向上可能有20%或更大的空间;时间维度上,可能至少持续到明年的一季度。

另外,2022年是国企改革行动方案的最后一年,具体到国防军工行业,则更多体现为资产证券化及股权激励的落地。预计能够看到更多的军工央企下属的上市公司股权激励的落地,从而强化这轮行情上行的幅度。

股票投资部总监、基金经理代瑞亮则表示,军工板块的上涨逻辑已经完全进入基本面和业绩驱动模式,未来长周期的业绩增长非常值得期待。随着制造能力的增长,各个环节的增长逻辑非常清晰,后续军工板块的波动性会比过去显著下降。

基于此,他认为2022年可能是军工全产业链同步出现亮眼业绩的年份,是军工投资的大年。

看好航空产业链、军用材料等

邹承原则倾向于“两赛道+两环节”能在板块里优中选优。“两赛道”,即军机(含发动机)、导弹;“两环节”,即军工信息化、军工材料。

细分赛道层面,先进装备如军机(含发动机)、导弹主线景气度的比较优势较为明显。

另一方面,军用信息化和军用材料也多为市场重点看好的方向,此类企业既有技术上的护城河,又可以向民品进行转化,通过规模效应提高工艺水平、控制生产成本、打开发展空间,成长为优质的企业。

具体板块方面,代瑞亮看好放量最明确的行业,航空、航天、军工信息化领域。细分子行业上,最看好航空发动机赛道和航空整机厂、新材料等领域。

另外一位公募人士看好行业“十四五”期间装备更新换代需求下的高景气;从使用量角度,实战训练次数提升下教练机损耗增加和导弹补库存,看好航空产业链以及高消耗品导弹产业链。

另一方面,看好物联网下北斗产业链发展,以及新一轮数字货币改革潮下特种芯片的发展。

陈龙强调,整个十四五期间,国防军工行业预计可能都会延续比较高的景气度。但考虑到旗下子行业众多,并非所有的子行业都能享受这轮高景气。

基于上述考虑,陈龙重点梳理了能够受益于十四五高景气的7大方向,分别为:导弹、战斗机、无人机,以及相应配套的发动机、上游电子元器件、原材料及少量信息化标的。

(文章来源:中国基金报)