本次债务上限问题,可能也会在最后时刻前解决,就像以前一样。

当地时间周四上午,纽约Curvature证券的回购专家斯科特·斯凯姆(ScottSkyrm)在谈及债务上限(最后期限为10月份)问题时表示:

“过去几年间,国会总能在债务上限到期前达成妥协,但是今年,随着10月截止日期(尚未确定具体日期)越来越近,债务上限问题进一步影响了债券市场,导致市场违约性风险不断加大。”

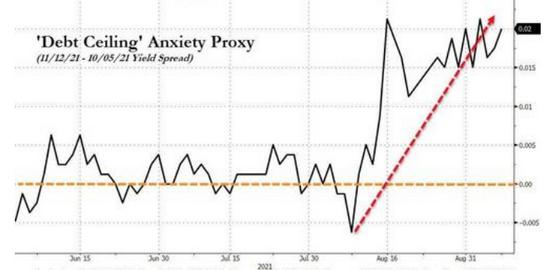

如下图所示,债券市场的价格扭曲越来越明显,美国2021年10月5日和11月12日到期的短期国库券之间的收益率差不断扩大,这一时期刚好就是债务上限问题出结果的最后期限。

注:短期国库券指的是发行日期在一年内的国债。

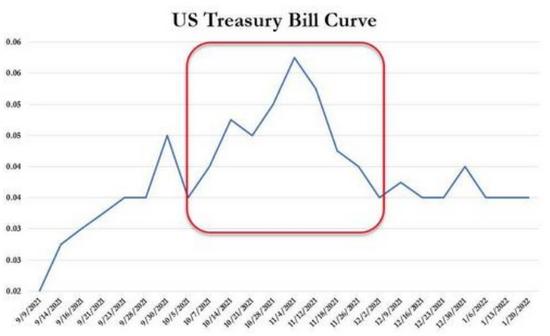

下图显示国库券曲线在11月初的时间范围内明显变宽。

值得一提的是,本周美国财政部长耶伦曾致信国会,敦促国会尽快采取行动提高联邦政府债务上限或暂停其生效,否则将可能对美国经济和全球金融市场造成不可弥补的损害。

目前财政部正在采取的非常规措施将可能在10月耗尽,届时政府将面临债务违约。

那么即将到来的债务上限大戏将如何收场呢?

根据高盛的说法,有以下2种可能的情况:

第一种情况:

目前最有可能的情况是,民主党将暂停债务上限生效这一条件附加至即将出台的支出法案中,以避免政府关门的情况出现,其次是拨款紧急救灾资金,以弥补本次飓风对美国西部、东部、南部的破坏。

目前市场普遍预计46名共和党议员将投票阻止本次债务上限额度上提,该策略(附加至支出法案)很可能失败。

但受灾严重的几个州的共和党议员们可能会有不同的意见,他们可能会考虑投反对票,但是不进行其他阻挠,使得该法案在参议院仅以51票通过,如果是这样,支出法案仍需获得大部分民主党的一致支持(最多只能有3个额外反对票),这是有可能的。

第二种情况:

如果支出法案遭到共和党全体反对,并以两党僵局告终。那么拜登政府就需要决定是否关停联邦政府的一些部门来控制支出,或是取消这个附加条件来使得支出法案得以通过,甚至强制执行支出法案也有可能。

尽管高盛认为这种情况的可能性较小,但仍是有可能发生。主要是取决于以下两个问题:

1.首先,民主党内部还不能确定,是否所有民主党人都会支持上调债务上限。如果民主党最终靠和解程序来达成预算决议,那么按着参议院的规则,债务上限只会提高到一个特定的额度,可能无法满足拜登政府的要求,甚至引发更多的政治问题。

停止债务上限生效在过去10年间是较为常见的做法,而特定额度的情况较少。

2.目前,3.5万亿美元支出法案的和解程序已经在进行了,众议院甚至已经在考虑通过部分条例。修订支出法案中债务上限的部分很有可能导致审议时间延迟几周或更长时间。

时间不等人,如果民主党等到9月30日才能等到支出法案审议通过,那么他们将没有足够的时间来完成后续提高债务上限的步骤。

换句话说,本次债务上限问题,可能也会在最后时刻前解决(就像以前一样),也不太可能会有其他解决方案。(毕竟其他的方案对美国来说都会导致灾难性的后果)

但是,按照目前情况来看,会议商讨时间越长,国会决议等待越久,债务上限问题的风险性也会越大。

如果和解程序或其他流程在最后一刻突然被投反对票,那么金融市场可能会出现各种混乱情况。

随着截至日期的逐渐临近,投资者需要密切注意国库券的价差情况,以了解市场流动性的紧张情况,防范相关风险。